目的別に見る、住宅ローン借り換えのポイント

2023年03月01日

2022年12月に日銀が許容する長期金利の上限を0.5%に引き上げたことや、海外で金利上昇が続いていることなどから、国内でも今後の金利上昇を懸念し、住宅ローンの借り換えを検討する人が少しずつ増えているようです。そこで今回は住宅ローンの借り換えの仕組みや手続きの流れ、そして大きく3つある住宅ローンの借り換えの目的について解説します。

住宅ローンの借り換えとは

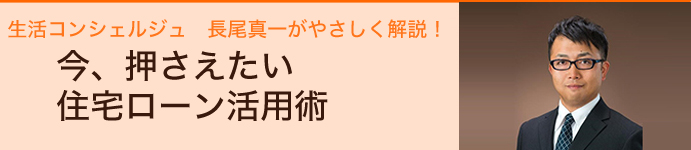

住宅ローンの借り換えとは、返済中の住宅ローンを新たに組んだ別の住宅ローンで一括返済して、それ以降は新しく組んだ住宅ローンを返済していくことです。返済する住宅ローンが入れ替わるだけですが、新たな住宅ローンの金利が従来の住宅ローンの金利よりも低ければ、金利差分の負担を減らすことができます。また変動金利型の住宅ローンから固定金利型の住宅ローンに借り換えれば、それ以降の金利上昇リスクを回避することができます。

図表1:住宅ローン借り換えのイメージ図

住宅ローン借り換えの手続きと費用

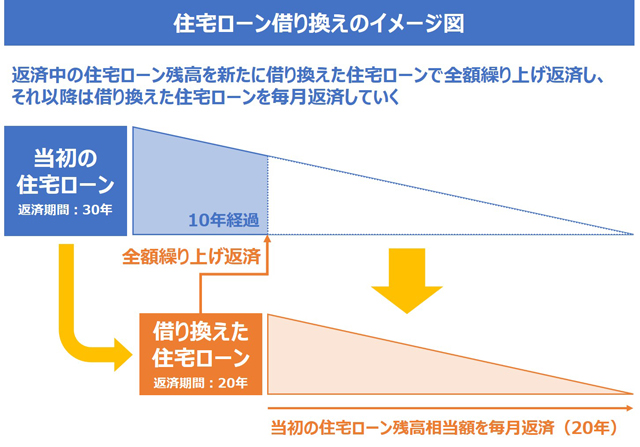

住宅ローンを借り換える際には、複数の金融機関の金利や諸費用を比較しながら、借り換えの効果をしっかりと試算することが大切です。借り換えることによって得られるメリットや、逆に借り換えにともなうリスクやコストを具体的に把握しておく必要があります。

借り換えにおいても新規で住宅ローンを組むときと同様、金融機関の審査に通らなければなりません。借り換えの場合は経年によって物件の担保価値が新規借入時よりも下がっている場合が多いため、審査がより厳しくなる可能性もあるので注意が必要です。

審査に通れば借入中の金融機関に対して、借り換えによって全額繰り上げ返済を行う意向を伝えます。その上で借り換え先の金融機関と正式に住宅ローンの契約を結び、融資を実行します。融資のお金は借り換え先の金融機関から借入中の金融機関の返済口座に直接振り込まれます。

これで借り換えは完了ですが、その際に司法書士に依頼して従来の借入先金融機関の抵当権抹消登記と借り換え先金融機関の抵当権設定登記を行う必要があります。一般的に依頼する司法書士は借り換え先の金融機関が指定することが多いです。

図表2:借り換え手続きの流れ

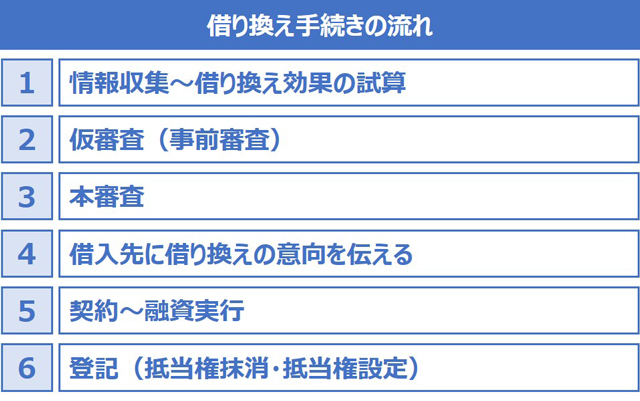

なお、借り換えには下図のような費用も掛かるので、借り換えで得られるメリットとかかるコストをよく比較した上で実行するかどうかを検討する必要があります。

図表3:借り換えにかかる主な費用の目安

費用は金融機関や借り換える金額(住宅ローン残高)によっても違いますが、だいたい数十万円はかかります。たとえば融資事務手数料が定率型で2.2%の金融機関の場合、借り換える金額が2,000万円であれば、融資事務手数料だけで44万円かかることになり、それに加えてその他の費用がかかります。

なお、保証料は無料の金融機関もありますが、融資事務手数料が定額型で安い金融機関は逆に保証料が数十万円かかることもあるので、事務手数料と保証料は合わせて確認しておきましょう。

住宅ローン借り換えの3つの目的

住宅ローンの借り換えには「総返済額を減らす」、「月々の返済額を減らす」、「金利上昇リスクを回避する」という大きく3つの目的があります。まずは自分の目的が何であるかをよく考え、そしてその目的と合った借り換えの方法を選ぶことが大切です。

・総返済額を減らす借り換え

総返済額を減らしたい場合、原則として同じ金利タイプの住宅ローンで、より金利の低い住宅ローンへの借り換えを検討することになります。

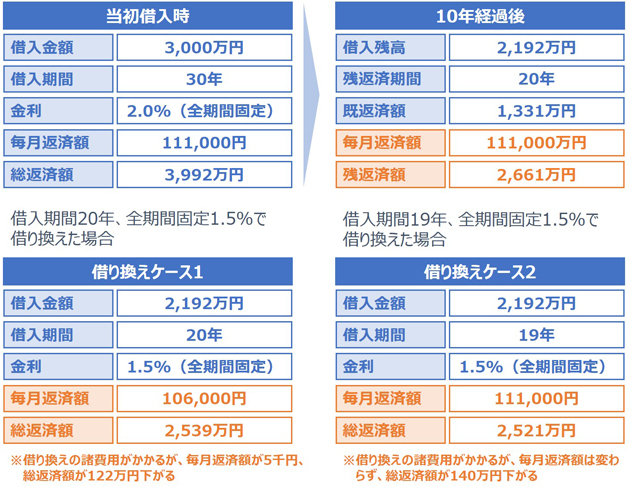

たとえば借入金額3,000万円、借入期間30年、全期間固定金利2.0%の住宅ローンを組み、10年後に借り換えを検討する場合を例にあげます。このケースで10年経過後の住宅ローン残高は約2,192万円、残返済期間は20年、残返済期間における総返済額は約2,661万円になります。

このときもし金利が下がっていて、全期間固定金利1.5%、借入期間20年の住宅ローンに借り換えることができれば、総返済額を約122万円減らすことができます[図表4・借り換えケース1]。

さらに毎月の返済額が従来とほぼ同額になるように借入期間を19年にすると、総返済額は約140万円減ることになります[図表4・借り換えケース2]。

借り換えの諸費用が仮に70万円程度かかったとしても、総返済額で見れば十分にメリットがあります。

図表4:借り換えシミュレーション(総返済額を減らす)

ここで「それなら変動金利型に借り換えた方がもっと返済額を減らせるのでは?」と考える人もいるかもしれません。しかし変動金利型は借り換え時の金利は低くなっても、将来的に金利が上昇するリスクもあるため、確実に総返済額を減らせるとは限らない点には注意が必要です。

・月々の返済額を減らす借り換え

次に月々の返済額を減らしたいときの借り換えについて考えます。家計収支の変化などにより、月々の返済額を抑える必要性に迫られる可能性も想定されます。その場合、前述の総返済額を減らしたいときと同じように、同じ金利タイプでより金利の低い住宅ローンに借り換えることでも月々の返済額を抑えることができます。返済期間が同じであれば、金利が低くなるぶん毎月の返済額も減額されるからです。

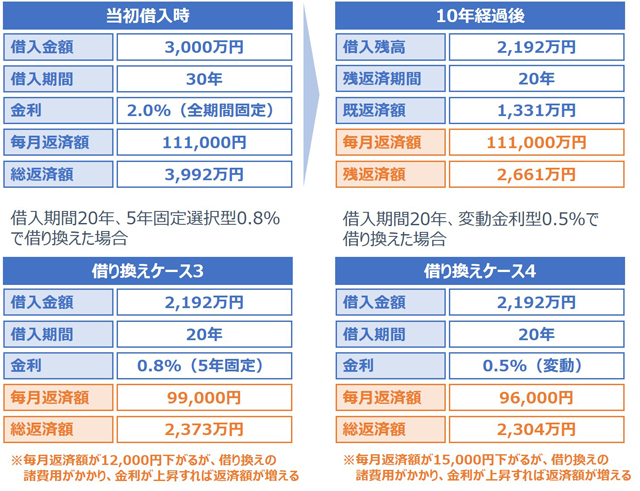

さらに一時的であっても可能な限り月々の負担を抑えたい場合は、金利上昇リスクも考慮した上で別の金利タイプへの借り換えも考えられます。たとえば全期間固定金利型から固定期間選択型や変動金利型への借り換えです。そうすれば金利の引き下げ幅が大きくなるので、毎月の返済額もより抑えることができます。

[図表5・借り換えケース3]は借入金額3,000万円、借入期間30年、全期間固定金利2.0%の住宅ローンを組み、10年後に5年固定期間選択型0.8%の住宅ローンに借り換えたケースです。借り換えの諸費用を準備する必要はありますが、この借り換えによって毎月の返済額を約12,000円抑えることができます。また[図表5・借り換えケース4]の変動金利型0.5%に借り換えた場合は、毎月返済額が約15,000円下がります。

図表5:借り換えシミュレーション(月々の返済額を減らす)

ただし、固定金利型から固定期間選択型や変動金利型への借り換えでは、万が一金利が上昇すれば逆に従来よりも負担が増える可能性もないとは言えません。目先の負担を減らすことだけでなく、先々の返済計画や家計収支の対策も考えておく必要があります。

たとえば現在は専業主婦の妻が数年以内に仕事に復帰する、数年後に満期保険金が入る、子どもが独立して教育費の負担が減るなど、近い将来に家計が改善される見込みがあるのかよく確認し、可能であれば繰り上げ返済の計画なども立てておいた方がよいでしょう。

・金利上昇リスクを回避する借り換え 3つめの借り換え目的は金利上昇リスクを回避することです。日本では超低金利時代が長く続いてきたので、変動金利型で住宅ローンを借りる人の割合がかなり高くなっています。

住宅金融支援機構の「住宅ローン利用者の実態調査」(2022年4月)によると、2021年10月~2022年3月に住宅ローンを借りた人の73.9%が変動金利型を選択しています。しかし最近になって金利が上昇する局面もあったことから、将来的な金利上昇リスクを懸念する人も増えてきているようです。

もし金利が大きく上昇すると変動金利型や短期の固定期間選択型で借りている人はその影響をすぐに受けることになります。そこで金利上昇リスクを避けるために、現在よりも毎月の返済額が上がったとしても、家計の見通しが立てやすい固定金利型や、より長期の固定期間選択型への借り換えが選択肢として考えられます。

[図表6・借り換えケース5]は借入金額3,000万円、借入期間30年、変動金利型0.8%の住宅ローンを組み、10年後に10年固定期間選択型0.8%の住宅ローンに借り換えたケースです。金利は変わらないので毎月の返済額は変わらない一方で、借り換えの諸費用が掛かりますが、10年間は金利上昇リスクを回避できます。

また全期間固定金利型1.5%に借り換える[図表6・借り換えケース6]では、総返済額が158万円増えて、借り換えの諸費用も掛かりますが、返済が終わるまでの金利上昇リスクを完全に回避できます。

図表6:借り換えシミュレーション(金利上昇リスクを回避する)

借り換えが難しくなるケース

既述のとおり、物件の担保価値が下がっていると借り換えの審査は新規借入よりも厳しくなる可能性があります。既に住宅ローンを借りられているからといって、借り換えの審査も通るとは限らないのです。特に次のようなケースでは借り換えができないこともあるので注意が必要です。

(1)収入が減少した場合

収入が減少したことによって、返済負担率(年収に占める年間返済額の割合)が金融機関の基準をオーバーすると審査に通らず、借り換えができない可能性があります。

(2)独立・転職した場合

勤続年数が審査基準のひとつになっている金融機関も多いため、転職直後は借り換えができない可能性があります。特に独立・起業した場合は審査が厳しくなるため注意が必要です。

(3)物件を賃貸に出した場合

転勤などの事情で転居したため、物件を賃貸に出している場合は、住宅ローンでの借り換えは難しくなります。なぜなら住宅ローンは契約者本人もしくは家族が居住するという要件があり、他人に貸している場合は収益物件と見なされて住宅ローンは原則利用できないからです。

まとめ

いかがでしょうか。長期間にわたる住宅ローンの返済中においては、社会や経済の状況も自身の生活状況も変化していくので、それに合わせて借り換えを検討することがあるかもしれません。その際には借り換えの目的を明確にし、目的に合った借り換えの方法を選ぶことが大切です。今回の記事も参考にしていただければ幸いです。

ファイナンシャルプランナー(AFP認定者)、企業年金管理士(確定拠出年金)

1977年広島県生まれ。大学卒業後、医療機器メーカー・エアライン系商社で海外営業として勤務した後、ファイナンシャルプランナーに転身。

生活に関わるお金の不安を解消し、未来に希望をもって暮らしていくためのお手伝いをする「生活設計のコンシェルジュ」として相談業務や執筆業務に従事。

企業や学校での講演・セミナーにも年間100回以上登壇しており、これまでの延べ聴講者数は2万人を超え、わかりやすい説明が好評を得ている。

連載バックナンバー生活設計コンシェルジュ 長尾真一がやさしく解説!今、押さえたい住宅ローン活用術

- 2024/04/17

- 2024/03/13

- 2024/02/07

- 2024/01/10

- 2023/12/06

本コラムは、執筆者の知識や経験に基づいた解説を中心に、分かりやすい情報を提供するよう努めております。掲載内容については執筆時点の税制や法律に基づいて記載しているもので、弊社が保証するものではございません。

住宅ローン新着コラム

-

毎月の返済額、返済総額、借り換え、賃貸とマイホームの比較、

繰上げ返済額をシミュレート。

住宅ローンの知識

提供:イー・ローン

2025年05月02日 現在

提供:イー・ローン

投資用・事業用不動産サイト ノムコム・プロ

投資用・事業用不動産サイト ノムコム・プロ