50代からの住宅ローン~押さえておくべきポイントとは?~

2023年11月01日

住宅を購入するタイミングは人によってさまざまですが、年齢が高くなってから住宅ローンを組むことに対して迷いや不安がある人もいるかもしれません。そこで今回は50代以降に住宅ローンを組む際に押さえておきたいポイントについて解説します。

50代以降に住宅取得する人の割合

国土交通省の「2022年度(令和4年度)住宅市場動向調査報告書」によると、住宅取得時の世帯主の年齢は、注文住宅、分譲戸建住宅、分譲集合住宅のいずれにおいても30代が最も多く、平均年齢はそれぞれ注文住宅43.8歳、分譲戸建住宅39.5歳、分譲集合住宅44.8歳となっています(図1)。しかしながら、50代以降に住宅を取得している人の割合も注文住宅は28.5%、分譲戸建住宅は12.8%、分譲集合住宅は30.3%と決して低いわけではありません。

図1:住宅取得時の世帯主の年齢

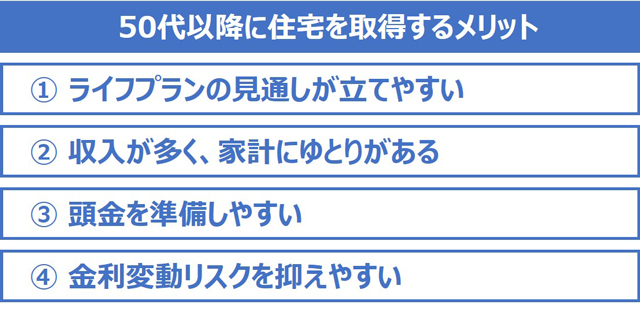

50代以降に住宅を取得するメリット

50歳を過ぎて住宅を取得することには次のようなメリットがあります。

図2:50代以降に住宅を取得するメリット

(1)ライフプランの見通しが立てやすい

若いうちは転勤、転職、出産、子どもの進学など、不確定なライフイベントが多く、将来の見通しを立てにくいものですが、50代以降になると比較的ライフプランの見通しが立てやすくなります。そうすれば自分たちに合った立地や住宅を選びやすく、バリアフリー化など、老後を考えた家づくりもしやすくなります。

また、子ども部屋が必要なければ、そのぶんコンパクトな家にして予算を抑えたり、ファミリー向けの広い物件が少ない都心部でもちょうど良いサイズの住まいを見つけられる可能性があるなど、選択肢が広がります。

(2)収入が多く、家計にゆとりがある

一般的に50代は若い頃よりも年収が増え、一方で子どもが独立すれば支出が減るため、家計にゆとりができます。そのぶん毎月の収入から住宅ローンの返済に回せる資金も多くなるため、毎月の返済額を高めにして借入期間を短くすることができます。

(3)頭金を準備しやすい

年齢が高いということは、頭金を準備する期間も長く取れている場合があります。頭金を多く準備することができれば、借入額を抑えたり、利息の支払いを減らすことができます。

(4)金利変動リスクを抑えやすい

住宅ローンは一般的に完済時年齢が80歳未満とされています。そのため、50歳を過ぎて住宅ローンを組む場合は30年以上の長期の住宅ローンを組むことはできず、比較的短期で住宅ローンを組むことになります。期間が短いということは月々の返済額は増えますが、一方で金利変動リスクが比較的小さくなるため、より低金利で借りられる変動金利型や固定期間選択型を利用しやすくなります。

50代以降に住宅を取得する際の注意点

50代以降に住宅を取得することにはメリットばかりでなく、注意すべき点もあります。主な注意点を確認してみましょう。

図3:50代以降に住宅を取得する際の注意点

(1)住宅ローンの借入期間が制限される

住宅ローンの申込可能年齢は70歳未満、完済時年齢の上限は80歳とされているのが一般的です。したがって50歳以降に住宅ローンを組む場合、30年を超える長期の住宅ローンを組むことは原則できず、申込時の年齢が上がるほど借入可能期間は短くなります。

(2)審査が厳しくなる可能性がある

住宅ローンの審査において金融機関が重視するのは返済の確実性です。住宅ローンを申し込むときには年収が高く、生活にゆとりがあったとしても、借入期間が定年後まで及ぶ場合は、途中で収入の減少が想定されます。そのため、50代以降はそれより若い世代と比べて審査が厳しくなる可能性があります。

(3)健康状態次第で住宅ローンの選択肢が少なくなる

年齢が上がると健康リスクも高まります。民間金融機関の住宅ローンでは団体信用生命保険(団信)への加入が必須条件となっているのが一般的ですが、申込時の健康状態によっては団信に加入できないケースもあります。その場合、利用できる住宅ローンの選択肢が、「ワイド団信」(※)の取り扱いがある金融機関や、団信加入が必須でない「フラット35」等に限られる可能性があります。

※ワイド団信=通常の団信よりも加入条件が緩和された団信。そのぶん金利が上乗せされる。

(4)団信の疾病保障を利用できない場合がある

団信にはがん保障や三大疾病保障といった疾病保障特約が付いたタイプもあります。それらの団信では、特定の疾病により所定の状態になった場合には、残りの住宅ローンが弁済されて以後の返済が不要になります。しかしながら、そのような疾病保障付きの団信は利用できる年齢に上限が設定されている場合があり、50代以上は利用できない可能性もあります。

50代以降に住宅ローンを組む際のポイント

ここまで50代以降に住宅を取得するメリットと注意点を見てきましたが、50代以降に住宅ローンを組む上で重要なポイントは、「(1)定年後の家計収支も考慮して住宅ローンの返済計画を立てること」と、「(2)複数の金融機関で住宅ローンをよく比較検討する」ということです。

(1)定年後の家計収支も考慮して住宅ローンの返済計画を立てる

定年後の家計収支の変化なども見越して、住宅ローンの返済計画をしっかりと立てておくことが大切です。定年後はリタイアするのか、それとも再雇用で働いたり、個人事業を始める予定があるのかといったキャリアプランを考えたり、退職金や公的年金等についても見込額を確認しておく必要があります。また年齢が高くなると病気や介護のリスクも無視できません。加入している保険を見直すなど、対策を考えておいた方がよいでしょう。

(2)複数の金融機関で住宅ローンをよく比較検討する

金利はもちろんですが、審査の基準や団体信用生命保険の種類・条件なども金融機関によって異なります。複数の金融機関で住宅ローンをよく比較し、審査も複数の金融機関で申し込むなどして、よりよい条件で借りられる住宅ローンを選択することが重要です。

50代の住宅ローンシミュレーション

50代で住宅ローンを組む場合のシミュレーションを見てみましょう。

【図4】は52歳、年収800万円の人が3,500万円の物件を購入する場合のシミュレーションです。

図4:50代の住宅ローンシミュレーション

毎月返済額は頭金をいくら用意するかで変わりますが、頭金が1,000万円のケースでは毎月返済額は12万2,600円ですので、年収800万円の手取りを約600万円(=月額約50万円)と想定すれば、家計的には余裕がありそうです。

また、借入期間が20年で、金利タイプは20年固定金利なので、金利上昇リスクも回避できます。ただし、借入期間が20年ということは、72歳まで住宅ローンの返済が続くので、定年が65歳であれば、定年後の7年間の返済資金をどのように賄うかはあらかじめ考えておく必要があります。このように具体的にシミュレーションをしてみると、検討すべきポイントが明確になります。

親子リレーローンやリバースモーゲージ型住宅ローンという選択肢も

(1)親子リレーローン

親子リレーローンとは、親子で1つの住宅ローンを契約し、親が主債務者、子が連帯債務者となって、2世代にわたってリレー形式で返済する住宅ローンの形態です。

親子の収入を合算できるため、借入可能額が大きくなるほか、2世代にわたって返済するので、親の年齢が高くても長期の住宅ローンが組めるといった特徴があります。ただし、親子の同居が条件になる場合が多いことや、共有持分と返済負担割合が一致しない場合は贈与税が発生する場合があるなど、注意すべき点もあります。

(2)リバースモーゲージ型住宅ローン

リバースモーゲージ型住宅ローンとは自宅を担保に融資を受け、生存中は利息のみを返済し、元本の返済は契約者が亡くなったときに自宅の売却(もしくは相続人の一括返済)によって行われる仕組みの住宅ローンです。

生存中の支払いは利息のみなので、家計への負担が少ないのが特徴で、取り扱っている金融機関の多くは50歳以上の人を利用対象としています。ただし、土地評価額が低い物件やマンションは利用できなかったり、利用できたとしても融資額が低くなるなど注意点もあります。

まとめ

人生100年時代と言われるようになり、ライフスタイルも多様化している昨今、50代以降に住宅ローンを組む人はますます増えていくかもしれません。その際にはメリットと注意点をしっかりと押さえて、無理なく自分にあった住宅ローンを組んでください。

ファイナンシャルプランナー(AFP認定者)、企業年金管理士(確定拠出年金)

1977年広島県生まれ。大学卒業後、医療機器メーカー・エアライン系商社で海外営業として勤務した後、ファイナンシャルプランナーに転身。

生活に関わるお金の不安を解消し、未来に希望をもって暮らしていくためのお手伝いをする「生活設計のコンシェルジュ」として相談業務や執筆業務に従事。

企業や学校での講演・セミナーにも年間100回以上登壇しており、これまでの延べ聴講者数は2万人を超え、わかりやすい説明が好評を得ている。

連載バックナンバー生活設計コンシェルジュ 長尾真一がやさしく解説!今、押さえたい住宅ローン活用術

- 2024/04/17

- 2024/03/13

- 2024/02/07

- 2024/01/10

- 2023/12/06

本コラムは、執筆者の知識や経験に基づいた解説を中心に、分かりやすい情報を提供するよう努めております。掲載内容については執筆時点の税制や法律に基づいて記載しているもので、弊社が保証するものではございません。

住宅ローン新着コラム

-

毎月の返済額、返済総額、借り換え、賃貸とマイホームの比較、

繰上げ返済額をシミュレート。

住宅ローンの知識

提供:イー・ローン

2025年05月02日 現在

提供:イー・ローン

投資用・事業用不動産サイト ノムコム・プロ

投資用・事業用不動産サイト ノムコム・プロ