1.はじめに

民法改正により創設された「特別の寄与」について解説します(2019年7月1日以後の相続から適用)。

2.特別の寄与に関する民法規定(民法1050①②⑤)

特別寄与者(下記3.参照)は、相続開始後、相続人に対し、その寄与に応じた額の金銭(特別寄与料)の支払いを請求することができます。また、その支払いについて当事者間に協議が調わない場合等には、一定期間内に、家庭裁判所にそれに代わる処分を請求することができます。

相続人複数いる場合には、各相続人は法定相続分又は指定相続分に応じて特別寄与料を負担します。

3.特別寄与者の要件(民法1050①)

(1)被相続人の親族(相続人、相続放棄をした者、及び相続権を失った者を除く)であること

(2)被相続人に対して無償で療養看護その他の労務提供をしたこと

(3)上記(2)により、被相続人の財産の維持又は増加について特別の寄与をしたこと

4.相続税法における取扱い

(1)特別寄与料の支払確定前

特別寄与料は、当事者間で協議が調うまで、又は家庭裁判所の審判があるまでは、その支払いが確定しません。したがって、その支払確定前は、請求中であったとしても特別寄与料の支払いがないものとして相続税を計算します。

(2)特別寄与料の支払確定後※1

①特別寄与者

(a) 相続税の計算(相法4②)

特別寄与料の額が確定した場合には、特別寄与料相当額を被相続人から遺贈により取得したものとみなして、相続税を計算します。

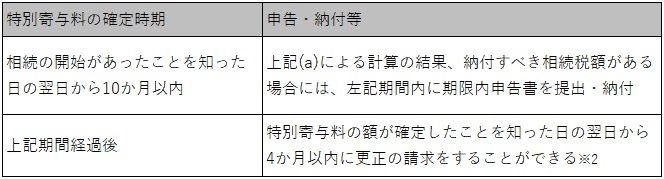

(b) 相続税の申告期限等(相法29①、33)

上記(a)による計算の結果、納付すべき相続税額がある場合には、特別寄与料の額が確定したことを知った日の翌日から10か月以内に相続税の期限内申告書を提出し、相続税を納付しなければなりません。

②相続人

(a) 相続税の計算(相法13④)

特別寄与料の額が確定した場合には、「各相続人が相続又は遺贈により取得した財産の価額から特別寄与料の額のうちその相続人の負担に属する部分の金額を控除して、相続税を計算します。

(b) 相続税の申告期限等(相法27①、32①、33)

5.税務上の留意点等

(1)相続税額の2割加算(相法18)

特別寄与者となり得る者の多くは、相続税額の2割加算の適用対象者でもあるため、特別寄与料の支払いがあった場合には、基本的に、同一の被相続人に係る相続税の納税総額は増加する点に留意が必要です。

(2)特別寄与者が相続開始前3年以内に被相続人から贈与を受けた財産がある場合(相法19)

特別寄与者が被相続人から相続開始前3年以内に贈与を受けた財産があるときは、相続税の計算上、贈与財産の加算と贈与税額控除の適用があります。特別寄与料の額のみを申告すればよいわけではない点に留意が必要です。

(3)特別寄与料を金銭ではなく不動産や有価証券等の現物で支払った場合

特別寄与者が有する特別寄与料の支払請求権は、民法上、金銭債権とされています。したがって、相続人がその金銭債権に係る債務を履行するために、特別寄与者に対して不動産や有価証券等の現物を移転した場合には、その相続人が代物弁済をしたものとして取り扱われます(民法482)。

税務上、代物弁済があった場合には、その代物弁済により移転する資産の譲渡があったものとして取り扱われます。すなわち、代物弁済により譲渡所得の基因となる資産を移転する場合には、原則として代物弁済により消滅する債務の額(特別寄与料の額)を譲渡所得の総収入金額として譲渡所得を計算することになります。

(4)特別寄与料に相当する金額の贈与をする場合

上記(1)に記載のとおり、特別寄与料を加味して相続税申告をする場合には、基本的に納税総額は増加します。

また、期限内申告書の提出後に特別寄与料の額が確定したような場合には、あらためて相続税の申告書等を作成しなければならないという実務上の煩雑さもあります。

特別寄与料の額、追加で納付することとなる税額、専門家報酬の額等によっては、実務上は、民法の「特別の寄与」の制度によることなく(相続人から特別寄与者への特別寄与料の支払いではなく)、相続人と特別寄与者との合意により、「相続人から特別寄与者への特別寄与料相当額の金銭の贈与」をし、贈与税の申告・納付で解決することもあると考えます。

※1 特別寄与者は、特別寄与料以外の財産を被相続人からの遺贈により取得していないものとします。

※2 相続人は、相続税の期限内申告・納付をしている場合を前提とします。