税制改正等を踏まえて考える、家を買うなら消費増税の前後でどっちがおトク?

2019年03月07日

2019年10月に消費税が8%⇒10%へと引き上げられます。前回、5%⇒8%へ引き上げられた2014年には、増税後に消費が冷え込んだこともあって、政府は住宅ローン減税の控除期間の延長や、「すまい給付金」の拡大など手厚い景気対策を用意しています(※)。こうした支援策を踏まえ、住宅購入は消費税増税の前後でどちらがおトクになりそうか、考えてみましょう。

※2019年度の予算案・税制改正案より。国会で成立を経て、施行される。

課税されるのは建物部分

まずは、住宅関連の支出で消費税がかかるものとかからないものを整理します。消費税は原則「消費されるものやサービス」に対して課税されるため、土地には課税されません。

建物部分についても、新築のほか、中古住宅でも、売り主が不動産会社という場合は課税されるものの、中古住宅で売主が個人の場合は消費税はかかりません。そのほか諸費用などの消費税を整理したものが図表1です。

| 種類 | 消費税課税 | |

|---|---|---|

| 家賃 | - | |

| 土地 | - | |

| 建物 | 新築 | 〇 |

| 中古(売主が個人) | - | |

| 中古(売主が不動産会社) | 〇 | |

| 諸費用 | 仲介手数料 | 〇 |

| 住宅ローン手数料 | 〇 | |

| 司法書士手数料 | 〇 | |

| 保険料(火災保険、地震保険など) | - | |

| ローン保証料 | - | |

| 税金(不動産取得税、固定資産税など) | - | |

| 修繕積立金(マンション) | - | |

住宅ローン減税が3年延長に!

消費税増税後の景気の落ち込みを回避する策の1つとして、住宅ローン減税が3年延長されます。

現在の制度は、住宅の新築や増改築などをした場合、年末の住宅ローン残高の1%、最大で年間40万円(認定住宅等は50万円)の減税が10年間受けられます。これが、消費税率10%が適用される売買では、減税期間が3年延長され、11年目以降は、住宅ローン残高の1%か、建物購入価格(一般住宅4,000万円、認定住宅等5,000万円まで)の2%を3年で割った額の低い額が税額控除されます。

一例を挙げると、建物の価格が3,000万円の住宅を購入した場合、2%の消費税増税分は60万円。これを3等分した額の20万円と、住宅ローン残高の1%を比べて、少ない額が税額控除されます。

なお、税率8%で適用される分野、中古住宅(売主が個人)を購入して消費税がかからない場合は、控除期間は10年間のままです。

| 適用される消費税率 | 種類 | 年末残高限度額 | 控除期間 | 1~10年目 | 11~13年目 |

|---|---|---|---|---|---|

| 10% | 一般住宅 | 4,000万円 | 13年間 | 年末残高×1% | 「年末残高×1%」か「建物価格×2%÷3年」の低い方 |

| 認定住宅等 | 5,000万円 | ||||

| 8% | 一般住宅 | 4,000万円 | 10年間 | ― | |

| 認定住宅等 | 5,000万円 | ||||

| 上記以外 | 一般住宅 | 2,000万円 | ― | ||

| 認定住宅等 | 3,000万円 |

(国税資料・国交省資料を参照し筆者作成)

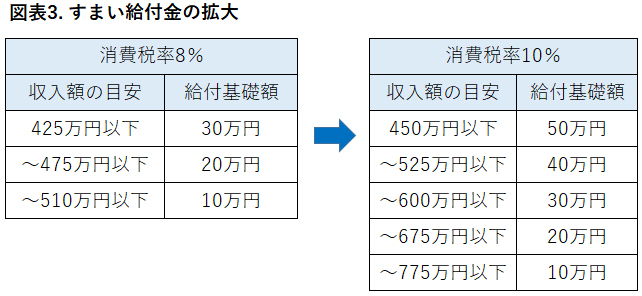

「すまい給付金」も増額し対象も拡大

消費増税後は「すまい給付金」も増額されます。すまい給付金とは、住宅ローン額に対して所得が低くて納税額が少ないと、住宅ローン減税分が控除しきれないことから、その分を補うために作られた制度です。

現在は「年収510万円以下」の人を対象に「最大30万円」の給付ですが、増税後の拡充で、「年収775万円以下」の人を対象に「最大50万円」となります(2021年末まで)。本来は住宅ローンを利用することが条件ですが、現金で購入した場合でも50歳以上で一定要件を満たす人であれば「すまい給付金」の対象です。

なお、中古住宅でも不動産会社から購入して消費税がかかる場合はすまい給付金の対象となりますが、売主が個人の中古住宅を購入する場合は対象外です。

「次世代住宅ポイント制度」で最大35万円のポイント

消費税増税後に購入する場合は、「次世代住宅ポイント制度」の対象にもなります。税率10%でエコ住宅や耐震住宅など一定性能を備えた住宅の新築・リフォームを行うと、さまざまな商品等と交換できるポイントが付与されます。

ポイントは1戸あたり新築で最大35万ポイント、リフォームで30万ポイントです。35万ポイントは35万円分の商品等と交換できます。

| 対象 | ポイント上限 | |

|---|---|---|

| 新築(貸家を除く) | 所定のエコ住宅、長持ち住宅、耐震住宅、バリアフリー住宅 | いずれかの適合で、1戸あたり30万ポイント |

| 性能を引き上げたり、家事負担を軽減する設備(ビルトイン食洗機など)を設置したり、耐震性のない住宅を建て替えた場合はポイント加算 | 1戸当たり上限35万ポイント | |

| リフォーム(貸家を含む) | 所定の改修や設備設置に応じてポイント発行。 既存住宅の購入に伴うリフォームの場合、ポイント2倍。 |

1戸あたり上限30万ポイント |

住宅取得資金贈与で3,000万円まで非課税

3つの対策を見てきましたが、このほか、税制改正により、住宅取得資金の贈与についても限度額が拡大されます。

父母や祖父母など直系尊属から、自宅を新築、増改築等する資金の贈与を受けた場合、要件を満たせば、限度額まで非課税です。

2019年3月までの非課税枠は一般住宅700万円(基準を満たす省エネ等住宅1200万円)ですが、4月以降2020年3月31日に契約した場合は、2,500万円(3,000万円)に拡大されます。

贈与を受ける子や孫は20歳以上、合計所得額2,000万円以下で、贈与を受けた年の翌年3月15日までに自分が住む家であること、床面積が50m2以上240m2以下など条件があるので確認しましょう。要件を満たす物件であれば、中古住宅も対象です。

| 家屋の取得に関する契約日 | 省エネ等住宅* | 一般住宅 | ||

|---|---|---|---|---|

| 消費税率10% | それ以外 | 消費税率10% | それ以外 | |

| ~19年3月31日 | - | 1,200万円 | - | 700万円 |

| ~2020年3月31日 | 3,000万円 | 1,200万円 | 2,500万円 | 700万円 |

| ~2021年3月31日 | 1,500万円 | 1,000万円 | 1,000万円 | 500万円 |

| ~2021年12月31日 | 1,200万円 | 800万円 | 700万円 | 300万円 |

*一定の耐震性能、省エネ性能またはバリアフリー性能等を有する住宅

請負契約には3月末までの経過措置も

消費税が8%か10%かで見てきましたが、経過措置についても押さえておきましょう。

消費税は、原則引渡し時期で適用される税率が決まりますが、契約時の税率が適用される経過措置もあります。

消費税率引上げ6ヶ月前の前日までに契約された注文住宅では、引渡し時期に関係なく契約時の税率が適用されます。そのため、請負契約が2019年3月31日までに結ばれた住宅であれば、引渡しが10月以降であっても8%が適用されます。

この経過措置は、注文住宅に限りません。マンションや建売住宅などの売買契約でも壁紙や棚、キッチンの特注など一部に請負契約があれば、経過措置が受けられます。消費税率を8%の適用にしたい人の場合は、契約の時期に注意しましょう。

家を買うなら増税前後、どっちがオトク?

消費増税に関わる税制改正その他を見てきましたが、これらを踏、家を買うなら増税前後でどっちがオトクか、考えてみましょう。

Nさんは4,800万円の建売新築の戸建てを、頭金1,500万円(うち1,000万円は夫の親からの贈与)、住宅ローン3,300万円で購入します。消費税が8%の時期と10%の時期ではどちらが有利になりそうか、試算してみましょう。住宅ローンを組むのは夫のみです。

| <N家のケース> 家族構成:夫は会社員37歳(年収700万円)、妻は会社員36歳(年収400万円)、子ども6歳、4歳 物件:建売新築戸建て 価格:4,800万円(建物2,400万円(税抜き)、土地2,400万円) 頭金:自己資金800万円、夫の親からの贈与700万円 住宅ローン:3,500万円、35年返済、金利1.5%、元利均等返済、ボーナス払いなし *住宅ローンを組むのは夫のみ(夫の単独名義) |

| 減税等 | 消費税率8% | 消費税率10% |

|---|---|---|

| 増税分 | ▲48万円 | |

| 住宅ローン減税 | 約305.9万円(10年間)* | 約353.9万円(13年間)* |

| すまい給付金** | 0円 | 10万円 |

| 合計 | 約305.9万円 | 約315.9万円 |

**すまい給付金簡単シミュレーションで試算 http://sumai-kyufu.jp/simulation/kantan/

8%の時期に購入した場合と10%の時期に購入した場合では、次のような差になります。

・増税分の負担が増える

・住宅ローン控除が3年分プラスになる

・すまい給付金が拡大された分がプラスになる可能性もある

Nさんの例では、10万円の差となります。このほかにも、人によっては次のプラスがあります。

・「次世代住宅ポイント」に該当する物件の場合はポイントがプラス(上限35万ポイント)

・父母や祖父母からの贈与を受けられる場合は、非課税で贈与を受けられる額が大きい

これはあくまでもNさんの場合ですので、時期を迷ったときはご自身で試算して比較してみてください。

物件価格や金利の変動にも要注意!

消費税増税にあたって、今回は駆け込みをするメリットがないどころか、人によっては増税後の方が有利になる人もいるようです。

ただし、注意すべきことがあります。それは金利の動きです。例えば、Nさんの例で、繰上返済をしなかった場合の総返済額は約4,501万円ですが、金利が0.5%上がって2.0%になれば約4,870万円となり、369万円も違ってきます。一方で、物件価格の値動き(ピークアウト)も気になるところです。

住宅を買う予定があるなら、まずは「予算の見極め」から入り、資金計画をしっかり考えたうえで、その範囲でより多くの物件を見て目を肥やすことをお勧めします。

ファイナンシャルプランナー、住宅ローンアドバイザー

FPラウンジ ばっくすてーじ代表。経済誌・女性誌等のライターを経て94年よりFPとして独立。「家計の永続性」をテーマに、個人相談や講演・研修、雑誌や新聞、サイトへの寄稿、監修などを行う。「住宅ローン賢い人はこう借りる」(PHP研究所)、「50代家計見直し術」(実務教育出版)など著書多数。座右の銘は「今日も未来もハッピーに」。

連載バックナンバー知っておきたい!住宅ローンテクニック

- 2019/11/13

- 2019/10/16

- 2019/09/11

- 2019/08/07

- 2019/07/03

本コラムは、執筆者の知識や経験に基づいた解説を中心に、分かりやすい情報を提供するよう努めております。掲載内容については執筆時点の税制や法律に基づいて記載しているもので、弊社が保証するものではございません。

住宅ローン新着コラム

-

毎月の返済額、返済総額、借り換え、賃貸とマイホームの比較、

繰上げ返済額をシミュレート。

住宅ローンの知識

提供:イー・ローン

2025年05月02日 現在

提供:イー・ローン

投資用・事業用不動産サイト ノムコム・プロ

投資用・事業用不動産サイト ノムコム・プロ