消費税は、商品・製品の販売やサービス提供などの取引に対して広く公平に課税される税金です。勘違いされることが多いですが、不動産売却においても最終的に消費税を「負担」するのは、購入者側の消費者であり、売却する側ではありません。

一方、不動産などの売却を行った事業者は、消費者より預かった消費税を「申告・納付」する必要があります。ただし、すべての事業者に納付が求められているわけではなく、課税事業者である場合に消費税の納付が必要となります。

このように税の負担者と納付者が異なる消費税の仕組みは、非常にややこしいものとなっています。そこで、この記事では、不動産を売却した場合における消費税の課税有無や納付義務について、具体的な事例を交えながら解説していきます。

1. 不動産売却に消費税がかかる場合

まずは、消費税の課税関係から見ていきましょう。消費税が課される取引は、以下の4つの要件をすべて満たしたものに限定されます。

1.国内における取引であること

2.事業者が事業として行うものであること

3.対価を得て行われるものであること

4.資産の譲渡、貸付、及び役務の提供であること

上記の要件により、海外における取引は課税されず、輸出取引は「免税」として扱われます。また、個人におけるプライベートで利用する居住用不動産の売買取引や無償取引(寄付など)も、要件を満たさないことから、消費税の課税対象とはなりません。

不動産の売却に関連する取引について見ていくと、国内における建物の売却や不動産会社への仲介手数料の支払いなどは、これらの要件を満たすことから消費税が課税される取引となります。

2. 不動産売却に消費税がかからない場合

不動産会社への仲介手数料などが課税される一方、事業者でない個人が不動産を売却する場合や土地の売却については、消費税の課税対象とはなりません。それぞれ理由を見ていきましょう。

まず、「事業者でない」個人が不動産を売買する場合は、上記2.の要件(事業として)を満たさないことから、消費税の課税対象となりません。

また、土地の売却に関しては、上記4つの要件を満たすものの、消費される性格のものではないことから、消費税法において「非課税取引」とされています。土地は使うことにより価値が低減するものではないため、消費という性格に馴染まないということです。なお、そのほかにも社会的政策の配慮の観点からさまざまな「非課税取引」が限定列挙で定められています。

3. 居住用不動産の売却に消費税はかかる?

ここからは、居住用不動産に関する消費税の課税関係を見ていきます。

まず、個人がマイホームを売却するようなケースは、「事業者として」の取引ではないため、消費税の課税対象とはなりません。一方、事業者が事業として第三者に居住用不動産を売却するようなケースでは、消費税の課税対象となります。なお、土地の売却については、非課税とされているため、課税の対象となるのは「建物部分の売却のみ」です。

そのため、建物部分の売買について、買主が消費税を負担し、売主は消費税を預かることとなります。ただし、預かった消費税をすべての事業者が「申告・納付する」必要があるのかというと、そうではありません。これには「免税事業者」という制度が関係しています。

「免税事業者」とは、基準期間における課税売上高が1,000万円に満たない事業者のことをいいます。免税事業者に該当する場合、消費税の課税対象となる取引を行っていたとしても、申告・納付をすることが免除されます。一定規模以下の事業者については、事務負担を軽減する観点から、消費税の申告・納付をしなくても良いですよという趣旨の制度です(預かった消費税はそのまま免税事業者の懐に入るため「益税」と呼ばれたりもします)。

なお、ここでいう「基準期間」というのは、前々事業年度を指しています。1,000万円以上の課税売上という条件を満たした年度の約2年後から消費税の納付義務が生じるというイメージを持つと理解しやすいでしょう。そのため、1,000万円以上の不動産売却が生じたあとすぐに納付するのではなく、課税事業者となる2年後に生じた課税取引分から納付義務が生じます。

また、免税事業者の考え方は、法人の場合も個人事業主の場合も同様です。

| 取引主体 | 事業者区分 | 売却時の消費税 | |

|---|---|---|---|

| 法人 | 不動産デベロッパーが消費者に居住用不動産を販売する場合 | 課税事業者 | 申告・納付が必要 (建物は課税対象、土地は非課税) |

| 不動産業以外の法人Aが自社の社宅を法人Bに売却する場合 | 免税事業者 | 申告・納付不要 | |

| 個人 | 個人事業主 | 課税事業者 | 申告・納付が必要 (建物は課税対象、土地は非課税) |

| 不動産業を営む個人事業主が第三者に居住用不動産を販売する場合 | 免税事業者 | 申告・納付不要 | |

| 上記以外の個人 個人がマイホームを売却する場合 |

- | 申告・納付不要 | |

(筆者作成)

4. 賃貸用不動産売却に消費税はかかる?

・賃貸用不動産を扱っている業者は課税事業者であるために、消費税はかかる

・不動産の売買でも消費税が発生するが、土地の取引は非課税

5. 投資用不動産売却に消費税はかかる?

ここからは、投資用不動産(≒賃貸用不動産)に関する消費税の課税関係を見ていきます。投資用不動産を売却する場合、「事業」として行うものであるかがポイントとなります。

「事業」とは、対価を得て行われる資産の譲渡などを反復、継続、かつ、独立して行うことをいいます。事業として不動産を売却している場合には、建物部分が消費税の課税対象となります(土地部分は非課税)。

参考:国税庁タックスアンサー No.6109 事業者が事業として行うもの

なお、免税事業者に該当する場合、納付義務がないという点については、居住用不動産のケースと同様です。

| 取引主体 | 事業者区分 | 売却時の消費税 | |

|---|---|---|---|

| 法人 | 課税事業者 | 申告・納付が必要 (建物は課税対象、土地は非課税) |

|

| 免税事業者 | 申告・納付不要 | ||

| 個人 | 個人事業主 | 課税事業者 | 申告・納付が必要 (建物は課税対象、土地は非課税) |

| 免税事業者 | 申告・納付不要 | ||

| 上記以外の個人 | - | 申告・納付不要 | |

(筆者作成)

6. 法人の不動産売却に消費税はかかる?

前述の通り、不動産売却における建物部分の売買については、消費税の課税対象となります。法人の場合には課税事業者となるケースが多いため、基本的には納付・申告が必要となるでしょう。ただし、一定規模以下の法人の場合には「免税事業者」として消費税の申告・納付は不要となります。

| 取引主体 | 事業者区分 | 売却時の消費税 | |

|---|---|---|---|

| 法人 | 課税事業者 | 申告・納付が必要 (建物は課税対象、土地は非課税) |

|

| 免税事業者 | 申告・納付不要 | ||

なお、土地と建物を同時に売買する場合、別々に金額を提示することは少なく、合計金額だけが契約書に記載されているケースも珍しくありません。このような場合、消費税額が記載されていれば、それは建物についての消費税であるため、建物価格を逆算して求めることも可能です。

7. 不動産売却にかかる消費税の計算方法

ここからは、不動産売却に係る消費税の計算方法について見ていきましょう。課税事業者が納付する消費税は、以下の式で計算することができます。

納付する消費税額=売上に係る消費税(預かった消費税)-仕入・経費に係る消費税(支払った消費税)

具体的な事例を見ていきましょう。例えば、購入時の価格が5,000万円(土地:2,000万円、建物3,000万円)の物件を6,500万円(土地:2,500万円、建物4,000万円)で売却したケースを考えてみます。また、売却のために50万円の経費が発生したとします。

| 土地 | 建物 | |

|---|---|---|

| 本体価格 | 2,000万円 | 3,000万円 |

| 消費税 | 0円 (非課税) |

300万円 |

| 土地 | 建物 | 売却経費 |

|---|---|---|

| 2,500万円 | 4,000万円 | 50万円 |

| 0円 (非課税) |

400万円 | 5万円 |

まず、土地に関しては「非課税」であるため消費税はかかりません。建物や売却経費に関しては、いずれも税率が10%であったと仮定すると、預かった消費税が400万円(4,000万円×10%)、支払った消費税が300万円(3,000万円×10%)、経費に係る消費税は5万円(50万円×10%)となります。

これらを上記の計算式にあてはめると、納付税すべき額は95万円(400万円-300万円-5万円)と計算することができます(※その他の取引は発生していない前提で計算しています)。

8. 不動産売却時の消費税の仕訳

ここからは不動産売却時の消費税に関連する仕訳について、先ほどの事例をベースに確認してきます。

| 土地 | 建物 | |

|---|---|---|

| 本体価格 | 2,000万円 | 3,000万円 |

| 消費税 | 0円 (非課税) |

300万円 |

| 土地 | 建物 | 売却経費 |

|---|---|---|

| 2,500万円 | 4,000万円 | 50万円 |

| 0円 (非課税) |

400万円 | 5万円 |

・購入時

税込みで5,300万円の支払いに対し、土地、建物をそれぞれ2,000万円、3,000万円で固定資産に計上します。また、建物に係る消費税300万円を仮払消費税として流動資産に計上します(以下、税抜経理を採用している前提としています)。

| 土地 | 2,000万円 | / | 現金預金 | 5,300万円 |

|---|---|---|---|---|

| 建物 | 3,000万円 | / | ||

| 仮払消費税 | 300万円 | / |

売却価格が土地と建物一括で分離されていない場合には、固定資産税評価額を利用し按分することで土地、建物の金額を算出して計上します。また、契約書に消費税額が記載されていれば、それは建物についての消費税であるため、建物価格を逆算して求めることも可能です。

・売却時

税込みで6,900万円の入金に対し、まずは土地、建物は帳簿価額を落とします。具体的には、土地2,000万円、建物2,500万円(建物は減価償却により、500万円償却済みと仮定)を貸方に計上します。また、建物売却に係る消費税分400万円を仮受消費税として流動負債に計上します。これらの差額である2,000万円は不動産の売却益として収益計上します。

また、経費の支払い55万円については、本体価格50万円を経費として処理する一方、消費税分の5万円は仮払消費税として流動資産に計上します。

| 現金預金 | 6,900万円 | / | 土地 | 2,000万円 |

|---|---|---|---|---|

| / | 建物 | 2,500万円(※) | ||

| / | 仮受消費税 | 400万円 | ||

| / | 不動産売却益 | 2,000万円 |

| 諸経費 | 50万円 | / | 現金預金 | 55万円 |

|---|---|---|---|---|

| 仮払消費税 | 5万円 | / |

9. 不動産売却時の消費税納付タイミング・方法

ここからは、課税事業者が消費税を納付するタイミングについて見ていきます。申告・納付のタイミングは、法人と個人事業主で異なります。

法人の場合、課税期間の末日の翌日から2ヶ月以内に申告・納付する必要があります。3月末決算の法人であれば、5月末までに申告・納付を完了してください。一方、個人事業主の場合には、翌年の3月末日までに申告・納付する必要があります。

| 取引主体 | 納付・申告のタイミング |

|---|---|

| 法人 | 課税期間の末日の翌日から2ヶ月以内 |

| 個人事業主 | 翌年の3月末日まで |

(筆者作成)

10. 不動産売却時の消費税について理解しましょう

不動産の売却を行う際には、消費税の仕組みを適切に理解しておく必要があります。税の負担者と納付者が異なる消費税の仕組みは非常にややこしいですが、重要なポイントは大きく2つです。

1つ目は、「消費税の課税関係(消費税が課される取引なのか)」を理解することです。事業者として行う取引ではない場合や、土地の売却取引は消費税の課税対象とならない一方、建物の売却や仲介手数料などは消費税の課税対象となります。

2つ目は、「自らが課税事業者であるか(免税事業者に該当するか)」を理解することです。基準期間の課税売上高が1,000万円に満たない場合には、消費税を申告・納付する必要がありません。不動産の取引は高額となることも多いため、消費税の仕組みを正しく理解し、申告漏れなどがないように気を付けましょう。

あわせて読みたいコラム5選

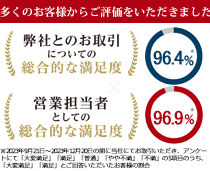

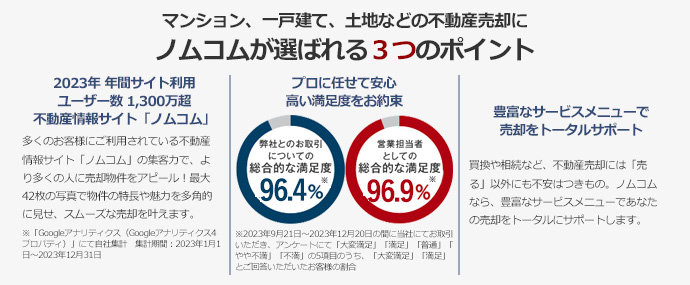

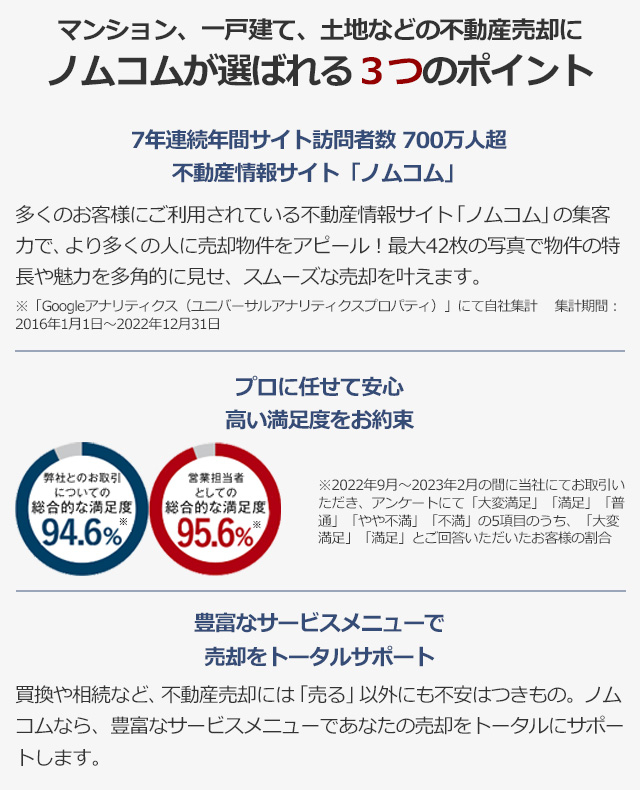

不動産売却・住みかえをお考えなら、無料査定で価格をチェック!

新着記事

-

2025/04/16

共有名義の不動産売却|プロが教える!トラブルを防いで賢く売る方法

-

2025/04/04

土地が売れるか知りたい!売れる土地/売れない土地の特徴&対策

-

2025/04/03

土地の売買は個人間でも可能!手続き方法や注意点、メリット・デメリットを解説

-

2025/04/03

抵当権抹消費用は不動産1件につき1,000円|自分で手続きする方法や注意点を解説

-

2025/03/31

家の価値を調べる方法や注意点「高い=良い」ではない!をプロが解説

-

2025/03/31

戸建ての寿命は何年?延命のコツやリフォーム/建て替えについても解説

人気記事ベスト5

不動産売却ガイド

- 最初にチェック

- 不動産の知識・ノウハウ

- 売却サポート

- Web上で物件を魅力的に魅せる! サポートサービス

- お買いかえについて

- お困りのときに

カンタン60秒入力!

売却をお考えなら、まずは無料査定から

投資用・事業用不動産サイト ノムコム・プロ

投資用・事業用不動産サイト ノムコム・プロ