一戸建ての住宅を持つ方にとって、固定資産税がいくらかかるのかは生活のうえで気になりがちなポイントです。税額は一定ではなく、さまざまな条件によっても異なるため、「今年どのくらいの固定資産税がかかるかわからない」と不安に感じるケースも少なくないでしょう。

そのようなとき、一戸建てに固定資産税がいくらかかるのかを自ら計算できるようにしておけば、どの程度の税額を支払えばよいのかわかるようになります。知識を身につけて、税の不安を解消しましょう。

本記事では、一戸建ての固定資産税における基礎知識や計算方法、税額が変わる要素について解説します。一戸建ての住宅を所有していて税金に不安のある方、これから一戸建てを持とうとする方はぜひ参考にしてください。

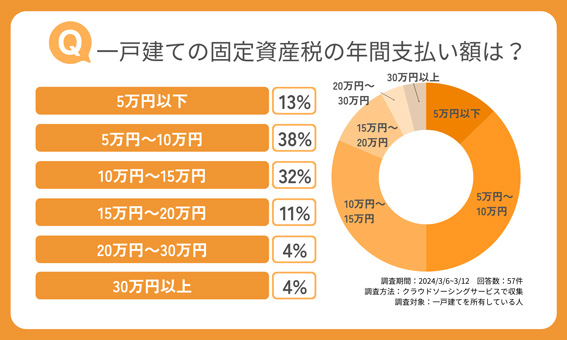

1. 固定資産税、どれぐらい払ってる?

本記事では、一戸建てを所有する人々を対象に、毎年支払っている固定資産税の金額についてアンケート調査を実施しました。

最も多かったのは「5万円~10万円」で38%を占めました。次いで「10万円~15万円」が32%、「5万円以下」が13%と続き、約8割は固定資産税の年間支払額が15万円以下という結果になりました。

一方で、地価が高い都市部に住む人は税額も高額になり、20万円以上を支払うこともあります。住宅を購入する際は、固定資産税がいくらになるかも含めて、慎重に判断することが求められます。

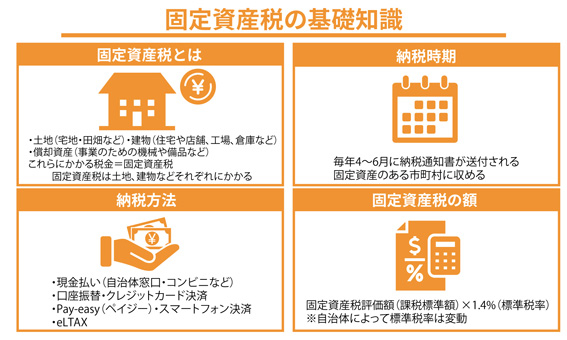

2. 一戸建ての固定資産税に関する基礎知識

それでは、固定資産税に関する基礎知識について見ていきましょう。税の定義や納税時期、納税の手段などを紹介します。また、固定資産税の計算方法や年間の平均支払額といった気になるポイントもあわせて解説するので、参考にしてください。

2-1.固定資産税とは

固定資産税とは、土地や家屋、工場の機械や会社の備品などの「固定資産」を所有する個人や企業が支払う税金です。地方税に分類され、納付先は固定資産のある市町村となります。納められた税金は公共施設の整備や行政サービスなど、日々の生活を支える財源として活用されます。

住宅を保有している方にとって、固定資産税の納付は義務です。一戸建ての住宅の場合、税の対象は住宅そのものだけでなく、住宅が建っている土地も含まれます。それらの資産価値に応じて算定された税額を納めなくてはなりません。

固定資産税は、土地や建物を所有している方にとっては、必ず支払わなければならないランニングコスト(維持費用)といえます。一戸建ての住宅を持つ人は、固定資産税がかかることを前提に家庭の資金計画や生活設計を検討しましょう。

2-2.納税時期

固定資産税は、毎年1月1日時点での不動産の所有者が納税義務を負います。納税通知書は通常4月から6月にかけて交付されるため、該当する時期にはポストの投函物に注意しておきましょう。支払期限は自治体によって異なりますが、「5〜6月」「7月」「12〜1月」「2月」の区分が基本的です。

期限までに固定資産税を支払わない場合、滞納の扱いとなります。固定資産税の滞納があると納付期限以後から20日以内に督促状が発行され、督促状の発行後10日以内に納付しなければなりません。納付をおこなわなければ財産を差し押さえられる可能性もあるため注意が必要です。

2-3.支払い方法

固定資産税は、主に次の方法で支払いが可能です。

- 現金払い(自治体窓口・コンビニなど)

- 口座振替

- クレジットカード決済

- ペイジー

- スマートフォン決済

- eLTAX

口座振替やクレジットカード決済などは、一度設定すれば自動的に納税が行われるため、支払い忘れの心配を無くすことができます。しかし、すでに納付期限を過ぎて支払う場合は現金払いのみなど、支払い方法に制限が出るケースもあるので注意しましょう。

2-4.税額の計算方法

固定資産税は所有する土地や家屋の「固定資産税評価額」に標準税率をかけて算出されます。標準税率は1.4%ですが、地域によっては条例により異なる税率がされている点に注意しましょう。たとえば、東京23区などの都市部では都市計画税が0.3%上乗せされるため、1.7%の税率となります。

基本的なケースにおける計算式は次のとおりです。

| 固定資産税評価額(課税標準額)×1.4%(標準税率) |

また、住宅用の土地については、ここから更に軽減税率の特例が適用されることもあります。

2-5.年間の平均支払額

固定資産税の支払額は不動産の種類によって異なりますが、一戸建てにおいては年間で平均15万円前後が相場とされています。しかし、重要なのは「不動産は価値が変動するため、一概に予測することが難しい」ということです。

たとえば、土地の価値は不動産市場の変化に大きく左右されます。また、家屋の価値も経年劣化やリノベーション・リフォームの有無によって変わる場合があるでしょう。これらの要素が影響して、固定資産税が上がる・下がるといった現象が起きる点に注意が必要です。

固定資産税を決めるうえで重要な要素である固定資産税評価額は、3年に1度更新されます。この更新は「評価替え」と呼ばれ、直近では、令和3年度に実施されました。次回は令和6年度、その次は令和9年度に実施される見込みです。このように、固定資産税額は、不動産の価格の変化を反映して定期的に更新されます。

2-6.マンションと一戸建ての固定資産税の違い

同じ住宅用不動産であっても、マンションと一戸建ての物件の間には固定資産税に関する差が存在しています。おおむね、マンションより一戸建ての方が固定資産税が安くなる傾向にありますが、その要因は土地の所有面積と物件の価値の変化にあります。

マンションの所有者は敷地面積を戸数で割った面積のみを所有するため、戸建てよりも土地の所有面積が少なくなります。所有面積が狭いと軽減税率の適用につながる住宅用地の特例を受けにくく、一戸建てよりも固定資産税が割高になりやすいです。土地の所有面積が広い一戸建てのほうが住宅用地の特例の恩恵を受けやすいといえます。

また、マンションは一戸建てに比べると、築年数の増加に応じた価値の減少が緩やかな傾向があります。価値は税額を決める要素である固定資産税評価額と連動するため、マンションは割高です。固定資産税の額の面から見たとき、一戸建てはマンションよりも安価でお得といえるでしょう。

関連記事はこちら【固定資産税評価額とは?調べ方も分かりやすく解説】

2-7.新築住宅の固定資産税の軽減制度は2026年まで延長の見通し

新築の一戸建てなら、固定資産税の軽減制度が利用できます。軽減制度を適用することで、新築住宅の固定資産税を3年間(マンションなどは5年間)半額に減額可能です。この軽減措置は現在、令和8年(2026年)3月31日まで延長すると発表されています。

この制度実施の背景には、住宅価格の上昇傾向が存在しています。国土交通省は制度実施の背景として「住宅取得環境は引き続き厳しい状況にある」「住宅取得者の初期負担軽減が必要」と説明しており、新築・リフォーム済みの一戸建てを持つ人にとって大きな助けとなるでしょう。

また、既存住宅に耐震、バリアフリー、省エネ、長期優良住宅などのリフォーム工事をした場合も減税の対象です。なお、この制度はあくまで税額軽減であり、軽減期間終了後には「税額が元に戻る」点には注意しましょう。金額が増えるぶん増税されるように感じる方もいるかもしれませんが、実際には増税ではなく、軽減措置の適用がなくなるために支払額が割高になります。

3. 固定資産税額が上がる要因

固定資産税は一定の納税額が定められた税ではありません。時や場合に応じて変化し、納税に必要な金額は3年に1回の評価額によって決定します。時には「なぜかわからないが評価額が上がった」と感じることもあるでしょう。

そこで、この項目では不動産の評価額が上がる次の4つの要因を解説します。

- 地価が上がった

- 大規模工事を実施した

- 新築住宅の税額軽減制度の適用が終了した

- 建築費が上昇した

不動産の評価額が上がると基本的には固定資産税も高騰しますが、令和3年度の評価替えの際には新型コロナウイルス感染症の影響が考慮され、負担軽減のため令和3年度固定資産税額に限り、高騰者に対する前年度からの据え置きがおこなわれました。情勢に応じた措置があり得ることも覚えておくとよいでしょう。

3-1.地価が上がった

固定資産税額が上がる要因の一つとして、地価の上昇が挙げられます。固定資産税は固定資産税評価額に応じて増額し、固定資産税評価額は不動産の価値に応じて決まる以上、一戸建ての建つ土地の地価の影響は少なくありません。

地価が上昇する原因としては、実需(投機目的でない需要)の増加、インバウンド需要、人口増加、交通機関の整備、都市開発などが挙げられます。たとえば、近隣に大きな工場や商業施設が建つ予定があるといったケースは地価向上が予測されるでしょう。

なお、同じ固定資産であっても、土地の地価は上がることも下がることもあるのに対して、住宅の価値は何もしなければ下がり続けるのが一般的です。基本的には住宅の築年数ごとの原価補正率に応じて3年ごとに評価額が見直され評価額が決まるため、地価変動と併せてチェックしましょう。

3-2.大規模工事を実施した

住宅に対し大規模な工事を実施すると、固定資産税評価額が上がる場合があります。一般的なリフォーム・リノベーションはあくまで経年劣化を元に戻すだけのため、物件の価値が高まることは基本的にありません。しかし、次のようなケースは物件の姿を大きく変えるため例外となります。

- スケルトンの改修を含めた大規模なリノベーション

- 増築

- 建物用途の変更(住居から事務所にするなど)

おおむね、「床面積が増加する」「構造が大きく変わる」「住宅でなくなる(軽減税率が適用できなくなる)」といった要因が税額増加につながるといえるでしょう。一戸建てに手を加える際には、固定資産税評価額が変わる可能性も事前に検討することが大切です。

3-3.新築住宅の税額軽減制度の適用が終了した

新築住宅やリフォーム住宅は税額軽減制度の対象となっていますが、制度に定められた軽減期間が終了すると、請求される固定資産税の額が軽減前の元の額に戻ります。2分の1に減額されていた固定資産税を、本来の税額で支払わなければなりません。

一戸建て住宅において、税額軽減制度の期間は新築から3年間、長期優良住宅の場合は5年間となっています(マンションは5年間、長期優良住宅の場合7年間)。制度の適用期間を過ぎて元の税額に戻った際に「前より多くの税金を支払うことになったが、知らない間に増税されていたのか」と不安を抱かないよう、制度の適用期間や支払い額が増えるタイミングを確認しておきましょう。

3-4.建築費が上昇した

固定資産税には「評価替えごとに建築費が変わる」という考え方があることに注意しましょう。実際に支払った建築費に関係なく評価上の建築費が上昇し、固定資産税評価額が上がる場合があります。

固定資産税の評価における建築費は「全く同じ家屋を、今、その場所に新築するとしたら、建築費はどれぐらいかかるか」を基準に考えられます。このため、たとえば「家を建てたときと比べ木材が不足しており、建築費が高騰してしまうと見込まれる」といったケースでは税の高騰が予想されます。

この評価方法は、個別の取得事情に左右されず、全国統一の基準に基づいて実施されます。「知り合いの工務店に安く家を建ててもらったが、固定資産税評価額と矛盾がある」というようなことが起きても混乱しないよう、制度上の建築費ルールを把握しておきましょう。

関連記事はこちら【相続した実家が空き家だと固定資産税が最大6倍に? しくみと対策を解説】

2-7.新築住宅の固定資産税の軽減制度は2026年まで延長の見通し

4. 固定資産税額が下がる要因

固定資産税は3年に1度の評価替えごとに変動するものですが、額が上がる場合だけでなく下がる場合もあります。固定資産税が下がる要因として、次の3つを紹介します。

- 地価が下がった

- 建ててから時間が経過した

- 建築費が下がった

それぞれの詳細を解説します。

4-1.地価が下がった

地価の下落は固定資産税額が減少する要因の一つです。地価が上がることで固定資産税額が増加するケースと同じように、地価の低下によって固定資産税額が低下する可能性があります。一戸建ての建つ土地の地価の変動には注意しましょう。

地価が下がる要因としては、主に人口減少、デフレ、オリンピックなどの国際的なイベントの終了などが挙げられます。また、金融政策の結果として地価が下がる可能性もゼロではなく、社会的な要因を大きく受けるものとなるでしょう。

4-2.建ててから時間が経過した

一戸建ての家屋の経年劣化は、固定資産税額が下がる要因の一つです。ただし、経年による減価率は上限が決まっているため、評価額が際限なく下がり続けるわけではないことには留意しておきましょう。一般的に木造専用住宅は25年、鉄筋コンクリート共同住宅は60年以上の経過が下限です。

なお、家屋の経年劣化はあくまで固定資産税を決める要素の1つでしかないことに注意しておきましょう。特に建築費の上昇の影響から固定資産税額が増加したというケースは多く、家屋の経年劣化だけでは税額の低下を判断しにくい事情も存在します。

もし「古い家なのに固定資産税が上がった」という場合は、築25年以上の一戸建ては価値が下がらない、建築費の上昇が影響するという事情を踏まえて判断することが大切です。

4-3.建築費が下がった

全国の統一基準により算出された建築費が下がれば、同時に固定資産税の評価額も下がります。実際に工務店やハウスメーカーに支払った建築費用に関係なく「同じ家を同じ場所に建てた際に、いまならば安価になる」と判断されれば、税額も抑えられるでしょう。

ただし、2020年ごろから建築資材は高騰が続いています。実際に建築費が下がることを期待できるかはケースバイケースといえるでしょう。

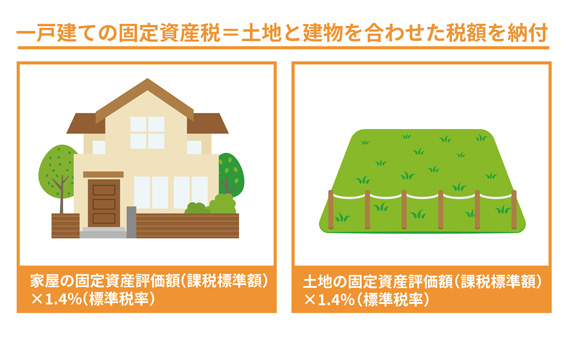

5. 一戸建ての固定資産税を計算する流れ

固定資産税は、一般的に以下の式を用いて計算されます。

| 固定資産税評価額(課税標準額)×1.4%(標準税率) |

計算は一戸建ての家屋と土地を分けておこなう必要がある点に注意してください。なお、自治体によっては税率が上記と異なる場合もあるため、自分が住んでいる市区町村の税率を確認しておきましょう。

確認の手段としては、「(自治体名) 固定資産税 税率」といったキーワードでインターネット検索をする、自治体の「財務部」などの部門に問い合わせをするなどが挙げられます。

税率が確認できたら、次の流れに沿って固定資産税の計算をしていきます。

1. 固定税資産評価額を確認

2. 土地の固定資産税額を計算

3. 家屋の固定資産税額を計算

それぞれ詳しく解説します。

5-1.固定税資産評価額を確認

まずは課税評価額である固定資産税評価額を確認しましょう。固定資産税評価額は、毎年自治体から送付される納税通知書に添付された、課税証明書の「価格」欄に記載されています。

また、公的機関で交付される固定資産課税台帳からも自分の物件の固定資産税評価額を確認できます。固定資産課税台帳は、不動産の所在地が東京23区の場合は「都税事務所」、それ以外の場合は市区町村の役所で取得可能です。

なお、土地の固定資産税評価額は、国が算定する地価公示価格の70%ほどになることが多いため、おおまかな評価額ならば簡単に把握できます。地価公示価格は国土交通省の標準地・基準地検索システムなどインターネット上で閲覧できるため、参考にしてみてください。

5-2.土地の固定資産税額を計算

一戸建ての土地の固定資産税額は、家屋が建つ土地の評価額に標準税率を適用して計算されます。次の計算式に自身の一戸建ての土地の評価額を当てはめましょう。

| 土地の固定資産税評価額(課税標準額) × 1.4%(標準税率) |

標準税率は地方自治体によって変わるケースもあります。また、固定資産税評価額と課税標準額は基本的に同額ですが、税金の減額措置が適用されると評価額よりも課税標準額が少なくなります。どのような税率や軽減措置が設けられているか、一戸建てを持っている地域に応じた情報収集を欠かさずおこなうようにしましょう。

5-3.家屋の固定資産税額を計算

一戸建ての家屋の固定資産税額は、課税台帳に登録されている評価額に標準税率を適用して計算されます。計算式は次のとおりです。

| 課税台帳に登録されている価格(固定資産税評価額) × 1.4%(標準税率) |

土地の計算と同様に、標準税率が地方自治体で異なるケースや、軽減税率が適用されると税額が抑えられることを把握しておきましょう。

6. 固定資産税が高すぎるときは?

固定資産税に平均で年間15万円程度の費用がかかると考えると、家計への負担は決して軽いものではありません。「固定資産税が高すぎる」「もしかしたら払えないかもしれない」と思ったときには、次の対応を検討してみましょう。

- 不服を申し立てる

- 自治体の窓口に相談

- 分納に変更する

- 徴収猶予・減免を受ける

それぞれの対応の詳細を解説します。

6-1.不服を申し立てる

固定資産税が高すぎると感じた場合には、各自治体に設置されている固定資産評価審査委員会に審査を申し立てることを検討してみましょう。固定資産課税台帳に登録された価格が高すぎる・低すぎる場合に審査の申出をおこなえます。

委員会による審査の結果、価格が不適当だと認められると、固定資産税評価額が修正され税額が変動することがあります。審査結果が却下・棄却されるか、認容(申出が認められる)かどうかはケースバイケースな点には留意したうえで、利用を検討してみましょう。

なお、不服申し立てがおこなえるのは基本的に評価替えの実施年度のみですが、「土地を事務所から自宅用に変更した」「家屋を減築した」といったケースでは評価替えの年度以外でも申出が可能です。

6-2.自治体の窓口に相談

固定資産税の支払いが難しい場合には、自治体の窓口に不安や疑問を相談してみましょう。今後の対応方針についてアドバイスを受けられる場合があります。差し押さえが実施されてから相談するようでは手遅れのため、早めの相談が大切です。

相談は役所での対面のほか、電話でもおこなえます。固定資産税の納付書や督促状に対応窓口の電話番号が記載されているため、必要であれば連絡してみましょう。

6-3.分納に変更する

「支払いタイミングごとに大きなお金は用意できないが、毎月少額なら支払える」というケースならば、固定資産税の分納制度の利用を検討してみましょう。固定資産税は、原則一括か年4回のみの支払いとなっていますが、自治体との相談次第で毎月12回の分納に変更できることもあります。

分納制度を利用するためには、各自治体の役所で担当者と話し合いをおこない、分納の必要性を認めてもらう必要があります。通常の制度では納付ができない事情説明や、納税の意思そのものはあることを理解してもらうのが重要です。

しかし、万が一分納中に滞納をすると、財産の差し押さえリスクはより高まってしまいます。「分納にすれば支払える」と楽観するのは禁物なため、無理のない納税計画を立てましょう。

6-4.徴収猶予・減免を受ける

固定資産税を支払えないやむを得ない事情がある場合は、徴収猶予や減免を受けられる可能性があります。それぞれの適用ケースは次のとおりです。

- 徴収猶予:災害や病気、事業の休廃業の場合

- 減免:災害による被害

徴収猶予であれば納税を一定期間待ってもらうことができ、減免であれば固定資産税を減額、または免除してもらえる可能性があります。ただし、手続きと審査の通過は必須です。また、災害を理由とする減免を受ける場合には、被災から一定期間以内の申請が必須な点に注意してください。

7. 新築一戸建ての固定資産税額シミュレーション

固定資産税の計算シミュレーションを通じ、自分の一戸建ての税額を求めるイメージを組み立てましょう。3,000万円、6,000万円の新築一戸建てのケースにおける固定資産税額のシミュレーションをすると、結果は次のとおりです。

7-1.3,000万円の一戸建ての場合

3,000万円の新築一戸建てで土地と家屋の価格がそれぞれ1,500万円の場合を想定して、固定資産税額をシミュレーションします。想定条件は次のとおりです。

- 新築

- 土地の地価公示価格:1,500万円(土地の固定資産税額:1,050万円)

- 家屋の建築価格:1,500万円(家屋の固定資産課税台帳登録価格:900万円)

- 土地面積:100平米

実際に計算に用いるのは土地の1,050万円と家屋の900万円です。土地と家屋それぞれの計算式に当てはめましょう。

【土地】1,050万円 × 1/6(200平米以下の軽減措置) × 1.4%(標準税率)=2万4,500円

【家屋】900万円 × 1/2(軽減措置)× 1.4%(標準税率)=6万3,000円

【一戸建ての固定資産税額】2万4,500円 + 6万3,000円 =8万7,500円

土地と家屋の固定資産税額を合計し、最終的な固定資産税額は8万7,500円となります。なお、新築4年目からは軽減措置がなくなり、家屋の固定資産税額は12万6,000円と元の税額に戻ります。土地と家屋の固定資産税額の合計は15万500円となり、軽減措置がなくなると6万3,000円高くなる計算です。このように、軽減措置が税額に与える影響は大きいため注意してください。

7-2.6,000万円の一戸建ての場合

6,000万円の新築一戸建てで、土地と家屋の評価額に差がある場合の固定資産税額のシミュレーションもしてみましょう。想定条件は次のとおりです。

- 新築

- 土地の地価公示価格:3,500万円(土地の固定資産税額:2,450万円)

- 家屋の建築価格:2,500万円(家屋の固定資産課税台帳登録価格:1,500万円)

- 土地面積:100平米

土地の2,450万円と家屋の1,500万円を基本的な式に当てはめ計算すると次のとおりになります。

【土地】2,450万円 × 1/6(200平米以下の軽減措置) × 1.4%(標準税率)=約5万7,166円

【家屋】1,500万円 × 1/2(軽減措置)× 1.4%(標準税率)=10万5,000円

【一戸建ての固定資産税額】5万7,166円 + 10万5,000円 =16万2,166円

土地と家屋の合計で固定資産税額は16万2,166円です。建てて4年目からは軽減措置が無くなり、家屋の固定資産税については21万円となるため、土地と建物の固定資産税額を合計すると26万7,166円がかかります。

8. まとめ

一戸建ての固定資産税がいくらかは、土地と家屋の固定資産税評価額に税率を掛けて決まります。評価額は地価や経年、建築費などの外部要因によって変動し、税率は自治体の基準によって異なる可能性があります。自分の一戸建ての所在地に合わせた情報収集をおこなうようにしましょう。

もしも固定資産税が高く支払いが難しそうな場合には、不服申し立てや分納といった対応方法を検討するため自治体に相談してみましょう。固定資産税が高すぎても焦らず、無理のない納税をおこなえる筋道を立てることが大切です。

※本記事は2024年3月12日時点の情報をもとに記載しています。法令等の改正により記載内容について変更となる場合がございますので予めご了承ください。

あわせて読みたいコラム5選

不動産売却・住みかえをお考えなら、無料査定で価格をチェック!

新着記事

-

2025/04/16

共有名義の不動産売却|プロが教える!トラブルを防いで賢く売る方法

-

2025/04/04

土地が売れるか知りたい!売れる土地/売れない土地の特徴&対策

-

2025/04/03

土地の売買は個人間でも可能!手続き方法や注意点、メリット・デメリットを解説

-

2025/04/03

抵当権抹消費用は不動産1件につき1,000円|自分で手続きする方法や注意点を解説

-

2025/03/31

家の価値を調べる方法や注意点「高い=良い」ではない!をプロが解説

-

2025/03/31

戸建ての寿命は何年?延命のコツやリフォーム/建て替えについても解説

人気記事ベスト5

不動産売却ガイド

- 最初にチェック

- 不動産の知識・ノウハウ

- 売却サポート

- Web上で物件を魅力的に魅せる! サポートサービス

- お買いかえについて

- お困りのときに

カンタン60秒入力!

売却をお考えなら、まずは無料査定から

投資用・事業用不動産サイト ノムコム・プロ

投資用・事業用不動産サイト ノムコム・プロ