「借地権割合」という言葉の意味がよくわからず、不動産売却時や税金の計算時に悩んでいる方もいるのではないでしょうか。借地権とは、家や施設を建てるために土地を借りる権利を指します。借地権が借地に対し、何割を占めているか示すのが借地権割合です。

ここでは借地権割合について、借地権とは何かといった基礎知識から、借地権割合の計算方法をわかりやすく解説します。借地権や借地権割合にまつわるよくあるトラブルについても紹介するため、借地権や借地権割合について悩んでいる方はぜひ参考にしてください。

1. 借地権に関する独自アンケート

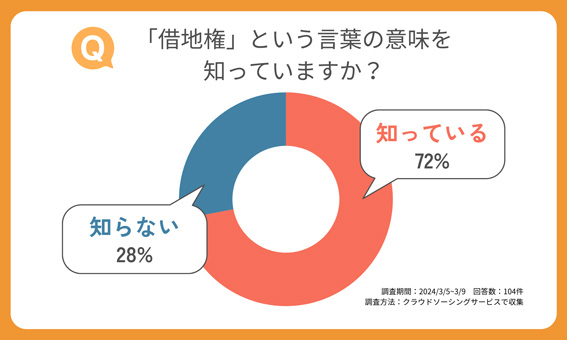

本記事では「借地権」という言葉の意味を知っているかについてアンケート調査を実施しました。

本調査結果から、借地権という言葉の認知度は低くない一方で、3割近くの人が借地権の概念を理解していないこともわかりました。

借地権は不動産取引において重要な概念ですが、一般の人にはなじみが薄い部分もあるようです。特に借地付き物件の売買を検討する際は、借地権の内容や期間、賃料の動向などの知識を持っておく必要があります。

2. 借地権割合の基礎知識

相続や不動産売買で耳にすることのある「借地権割合」とは、家や施設を建てた土地の権利のうち、借地が何割を占めているかを分かりやすく示したものです。ここでは借地権とは何かなど、基礎知識を詳しく解説します。

2-1.借地権とは

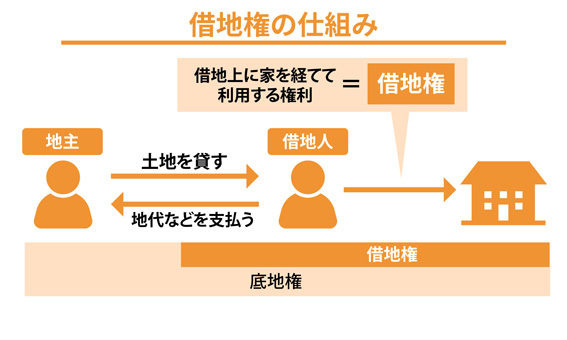

借地権とは、家や施設を建てるために土地を借りる際、所有者が設定した土地の利用権を指します。

借地権を持って家を建てた場合、建てた家や借地権は借地人(土地を借りた人)のものですが、土地の権利全体を所有するわけではありません。借地権とは別に地主(土地の所有者)が持つ権利である底地権が定められており、所有者も地主のままです。

土地の所有権を取得する場合と比べて権利は制限されますが、借地権の取得には次のようなメリットもあります。

• 敷地の固定資産税や都市計画税がかからない(借地人は敷地の所有者ではないため)

• 旧借地法・借地借家法で権利が保護されている

• 所有権付きの土地に比べて安く購入できる場合がある

• 地主の許可を得れば売却も可能

• 財産として子孫へ相続・贈与ができる

反面、次のようなデメリットもあります。

• 名義変更や増改築・建て替えの際には土地所有者の許可が必要

• 地代の負担がある、将来的に高くなる場合がある

• 契約更新時に更新料が発生する

• 借地権の種類によっては第三者に売却できない

• 金融機関からの融資を受けにくい

地代は土地によってさまざまです。土地の所有権を購入する場合に比べると、将来的なライフプランに制限が出たり、ランニングコストがかかったりするかもしれません。

なお、借地権は民法上2種類に分かれています。1つは借りたあと、地主の承諾なく売買などが可能な地上権(民法265条)です。もう一方は地主と賃貸借契約を結ぶことで土地を借りる賃借権(民法601条)で、地上権と異なり所有者からの許可がなければ借地権の売却や家の増改築などはできません。

地上権は非常に強力な権利のため、日本では賃借権により土地を貸すケースがほとんどといえます。

2-2.借地権割合とは

借地権が設定された土地には、借地権と土地の所有者が持つ底地権の2つがあります。借地権割合とは、借地権が設定された土地を2つの権利がどのように分け合うかを決めた割合のことです。

借地権割合が定められている理由として、相続税や贈与税に関する問題が挙げられます。

土地の所有者が亡くなった場合、相続人が土地を相続する際には、土地の価値評価に応じた相続税の支払いが求められます。ところが、借地の場合は「借地人が土地を使っていて、土地活用ができない」ということもしばしばです。

そこで、借地人と所有者それぞれが使用している割合に応じて適切に課税できるよう、借地権割合を定めます。こうすることで借地人が相続をおこなう場合にも、借地権は財産として適切に評価され、お互いが利用している分だけ課税されるのです。

実際には、所有権割合は借地人と地主の間で話し合って決めることも可能とされます。しかし税金の計算にかかわるという背景もあり、国税庁が公表する路線価図や評価倍率表に示された借地権割合を使用するケースがほとんどです。

関連記事【借地権割合とは?基礎知識や計算方法、トラブル事例を徹底解説!】

2-3.借家権割合との違い

借地権割合と似た言葉に、借家権割合があります。言葉は似ているものの意味はまったく別物のため、取り違えないように注意が必要です。

借家権とは、借家を借りたことで借主に発生する「住む権利」を指します。借家権割合は誰かに貸し出した家(借家)を、借家の持ち主自身から相続する際に相続税評価へ適用される割合のことです。

借家権割合が設定されている理由に、相続人にとって借家権が不利益をもたらす可能性が挙げられます。たとえばAさんが賃貸マンションを相続した際、すでに借家権を持つ居住者が住んでいたとします。Aさんが売却などをしようと思っても、借家権を持つ居住者には住む権利があるため、建物を自由に売買などはできません。

そのため、相続税評価額に対して、人に貸している分(借家権割合分)を減額することが認められています。2024年3月時点では、全国一律で30%です。ただし、将来的に国税局がその土地の状況に応じて変更する可能性もあるため、相続税の計算をする際は最新の情報を確認しましょう。

2-4.借地権割合はどんなときに必要?

借地権割合が活用されるのは、相続税や贈与税など税金の計算、建物の売却など、物件の価値をお金で決めなくてはならないときです。借地権は一種の資産のため、相続対象となります。相続人が複数いる場合は、遺産分割協議書の作成などをおこなう際に正確な価値を把握するため、借地権割合が必要です。

また、売却時には建物そのものの価値だけでなく、借地権割合に基づいて借地権の財産的な価値も評価します。実際の売却には地主との協力や交渉が必要となるほか、借地権割合に基づいた価格がそのまま売却価格になるわけではありません。しかし、自分で借地権割合を調べたうえで評価がいくらくらいになりそうか、大まかな概算を得ることは可能です。

2-5.借地権割合は低いほどいい?

借地権割合が低いことでメリットが大きくなる場合もありますが、デメリットになる場合もあります。つまり、一概に低いほどよいとは言えません。

継続して土地を借り続けたい場合には、借地権割合が低いほどメリットが大きいです。借地権割合を基に賃料(地代)や更新料を計算することが多いため、借地権割合が低いほどランニングコストは少なくなります。

しかし、売却も視野に入れて土地を借りる場合には、借地権割合が高い方が良いといえます。なぜなら、借地権割合が高い方が土地の財産としての価値も高まるからです。ただし、借地権割合が高いと相続時には負担が大きくなる点を考慮する必要があります。

3. 借地権の種類

借地権は借地借家法において、普通借地権と定期借地権の2種類に分かれます。定期借地権はさらに3種類に分かれているため、借地権について知る際にはそれぞれの特徴を把握することが大切です。ここでは借地権の種類を詳しく紹介します。

3-1.普通借地権

1992年8月1日に施行された新法の借地借家法において、後述する定期借地権以外の借地権を普通借地権と呼びます。存続期間は決められているものの、更新すれば建物がある限りその土地を半永久的に借りることが可能です。

特徴は以下の通りです。

| 普通借地権 | |

|---|---|

| 用途 | 建物の所有 |

| 存続期間 | 30年以上(最低30年) |

| 契約更新 | 契約満了時に更新可能 ・1回目の更新で期間は20年以上とする ・2回目以降の更新では期間を10年以上とする |

| 特徴 | ・契約を更新できれば、建物がある限りその土地を半永久的に借りられる ・建物買取請求権がある |

地主側は、正当な理由がない限り、契約の更新を拒むことはできません。契約方法も書面などの制限はないため、借地人にとっては権利が大きく守られた借地権といえます。

また、借地借家法第13条により建物買取請求権を有するのも特徴です。借地権の残存期間が満了した場合、契約の更新がないときに土地に建てた建物などを時価(その段階で売却できるであろう価格)で買い取るように地主に請求できる権利を指します。

3-2.【定期借地権】一般定期借地権

定期借地権は普通借地権と異なり、借りる期間が定められている借地権です。3種類の定期借地権のうちの1つである一般定期借地権には、次のような特徴があります。

| 一般定期借地権 | |

|---|---|

| 用途 | 制限なし |

| 存続期間 | 50年以上 |

| 契約更新 | ・契約満了時に更新できない ・存続期間の延長はできない ・建物の買取請求はできない |

| 特徴 | ・原則として、借地人は建物を取り壊して土地を返却する ・公正証書など、書面で契約が必要 |

一般定期借地権は契約満了時に更新がおこなえず、建物を取り壊して地主に土地を返還しなくてはならないのが特徴です。しかし利用目的の制限がないため、事業用にも居住用にも活用できる点はメリットと言えるでしょう。たとえばデベロッパーが地主から土地を借り、分譲マンションなどを建てる際に一般定期借地権を用います。

3-3.【定期借地権】建物譲渡特約付借地権

建物譲渡特約付借地権は、最初に定めた契約期間が終了したときに、借地人が建てた建物を地主が買い取る特約のある定期借地権です。一般定期借地権と同様に建物の用途に制限がないため、分譲マンションや戸建てなどを自由に建てられます。

特徴は次の通りです。

| 建物譲渡特約付借地権 | |

|---|---|

| 用途 | 用途制限なし |

| 存続期間 | 30年以上 |

| 契約更新 | ・口頭でも契約可能、ただし契約書を作成するケースが一般的 ・30年以上経過した時点で建物を相当の対価で地主に譲渡する特約が付く |

| 特徴 | 契約更新はできないが、借地人または借家人が希望すれば継続して借家として住まうこともできる(借地借家法第24条2) |

上記のような特徴から、アパートやマンション、店舗、オフィスなどの建物が建てられることが多いです。地主は期間満了後、買い取った建物の経営を継続できます。ただし購入時の費用は物件の価値によって変わるだけでなく、価値がない建物も買い取らなくてはなりません。

また、借地人は一般定期借地権と異なり、土地を更地にして返却する必要はありません。建物の使用を継続したい場合には、賃借人として期間の定めのない賃貸借契約を結ぶことも可能です。しかし賃借人となるため、賃料の支払いが求められます。

3-4.【定期借地権】事業用定期借地権

事業用の建物を建てる場合に限定して土地を借りる際の定期借地権です。公正証書での契約が必須となっており、契約期間によって権利が異なります。

| 事業用定期借地権 | |

|---|---|

| 建物用途 | 事業用建物に限る |

| 存続期間 | 10年以上50年未満 |

| 契約更新 | ・必ず公正証書で契約を設定 ・契約の更新、存続期間の延長、建物の買い取り請求はできない |

| 特徴 | ・契約期間が10年以上30年未満の場合は、定期借地権の要件が自動的に適用される ・契約期間が30年以上50年未満の場合は、一般定期借地権と同じ特約が設定できる |

存続期間が10年以上50年未満と、定期借地権のなかでもっとも短期間の契約設定が可能です。事業用の建物に限られるため、事業の内容や規模にあわせて契約期間を柔軟に変更できます。事業の内容によっては、地代を他の借地権より高く設定できるケースも多いです。

ただし、利用者は事業者に限定されるため、立地によっては賃借人の幅が狭まってしまうかもしれません。借りてくれる人が見つからない可能性もあります。

4. 借地権にまつわる計算

借地権割合がわかれば、自身が保有する借地権の「課税評価額」と「地代(賃料)」を計算で求められます。ここでは借地権にまつわる2つの計算方法を具体例と共に紹介します。

4-1.課税評価額の計算方法

借地権の課税評価額は、以下のような式で求められます。

| 土地の評価額(路線価×平方メートル) × 借地権割合 = 借地権の課税評価額 |

路線価とは「路線(道路)に面する標準的な宅地の1平方メートル当たりの価額」のことです。不動産評価の公的な価格の1つであり、土地そのものではなく宅地に面する道路に対し示されます。国税庁が毎年1月1日時点の評価に基づいて公表しており、財産評価基準書からだれでも閲覧可能です。

たとえば、路線価が20万円で100平方メートルの土地を借地していたとします。借地権割合が60%だった場合は、課税評価額の計算は次の通りです。

| 20万円× 100平方メートル × 60% = 1,200万円 |

注意点として、路線価がない地域もあります。路線価は主に都市部のように土地の価値が高い地域に設定されることが多く、郊外の場合は路線価地域から外れてしまうケースがあるためです。その場合は、倍率方式によって土地の評価額を計算します。評価倍率表は、財産評価基準書から各地域を調べると確認可能です。以下のように計算します。

| 固定資産税評価額 × 倍率 = 土地の評価額 |

また、奥行きや接道の数によって計算方法が異なる場合があります。計算が複雑になる場合もあるため、わからないときは税理士など税の専門家への相談がおすすめです。

関連記事【固定資産税評価額とは?調べ方も分かりやすく解説】

4-2.地代(賃料)の計算方法

通常、借地契約を結ぶ際には、借地人が地主に権利金を一括で支払って借地部分を購入します。そのあと、底地部分の使用料を継続して支払うのが一般的です。この時支払う使用料を、地代といいます。

普通借地権の場合、住宅であれば更地の状態の価格に対し2~3%、店舗など事業用物件であれば4~5%が目安です。計算式は以下のようになります。

| 更地の場合の土地の価格 × (1-借地権割合)× 相場の割合 = 通常の地代 |

更地の土地の価格が1,000万円、借地権割合が70%の普通借地権で建物用途が住宅の場合、通常の地代は次のように計算できます。

| 1,000万円 × (1-70%)× 2~3% = 6万~9万円 |

また、権利金を支払わない際には、贈与とみなされないように相当の地代を支払うケースが多いです。同じように更地の土地の価格が1,000万円、借地権割合が70%の普通借地権で建物用途が住宅の場合の計算は、次のとおりです。

| 更地の場合の土地の価格 × (1-借地権割合)× 6% =1,000万円 × (1-70%)× 6% = 18万円 |

このほかにも、地代の計算には不動産鑑定士が用いる積算法などさまざまな計算方法があります。適切な地代が知りたい場合には、不動産鑑定士へ相談してみるのもよいでしょう。

5. 路線価とは?見方を解説

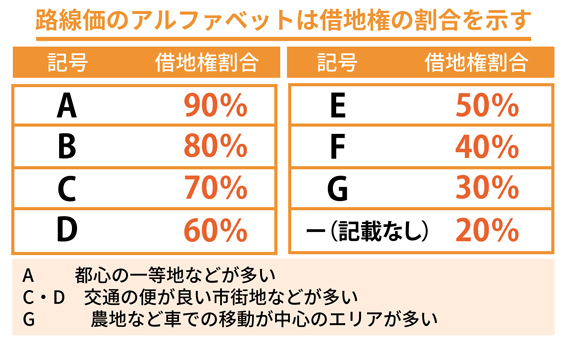

土地の値段を調べる際に、路線価をチェックした経験がある方もいるでしょう。国税庁のページ(財産評価基準書)を見ていくと「460D」などの記載が示されています。しかし数字とアルファベットが示す意味がわからず、困惑してしまう方も少なくありません。

ここでは、路線価の見方をわかりやすく解説します。

5-1.数字は路線価を表す

自宅近くを調べた際に路線価が「460D」と示されていたとします。この場合、460などの数字は路線価を示しています。千円単位で記載されているため、460であれば後ろに0を3つ付けてみると路線価がわかります。

460Dの場合は、460に0を3つつけて「460000」となるため、路線価は46万円です。

5-2.アルファベットは借地割合を表す

路線価のアルファベットは、借地権割合を示しています。たとえば460Dであれば、借地権割合は60%です。

Aがもっとも高く90%で、都市部の主要駅周辺など需要が高い土地が該当します。BからGまで10%ずつ下がっていき、Gの場合は30%と借地権割合が低くなっています。

また、アルファベットの記載がない地域もあります。農村地帯など借地権の取引慣行がない地域の場合は、評価倍率表という各地域に定められた表から借地権割合を調べることが可能です。財産評価基準書から該当する地域を調べてみましょう。

6. 借地権割合をめぐるトラブル事例|売買

借地権割合をめぐっては、地主と借地人の間でトラブルに発展してしまうことも少なくありません。よくあるトラブル事例を4つ紹介します。

6-1.地代の滞納など

地代の滞納は、借地権をめぐるトラブルの代表例です。直接、借地権割合の変化にかかわるわけではありませんが、地主の承諾を得ずに滞納を続けてしまうと、立ち退きを迫られるケースがあります。

しかし、立ち退く際には土地の明け渡しが必要です。借地人にとって生活が難しくなる可能性もあることから、借地借家法では契約解除の正当性が示せなければ契約解除ができません。地代の滞納が起きた場合でも、たとえば1~2ヵ月と短期間の滞納であれば契約解除に至らないケースもあります。

6-2.契約更新拒否

定期借地権の場合は契約更新ができません。そもそも契約更新をしない前提で契約が結ばれているためです。そのため事前に内容をよくチェックしたうえで契約しないと、住み続けられると思っていたのに住み続けることができず、立ち退きを要求されてしまうケースがあります。

一方、普通借地権の場合は契約している限り、基本的に更新が可能です。ところが地主から土地を返してほしいと立ち退きを要求され、契約更新を拒否される場合があります。しかし借地上に建物がある状況では、地主が更新を拒否できるのは借地借家法第6条の要件において、正当の事由があると認められる場合のみです。このため、有利なのは借地人側となります。

しかし、地主とトラブルになったことで住み続けるのが難しくなり、契約更新が可能であっても借地権を手放すケースもあります。

6-3. 借主による、契約とは異なる利用方法

契約と異なる利用、建て替えや増改築が必要な際には、地主に許可をもらったうえでおこないます。しかし、借地は30年以上と、長期間契約することも珍しくありません。結果として、借地人が契約とは異なる利用方法を始めてしまい、トラブルになるケースがあります。よくあるのが、次のようなケースです。

• 住居として借りたのに店舗を開いた

•増改築をして想定以上に土地を利用した

• 勝手に建物を建て替えてしまった

ただし、建て替えの理由が建物の老朽化である際には、裁判所に許可をもらえば地主の許可なしに建て替えることも可能です。

6-4. 借り手の変更

借地人が借地権を他の人へ譲渡する際には、地主からの承諾が必要です。その承諾を得る際に、地主から譲渡承諾料を支払うよう求められる場合があります。譲渡承諾料は借地権価格の10%が目安です。

しかし、なかには譲渡承諾料が非常に高額だったり、地主側に理由なく譲渡が認められなかったりと、トラブルに発展する場合があります。承諾が得られない場合は、借地借家法第19条により、借地人が裁判所へ借地権の譲渡の許可を求めることが可能です。

7. 借地権割合をめぐるトラブル事例|相続

借地権割合をめぐっては、相続でもトラブルが起きるケースがあります。ありがちな事例を2つ紹介します。

7-1. 借地権の返却を求められる

借地権は財産のため、たとえば親が亡くなったときにその子供にとって借地権は相続の対象となります。譲渡と異なり、借地を第三者へ借地人の意思で譲渡したり、貸したりするわけではないため、地主の許可を得る必要はありません。

しかし借りている人が変わるため、地主によっては借地権の解消や譲渡承諾料の支払いを求めるケースがあります。相続の場合、返却や譲渡承諾料の支払いを断っても問題はありません。ですが、地主との関係が悪くなり住みづらいといったデメリットにつながることもあります。トラブルを避けるためにも、地主へ相続することを伝える、譲渡承諾料を支払うといった対策の検討が必要です。

7-2. 借地権者が複数になる

民法898条には「相続人が数人あるときは、相続財産は、その共有に属する」とあります。したがって相続人が複数人いる場合は、借地権を共有名義にすることも可能です。

しかし、借地権を共有名義にするとかえってトラブルになるかもしれません。たとえば将来、借地権の売却や建て替えの際などに、どう対応すべきか意見が合わなければ利用方法の決定ができなくなるためです。

可能であれば単独名義にするなど、今後の活用も考えて対応するとトラブルを回避しやすくなります。

8. まとめ

借地権割合とは、土地全体の権利のうち、借地権を有したことで借地人の方に移った土地の権利を示した数字です。主に相続税や贈与税など税金の計算や、地代、売買時の価格の計算などに活用されます。

借地権割合が必要な理由は、借地権は借地借家法で売買や譲渡が可能な財産として定められているためです。財産として所有する割合に沿って、相続や譲渡の際の税額を決めることで、地主と借地人の双方に不都合がないよう税額を定められます。

借地権をめぐっては、地主や相続人同士のトラブルが生じることもあります。トラブルが起きた際は、相続関連や借地権に強い税理士など専門家へ相談し、借地権に関する不安を減らしていきましょう。

※本記事は2024年3月12日時点の情報をもとに記載しています。法令等の改正により記載内容について変更となる場合がございますので、予めご了承ください。

あわせて読みたいコラム5選

不動産売却・住みかえをお考えなら、無料査定で価格をチェック!

新着記事

-

2025/04/16

共有名義の不動産売却|プロが教える!トラブルを防いで賢く売る方法

-

2025/04/04

土地が売れるか知りたい!売れる土地/売れない土地の特徴&対策

-

2025/04/03

土地の売買は個人間でも可能!手続き方法や注意点、メリット・デメリットを解説

-

2025/04/03

抵当権抹消費用は不動産1件につき1,000円|自分で手続きする方法や注意点を解説

-

2025/03/31

家の価値を調べる方法や注意点「高い=良い」ではない!をプロが解説

-

2025/03/31

戸建ての寿命は何年?延命のコツやリフォーム/建て替えについても解説

人気記事ベスト5

不動産売却ガイド

- 最初にチェック

- 不動産の知識・ノウハウ

- 売却サポート

- Web上で物件を魅力的に魅せる! サポートサービス

- お買いかえについて

- お困りのときに

カンタン60秒入力!

売却をお考えなら、まずは無料査定から

投資用・事業用不動産サイト ノムコム・プロ

投資用・事業用不動産サイト ノムコム・プロ