不動産を取得すると、「不動産取得税」が課されます。不動産取得税は不動産にまつわる税金のひとつで、不動産を所有することにより課される「固定資産税」、不動産登記の際に課される「登録免許税」、不動産を売却した際に課される「所得税」、不動産を贈与や相続した際に課される「贈与税・相続税」などに並び、納税が必要です。そこでこの記事では、不動産取得税には、どれくらいかかるのか、どういうときにかかるのか、「不動産取得税とは?」という初歩的な内容から、不動産取得税の軽減措置や、注意点について解説していきます。

1. 不動産取得税とは?

1-1. 不動産取得税の概要

不動産取得税は、土地や家屋の購入、贈与、家屋の建築などで不動産を取得した際に、不動産を取得した方に対して課される税金です。なお、贈与により取得した不動産にも、不動産取得税が課税されますが、相続により取得した不動産には不動産取得税が課税されません。ただし、遺言により相続人以外の第三者へ特定遺贈した場合には、不動産取得税が課されますので、注意が必要です。

直近、2021(令和3)年度の税収は3,921億円となっており、全体での地方税収43兆円に対し、1%にも満たない金額となっています。ちなみに固定資産税は、9.2兆円(21.8%)となっており、金額規模の違いが見てとれます。

1-2. 不動産取得税の歴史

不動産取得税は、大正時代に府県税として創設されました。その後、1950(昭和25)年のシャウプ勧告の際に、戦災の復興と固定資産税の創設の際、不動産に対する租税負担の増加などを考慮していったん廃止されましたが、1954(昭和29)年の税制改正の際に、固定資産税の税率の引き下げ(1.6%から1.5%に引き下げ)に併せて復活し、現在に至ります。

明治時代以前の税は、「年貢」が中心でしたが、年によって収穫量にバラつきがあることが課題となっていました。そこで、税収を安定させるために、明治時代になると土地の値段に税金を課したり、所得税や法人税が誕生したりしています。比較的新しい消費税が誕生して35年であることを考えると、不動産取得税は100年を超える歴史のある税金です。

1-3. 不動産取得税は誰に納めるのか?

不動産取得税を「誰に」納税するのか。これは、不動産の所在地を所管する「都道府県」に納税することになります。よって、住所地とは異なる、ほかの都道府県の不動産を取得した場合なども、不動産取得税を納める先は、不動産が所在する都道府県となりますので、注意が必要です。

1-4. 不動産取得税は誰が納めるか?

不動産取得税は「誰が」納めるのか。これは、不動産を取得した方となります。そして、この不動産を取得した方を「納税義務者」と呼びます。なお、複数人での共有する場合は、共有者全員が連帯して納付することになります。不動産の取得とは、不動産所有権の取得を指します。不動産所有権の取得には、お金を払ったか(有償)、払っていないか(無償)や登記の有無は問わないため、贈与による取得も含まれます。単純に、不動産所有権を得たか否かの事実をもって、判断することになります。

1-5. 不動産の範囲

不動産とは、土地と家屋を総称したものを言い、具体的には以下のように定められています。

| 不動産 | 種類 |

|---|---|

| 土地 | 田んぼ、畑、住宅地、塩田、鉱泉地(温泉など)、池沼、山林、牧場、原野など |

| 家屋 | 住宅、店舗、工場、倉庫などの建物 |

1-6. 不動産取得税の計算方法

不動産取得税を計算する際の不動産価格は、総務大臣が定めた固定資産評価基準により評価、決定された価格で、原則として固定資産課税台帳に登録されている価格のことを言います。したがって、不動産の購入価格や建築工事費ではないので、注意が必要です。

なお、新築・増築された家屋の固定資産税は、新築・増築された翌年の1月1日を基準日として課税されます。一方、不動産取得税は取得したときの価格によって課税されますので、計算を行う時点が異なります。そして、不動産取得税は、年数の経過に応じた減価がありません。多くの場合で、不動産取得税の課税の基礎となる不動産の価格は、固定資産税の課税の基礎となる価格とくらべて高くなります。

・不動産の評価額×税率=税額

・土地の不動産取得税 = 土地の固定資産評価額 × 税率4%

・建物の不動産取得税 = 建物の固定資産税評価額 × 税率4%

・免税点制度

課税標準となるべき額が次の金額未満の場合、不動産取得税は課税されません。

土地…10万円

家屋(新築、増築、改築)…23万円

家屋(その他売買等)…12万円

なお、課税標準となるべき額とは、不動産の価格をもとに軽減等を適用させた後の、税率を乗ずる額を言います。

1-7. 不動産取得税の納付

不動産取得税の納付は、都道府県から送付される納税通知書で、納税通知書に記載されている納期限までに納めることとなります。具体的な納付方法は、以下の通りです。現金での納付のほかに、クレジットカードやペイジーを利用した口座からの支払いも可能です。

| 納付方法 |

|---|

| スマートフォン決済アプリ |

| クレジットカード |

| ペイジー(Pay-easy) |

| 都道府県窓口、金融機関、郵便局の窓口 |

| コンビニエンスストア |

1-8. 不動産取得税の税収

不動産取得税の税収は、前述の通り、3,921億円(令和3年度)ですが、ピークである平成8年は8,073億円と、令和3年度の2倍以上となっています。そして、ここ10年は横ばい状態となっています。

引用: 総務省|地方税制度|不動産取得税

1-9. 不動産取得税と固定資産税の違い

不動産取得税と固定資産税の違いについても見ていきましょう。ふたつの共通点は、共に不動産へ課税され、価格も固定資産税評価額をもとに税額を計算する点です。そして、不動産取得税と固定資産税の主な相違点は、以下の通りです。最大の相違点は、不動産取得税は取得時のみの1回限りの課税ですが、固定資産税は所有し続ける限り、ずっと課税される点にあります。

| 項目 | 不動産取得税 | 固定資産税 |

|---|---|---|

| 課税団体 | 都道府県 | 市区町村 |

| 課税回数 | 不動産取得時 | 毎年 |

| 計算基準日 | 不動産取得時 | 毎年1月1日現在 |

| 税率 | 4% | 1.4% |

2. 不動産取得税の軽減措置の手続き

ここでは、不動産取得税の軽減措置の手続きを見ていきましょう。

2-1. 不動産取得税の軽減措置の内容

・軽減税率

不動産取得税の税額は、不動産の評価額(原則として固定資産税課税台帳に登録された固定資産の評価額) に税率を掛けて算定します。税率は4%ですが、現在、土地と住宅については、軽減税率として3%が適用されており、具体的な税率は以下の通りです。

| 取得日 | 土地・家屋(住宅) | 家屋(住宅以外) |

|---|---|---|

| 平成20年4月1日から 令和6年3月31日まで |

3% | 4% |

家屋については、住宅用と住宅以外用で税率が異なりますが、土地の場合は、一律3%となります。

なお、令和6年3月31日までに宅地等(宅地及び宅地評価された土地)を取得した場合、当該土地の課税標準額は価格の1/2となります。

・固定資産税評価額とは?調べ方も分かりやすく解説

・特例措置

次に、税負担を軽減する特例措置が適用される場合もあります。

◆住宅

⮚ 新築住宅を取得する場合

(住宅の価格ー1,200万円) × 3% = 税額

・新築住宅の場合、評価額から1,200万円を控除します。

⮚ 中古住宅を取得する場合

(住宅の価格ー年次ごとの控除額) × 3% = 税額

・中古住宅の場合、取得年により以下の通りとなります。

| 新築された日 | 控除額 |

|---|---|

| 平成9年4月1日以降 ~ | 1,200万円 |

| 平成元年4月1日 ~ 平成9年3月31日 | 1,000万円 |

| 昭和60年7月1日 ~ 平成元年3月31日 | 450万円 |

| 昭和56年7月1日 ~ 昭和60年6月30日 | 420万円 |

| 昭和51年1月1日 ~ 昭和56年6月30日 | 350万円 |

| 昭和48年1月1日 ~ 昭和50年12月31日 | 230万円 |

| 昭和39年1月1日 ~ 昭和47年12月31日 | 150万円 |

| 昭和29年7月1日 ~ 昭和38年12月31日 | 100万円 |

◆住宅用地

((土地の価格 × 1/2 ) × 3% )- 軽減額 = 当初税額

⮚ 住宅用地を取得する場合

・住宅用の土地を取得した場合は、次の(1)(2)のいずれか高い方の額を土地の税額から軽減します。

(1)150万円×税率(45,000円)

(2)土地1m2当たりの価格×住宅の床面積の2倍(1戸当たり200m2を上限)×税率

ただし、土地を取得した日から一定の期間内に、その土地の上に住宅が新築されているなど、一定の要件を満たすことが必要です。

2-2. 不動産取得税の軽減措置適用の要件

不動産取得税の軽減措置を適用する場合の要件は、新築住宅か中古住宅かによって要件が異なります。それぞれの場合の要件を見ていきましょう。

・新築住宅の要件

⮚ 居住用の不動産であること

⮚ 住宅の延べ床面積が50m2以上、240m2以下

●ポイントは、「居住用」であることと「床面積」です。狭すぎても広すぎても要件を満たしませんので、注意が必要です。

・中古住宅の要件

⮚ 個人が自己の居住用に取得した住宅であること

⮚ 取得した住宅の延べ床面積が50~240m2以下であること

⮚ 昭和57年1月1日以降に新築されたものであること、または昭和56年12月31日以前に新築された住宅で、建築士等が行う耐震診断によって新耐震基準に適合していることの証明がされたもの

●中古の場合のポイントは、「自己の居住用」であることと「耐震基準」となります。

・新築住宅の土地の要件

| 土地を先に取得した場合 | 土地を取得後3年以内に、当該土地上に住宅が新築されていること ただし、次の①②のいずれかに該当する場合に限る。 |

|

|---|---|---|

| (1) | 土地の取得者が、住宅の新築までその土地を引き続き所有していること | |

| (2) | 土地の取得者からその土地を取得した方(譲渡の相手方)が、住宅を新築したこと | |

| 新築住宅を先に取得した場合 (同時取得を含む) |

(1) | 住宅を新築した方が、新築後1年以内にその敷地を取得していること |

| (2) | 新築未使用の住宅とその敷地を、新築後1年以内(同時取得を含む。)に同じ方が取得していること | |

●ポイントは、それぞれ3年以内に住宅を新築するかあるいは1年以内に敷地を取得していることとなります。

・中古住宅の土地の要件

| 土地を先に取得した場合 (同時を含む) |

土地を取得した方が、当該土地を取得した日から1年以内(同時取得を含む。)にその土地上の中古住宅を取得していること |

|---|---|

| 中古住宅を先に取得した場合 | 中古住宅を取得した方が、当該住宅を取得後1年以内にその敷地を取得していること |

●ポイントは、1年以内に中古住宅あるいは敷地を取得していることです。

2-3. 不動産取得税の軽減措置適用に必要な手続き

不動産取得税の軽減措置を適用する場合に必要となる主な書類を紹介します。

・必要書類

⮚ 不動産取得税申告書

⮚ 建築確認済証 と 確認申請書第三面

⮚ 建築工事請負契約書

⮚ 平面図

⮚ 長期優良住宅認定通知書(認定長期優良住宅である場合)

⮚ 分合筆の経過が確認できる書類(土地を分合筆する場合)

⮚ 賃貸借契約書(一戸建て以外の住宅で貸家の場合)

⮚ 検査済証、登記事項証明書(全部事項証明書)(建物)、建物引渡証明書と請負業者の印鑑証明書(原本)のいずれか

2-4. 不動産取得税の軽減措置適用の期限

不動産取得税の軽減措置を適用する場合の期限は、各道府県の条例によって定められています。期限は各道府県により相違しますので、各道府県のホームページ等で確認してください。なお、東京都の場合、期限は30日となっていますが、不動産を取得した日から30日以内に登記を申請した場合には、原則として申告は不要となっています。こちらも各都道府県で取り扱いが異なるため、事前に確認することが重要です。

3. 不動産取得税の軽減措置をマンションで適用

ここでは、不動産取得税の軽減措置について、新築マンションを取得した場合と、中古マンションを取得した場合を例にあげ、税額を計算してみましょう。

3-1. 新築マンションでの計算例

・条件

⮚ 床面積90m2、価格(評価額)2,500万円

⮚ 敷地面積500m2、価格(評価額)5,000万円、敷地権持分1/10

⮚ 取得後、本物件で居住開始

・家屋

1 (2,500万円-1,200万円)=1,300万円

2 ①×3%=39万円

・土地

1 5,000万円×1/2×1/10=250万円

2 ①×3%=7万5千円

3 軽減額

イ 45,000円

ロ (イ)土地1m2当たりの価格 (2,500万円/500m2)=5万円

(ロ)住宅の床面積の2倍(200m2限度)=90m2 × 2=180m2

(ハ)土地1m2当たりの価格×住宅の床面積の2倍×3%=27万円

ハ イ<ロ ∴27万円

4 ②-③=0円

・合計の税額

39万円(家屋)+0円(土地)=39万円

家屋は、評価額2,500万円に対し、新築の場合の控除額1,200万円を控除した残額に税率を乗じて税額を計算し、39万円となります。土地は、土地に対する税額を計算した後に、軽減額を計算し、納付税額を計算します。この場合の軽減額ですが、簡単に言うと、床面積分の1m2当たりの土地の価格を税額から軽減すると考えるとわかりやすいです。この結果、土地に対する不動産取得税は、当初税額7万5千円より軽減額27万円の方が大きいため、不動産取得税は0円となります。

こちらの記事も併せてご参照ください。

新築マンション購入にかかる税金

3-2. 中古マンションでの計算例

・条件

⮚ 床面積90m2、価格(評価額)600万円

⮚ 敷地面積500m2、価格(評価額)5,000万円、敷地権持分1/10

⮚ 取得後、本物件で居住開始

⮚ この中古マンションは、昭和58年3月14日に新築

・家屋

1 (600万円-420万円)=180万円

2 ①×3%=5万4千円

・土地

1 5,000万円×1/2×1/10=250万円

2 ①×3%=7万5千円

3 軽減額

イ 45,000円

ロ (イ)土地1m2当たりの価格 (2,500万円/500m2)=5万円

(ロ)住宅の床面積の2倍(200m2限度)=90m2 × 2=180m2

(ハ)土地1m2当たりの価格×住宅の床面積の2倍×3%=27万円

ハ イ<ロ ∴27万円

4 ②-③=0円

・合計の税額

5万4千円(家屋)+0円(土地)=5万4千円

新築マンションとの相違点は、家屋の評価額600万円に対し、中古の場合の控除額420万円を控除する部分です。中古の住宅の場合は、取得したマンションの新築された日により控除額は段階的に変動します。今回のケースでは、昭和58年3月14日の新築だったため、420万円の控除額となります。

こちらの記事も併せてご参照ください。

中古マンションの購入にかかる税金とは?

4. 不動産取得税の軽減措置の注意点

不動産取得税は、軽減措置の適用可否によって、税額が大きく変動します。また、都道府県によっては、指定の期日までに不動産の登記がされれば、不動産取得税の申告は不要となるケースがあります。

なお、納税通知書が届くのが一般的には不動産取得後、半年~1年と言われていますが、届いた納税通知書の税額計算が必ずしも軽減措置が適用されているとは限りません。税理士である筆者も、自宅の取得時に軽減措置の計算が考慮されておらず数十万円の納税通知書が届いた経験があります。その際は、住宅会社経由で県に連絡し、納税が不要になりました。納税通知書が届いた際は、必ず計算過程を確認するようにしましょう。

5. 不動産取得税のFAQ

ここでは、不動産取得税でよくあげられる疑問について回答しました。

5-1. 不動産取得税とは?

不動産取得税は、土地や家屋を購入したり、家屋を建築したりして不動産を取得したときに、その取得者にかかる税金です。

こちらの記事も併せてご参照ください。

不動産税金ガイド

5-2. 不動産取得税の軽減措置とは?

不動産取得税の税額は、不動産の評価額に税率を掛けて算定しますが、床面積などの要件を満たすことで、不動産の価格や不動産取得税の税額を軽減する措置が設けられています。

5-3. 不動産取得税の目安を知る方法は?

不動産取得税の計算のもととなる不動産の価格は、固定資産税評価額となります。固定資産税評価額は、一般的に通常の土地取引相場価格の7割程度、建物の場合、再建築価格の5~7割程度と言われています。市場の価格に、この割合を乗じることである程度の目安を知ることができます。

5-4. 不動産取得税の軽減措置には申告が必要?

不動産取得税の軽減措置を適用する場合の期限については、道府県の条例により定められておりますが、当期限内に不動産の登記が行われれば、申告が不要となるケースもありますので、不動産の所在地の都道府県ホームページで確認するようにしましょう。

5-5. 不動産取得税を払うのはいつ?

不動産取得税の納期限は、各道府県の条例により定められており、各道府県で異なります。なお、東京都の場合、原則として納税通知書の発送月の月末が納期限となっております。

6. まとめ

不動産取得税について、「新築住宅」「中古住宅」「土地」ごとに設けられている軽減税率・軽減措置について、説明しました。特に軽減措置は、それぞれ新築と中古により以下の通りとなります。

新築:「新築住宅の軽減措置」+「土地の軽減措置」

中古:「中古住宅の軽減措置」+「土地の軽減措置」

また、取得した建物が新築住宅の場合は、賃貸用住宅でも軽減措置の対象となりますが、中古住宅の場合、自己の居住用のみが対象となり、賃貸用住宅は対象外となりますので、注意が必要です。それぞれの用途等により、取り扱いが異なりますので、適用の際は十分に確認するようにしましょう。

税理士

一般企業における経理事務を約25年経験した後、大手税理士法人勤務を経て税理士事務所開業。フリーランス・中小企業専門の税理士として、税務業務のみならず、将来の企業運営も含めた経営サポート業務を提供。また、近年の電子帳簿保存法やインボイス制度への対応も含めたITツールの導入にも積極的に導入サポートを行っている。

あわせて読みたいコラム5選

不動産売却・住みかえをお考えなら、無料査定で価格をチェック!

新着記事

-

2025/04/16

共有名義の不動産売却|プロが教える!トラブルを防いで賢く売る方法

-

2025/04/04

土地が売れるか知りたい!売れる土地/売れない土地の特徴&対策

-

2025/04/03

土地の売買は個人間でも可能!手続き方法や注意点、メリット・デメリットを解説

-

2025/04/03

抵当権抹消費用は不動産1件につき1,000円|自分で手続きする方法や注意点を解説

-

2025/03/31

家の価値を調べる方法や注意点「高い=良い」ではない!をプロが解説

-

2025/03/31

戸建ての寿命は何年?延命のコツやリフォーム/建て替えについても解説

人気記事ベスト5

不動産売却ガイド

- 最初にチェック

- 不動産の知識・ノウハウ

- 売却サポート

- Web上で物件を魅力的に魅せる! サポートサービス

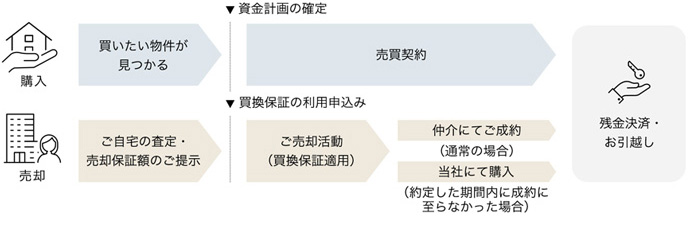

- お買いかえについて

- お困りのときに

カンタン60秒入力!

売却をお考えなら、まずは無料査定から

投資用・事業用不動産サイト ノムコム・プロ

投資用・事業用不動産サイト ノムコム・プロ