所有するマンションを売却するときに避けては通れないのが、税金の支払いです。実際にいくら支払うことになるのか、かからないケースはあるのか、疑問に思っている人も多いのではないでしょうか。

この記事では、マンション売却にかかる税金にどのようなものがあるのか解説します。税金を支払うタイミングやマンション売却の流れ、税金の計算方法などについても解説するため、マンション売却を考えている人はぜひ参考にしてみてください。

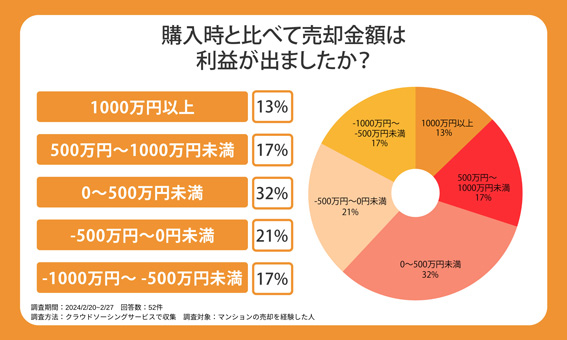

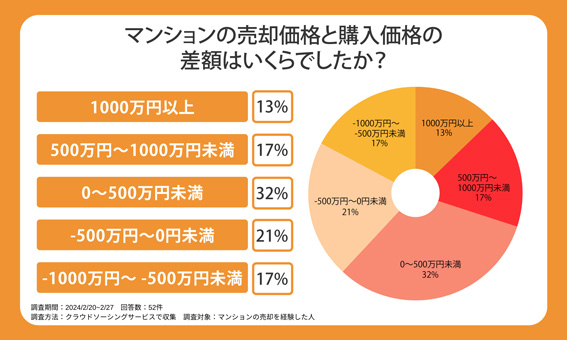

1. 【アンケート調査】マンション売却時、利益は出た?

本記事では、マンション売却経験者を対象に、実際に利益が出たのかアンケート調査を実施しました。

その結果、32%が「500万円以内の利益が出た」、17%が「500万円~1000万円の利益が出た」、13%の方が「1000万円以上の利益が出た」と回答し、あわせて62%が利益を得ていることがわかりました。

一方、21%が「500万円以内のマイナス」、17%が「500万円~1000万円のマイナス」

と回答しており、38%がマンションの価値が下落した結果になっていることが明らかになりました。

近年、中古マンションの価格は上昇が続いており、築年数や立地などの条件によっては購入時よりもプラスの金額で売却できるケースも増えています。

所有するマンションの売値がどうなりそうか市場動向を把握し、タイミングを見計らって売却することが重要です。

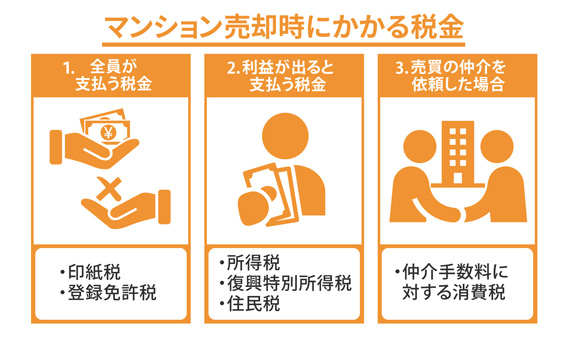

2. マンション売却時にかかる税金とは?

マンションをはじめとした不動産を売却する際には税金がかかりますが、必ず支払う必要のある税金と、条件つきで支払う税金が存在しています。

- 必ず支払う税金:印紙税、登録免許税

- 利益が出たとき:所得税、復興特別所得税、住民税

- 売買の仲介を依頼したとき:仲介手数料に対する消費税

それぞれの税の内容を詳しく見ていきましょう。

2-1.全員が支払う税金

マンションを売却する際には、利益の有無に関わらず、すべての売主が印紙税と登録免許税を支払う必要があります。

印紙税は契約書に課税される税金で、不動産の売却価格によって異なります。たとえば、売却価格が1千万円超・5千万円以下の場合、原則として2万円の印紙税がかかります。ただし2024年3月31日までは軽減措置があり、上記条件では1万円の印紙税となります。

登録免許税は、抵当権抹消や所有権移転などの名義変更時に支払う税金です。抵当権抹消登記は売主が支払い、所有権移転登記は買主が支払うケースが一般的です。税率は不動産価格の1,000分の20となっていますが、2026年3月31日までに登記を受ける場合は1,000分の15となる軽減税率が存在します。

軽減措置は基本的に期間限定ですが、制度の改正によって期間が延長される可能性があります。売却を考えたタイミングで、軽減税率の有無をチェックすることが大切です。

2-2.売却利益が出たら支払う税金

マンションを売却した際に利益、すなわち「譲渡所得」が出ると3種類の税金を支払う必要があります。3種類の税金の内訳は、所得税、復興特別所得税、住民税です。これらの税金は、まとめて「譲渡所得税」と呼ばれることがあります。

しかし、居住用財産のマンションにおいては、不動産の売却益が3,000万円以内であれば、3,000万円特別控除が適応され節税が可能(居住用財産を譲渡した場合の3,000万円の特別控除の特例)です。10年以上所有したマンションの売却なら、10年超所有軽減税率の特例も併用して節税を図れます。これらの控除・特例を利用するためには確定申告が必要です。

もちろん、購入時の価格よりも安く売却し、赤字となってしまった場合は、譲渡所得税は課されません。

2-3.売買の仲介を依頼した場合の税金

不動産会社と媒介契約を結び、仲介を通じてマンションを売却する場合、発生した仲介手数料に消費税が適用されます。仲介手数料の金額は宅地建物取引業法によって上限の定めがあり、物件の成約価格によって次のように変動します。

| 不動産の成約価格 | 仲介手数料の上限(税込) |

|---|---|

| 成約価格の200万円以下の部分 | 成約価格×0.055 |

| 成約価格の200万円超から400万円以下の部分 | 成約価格×0.444 |

| 成約価格の400万円超の部分 | 成約価格×0.033 |

物件の成約価格に応じて、消費税込みで仲介手数料を支払う必要がある点には留意しておきましょう。

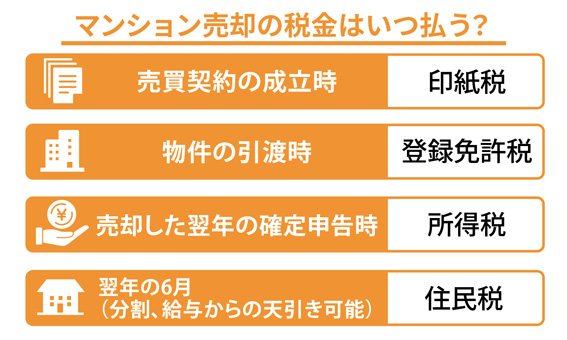

3. マンション売却の税金はいつ払う?

マンション売却時に発生する税金は数種類ありますが、すべてが同じタイミングで課税されるわけではありません。

売買契約の成立時から翌年6月まで、支払うタイミングが複数あるため、忘れず手続きをおこなうことが大切です。

3-1.印紙税の場合

印紙税は売買契約が成立したときに支払います。基本的には郵便局などで収入印紙を購入し、契約書に貼り付け、消印が押されて納付完了となります。納付する金額を窓口で伝え、正しい額を納付できるようにしましょう。

印紙税の納付時には消印が必須です。「収入印紙の購入時点では納付扱いにならない」点に注意しましょう。収入印紙の貼り忘れや消印の押し忘れは、印紙税の3倍額となる過怠税の徴収対象となる恐れがあります。

3-2.登録免許税の場合

登録免許税は不動産の名義変更時、つまり物件の引き渡し時に支払います。納付方法は原則として現金納付となっているため、納付書を金融機関の窓口に提出して税金を支払いましょう。

なお、登録免許税の額が3万円以下の場合は、金額分の収入印紙を登記の申請書に貼り付け、登記所に提出することでも納付できます。

3-3.所得税の場合

所得税の支払いは、マンションを売却した翌年の確定申告時におこないます。確定申告は原則として2月16日から3月15日におこなわれるため、売却が終わったあとにうっかり忘れないようにしましょう。

なお、不動産売却が赤字となり損益通算をおこなう場合や、繰越控除の特例を適用する場合などは、所得税の還付申告となり2月15日以前にも申告がおこなえます。

3-4.住民税の場合

住民税の支払い方法は、特別徴収と普通徴収の二つに分かれます。

特別徴収は給与所得者、つまり会社員などが対象で、毎月の給料から差し引かれる住民税に合算されます。特定のタイミングで支払うというよりは、普段の住民税が不動産売却による税のぶんだけ増額すると考えましょう。

普通徴収は給与所得者以外の人が対象の徴収方法です。普通徴収の対象者には、不動産を売却した翌年の6月頃に各自治体から通知書と納付書が送られてきます。普通徴収の住民税は一括払い、または6月・8月・10月・翌年1月の4回の分割払いが可能です。

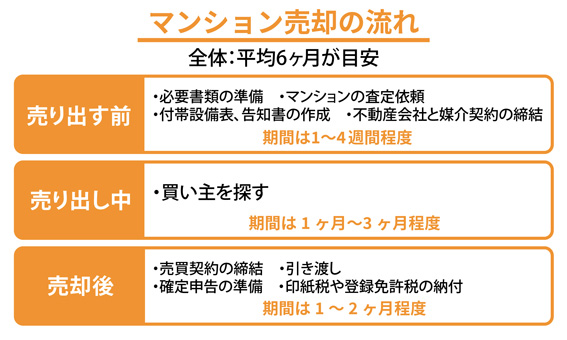

4. マンション売却の流れ

マンション売却は一般的には売り出し開始から完了まで約半年の期間を要します。

この間には「売り出し前」「売り出し中」「売却後」の3ステップが存在し、それぞれで準備や手続きも必要です。

各段階でどのようなタスクがあるのか、税金の額がいつ確定するのかを見ていきましょう。

4-1.売り出す前

マンションを売り出す前に、まずは必要書類の準備をします。身分証明書や登記済証、固定資産税評価証明書などの公的書類は、査定依頼や媒介契約の締結時に欠かせません。

書類を準備したら、売りたいマンションの市場価値を知るために、不動産会社に査定を依頼しましょう。

加えて、付帯設備表と告知書を欠かさず作成しておきましょう。付帯設備表は不動産の設備の状況を説明する書類で、「水回り」「居住空間」「玄関・窓・その他」から設備の有無、故障や不具合の有無などを記載する必要があります。

物件状況等報告書では、物件の抱える問題や瑕疵など購入者に伝えるべき情報を記載します。瑕疵担保責任、契約不適合責任やその他のトラブル・紛争を回避するためにも、物件が抱える問題点は買主にしっかり伝える必要があります。

最後に不動産会社と媒介契約を締結し、マンションの売却活動を開始しましょう。ここまでおよそ1週間から4週間の時間がかかるため、余裕をもってタスクをこなすようにしましょう。マンション購入時の費用など売却価格の参考資料を用意することも大切です。

4-2.売り出し中

マンションの売却活動における「売り出し中」の期間は、およそ1ヶ月から3ヶ月程度です。期間中は媒介契約を結んだ不動産会社と一緒に売却活動を進めます。

売り出し中にやることは、内覧希望者に物件を見てもらったり、売りたい物件の魅力を伝えるための広告作成をしたりが中心です。

少しでも高く早く売れるように、物件の掃除をしておく、内覧のスケジュールを柔軟に調整するなど、買主の目線に立った行動を心がけましょう。

4-3.売却後

物件の買主が見つかったら売買契約を締結します。この段階で売却額が確定し、同時に税額も決まるため注意が必要です。売買契約の締結から引き渡しまでには1〜2ヶ月の期間がかかります。印紙税や登録免許税の支払いもこの期間内のタスクです。

また、売買価格が決定することで、譲渡所得が発生したか否かも判断できるようになります。赤字になってしまったか、黒字なら控除や特例が利用できるのかをチェックし、翌年の確定申告の準備をしましょう。

確定申告のタイミングで「所得税」が、確定申告をした年の6月頃から「住民税」が発生するため、その時期になって「税金が支払えない」とならないよう、資金を予め準備しておくことも大切です。

5. マンション売却の税金をシミュレーションする流れ

マンション売却の税金は売却後に確定しますが、事前に税金を予測することも可能です。所得税と住民税は譲渡所得から計算できるため、シミュレーションの流れを把握しておきましょう。

5-1.STEP1: 譲渡所得を計算する

まずは譲渡所得を計算しましょう。譲渡所得は次の式で計算できます。

譲渡所得 = 譲渡収入金額−(取得費 + 譲渡費用)。

譲渡収入金額は、土地・建物の譲渡代金と固定資産税・都市計画税を精算した金額のことを指します。おおむね、「売却で手に入れたお金」と考えておくとよいでしょう。

取得費には次の2点のうち、金額の大きいほうを代入して計算してください。

- (1)土地建物の購入代金と、取得に要した費用を合計した金額から、建物の減価償却費を差し引いた金額

- (2)譲渡収入金額×5%

譲渡費用は、物件を売るために直接かかった費用です。仲介手数料や登記・登録費用、印紙税、立退料、取り壊し費用、測量費用、違約金、借地権の名義書き換え料などを合計して算出します。住んでいる時に支払った修繕費・固定資産税は譲渡費用の対象外です。

5-2.STEP2: 課税される譲渡所得を計算する

次に、課税される譲渡所得の計算をおこないます。STEP1で計算した譲渡所得にそのまま税金がかかるわけではないことを留意しておきましょう。最終的に課税される譲渡所得を算出するには、適用可能な控除や特例を差し引く必要があります。

たとえば、3,000万円特別控除が適応される場合、譲渡所得税額がゼロ円になることもあるでしょう。譲渡所得税がかからなければ、印紙税と登録免許税のみの支払いとなるため大きな節税となります。ただし、確定申告が必要などの条件には注意が必要です。

5-3.STEP3: 税額をかける

最後に、控除や特例で差し引き残った課税譲渡金額に対し、所得税や住民税の税率をかけましょう。控除・特例で税額がゼロ円になっている場合はこのプロセスは不要ですが、1円でも税が発生している場合は欠かさずおこなうようにしましょう。

不動産売却における所得税や住民税の税率は、不動産の所有期間や自宅用の物件かどうかなどによって異なります。

| 所有期間と所有区分 | 税額 |

|---|---|

| 所有期間が5年以下の自宅 | •所得税30.63% •住民税9% 合計39.63% |

| 所有期間が5年以下の自宅以外の不動産 | •所得税30.63% •住民税9% 合計39.63% |

| 所有期間が5年超10年以下の自宅 | •所得税15.315% •住民税5% 合計20.315% |

| 所有期間が5年超の自宅以外の不動産 | •所得税15.315% •住民税5% 合計20.315% |

| 所有期間が10年超の自宅 | 課税譲渡所得が6,000万円以下の部分 •所得税10.21% •住民税4% 合計14.21% 課税譲渡所得が6,000万円を超える部分 •所得税15.315% •住民税5% 合計20.315% |

基本的に、長期保有された自宅ほど税が安くなる傾向にあります。売ろうとしている物件が、5パターンのうちどれに当てはまるかをチェックしましょう。

6. マンション売却時の税金を安くする制度

マンション売却では減税や控除など、節税に使える制度が多数存在しています。

事前の申請や確定申告が必要な制度も多いため、利用するためには一定の知識が必要です。

手続きが複雑で専門的な知識が求められるケースも多いため、不安な場合には専門家の知識を借りることも検討してみましょう。

6-1.登録免許税の減税

自宅用に用いる住宅用不動産は、登録免許税の減税を受けられることが多くあります。不動産取引にともない所有権移転登記・抵当権設定登記をおこなう際には、要チェックです。

減税を受けるためには、売りたい物件の床面積が50㎡以上であることや、新築または取得後から1年以内の登記であることなど、一定の要件を満たす必要があります。そのうえで適用できる軽減税率の種類も多様なため、国税庁サイトでの確認をおすすめします。

登録免許税の減税を受けようとする際には、登記の申請書と一緒に物件の所在する自治体で交付された住宅用家屋証明書も求められます。必要書類がわからず不安な場合には、司法書士などの専門家に任せてみてもよいでしょう。

6-2. 【売却益あり】3,000万円特別控除の特例

マイホームを売却して利益が出たら、譲渡所得から最高3,000万円を控除できる控除制度の利用を検討してみましょう。

前項までに度々紹介した控除で、大幅な節税を期待できる制度となっています。

3,000万円特別控除の特例は、基本的にはいま住んでいる家を売却するときに使える制度です。適用を受けるためには、物件に住まなくなってから3年を経過する年の12月31日までに売却することなどの条件が求められます。

また、3,000万円特別控除は新しい家を購入する場合の住宅ローン控除との併用ができません。自宅を買い替えるためにマンション売却を考えている人は覚えておきましょう。詳細は国税庁サイトでご確認ください。

6-3. マイホーム売却時の軽減税率の特例

自宅に使用したマンションを売却する際には、「マイホームを売ったときの軽減税率の特例」が利用できる場合があります。この特例が適用されたときの軽減税率は次のとおりです。

| 課税長期譲渡所得金額 | 税額 |

|---|---|

| 6,000万円以下 | 課税長期譲渡所得金額×0.10 |

| 6,000万円超 | (課税長期譲渡所得金額-6,000万円)×0.15+600万円 |

上記特例を受けるためには、売却する物件の所有期間が10年以上であるなどの条件が定められています。条件は詳細に定められているため、国税庁サイトで確認しましょう。

6-4. 特定のマイホーム買替時の特例

自宅を買い替えた際にも特例を受けられることがあります。この特例の適用を受けると、売却したマイホームから生じた譲渡益に対してすぐに税金を支払う必要がなくなり、買い換えた新しいマイホームを将来売却する際に課税されます。

あくまで将来に税金を繰り延べるもののため、非課税となるわけではないことに注意しましょう。また、令和5年12月31日までに物件を売り、自宅を買い換えた人のみが適用の対象者となっています。

この特例を適用するためには、売却する物件と買い替える物件の両方の条件を満たしている必要があります。国税庁サイトから確認してみましょう。

6-5. 相続財産の譲渡における取得費の特例

売却するマンションが相続財産の場合は、「相続財産を譲渡した場合の取得費の特例」を適用できる場合があります。相続税に加えて譲渡益への税金を支払うと負担が重くなってしまうために、用意されている特例です。

この特例は、次の要件を満たしたうえで確定申告をおこなうことで適用できます。

- 相続や遺贈により財産を取得している

- 財産を取得した人に相続税が課税されている

- 財産を、相続開始のあった日の翌日から相続税の申告期限の翌日以後3年を経過する日までに譲渡している

この特例の詳細は国税庁サイトで確認できます。

6-6. マイホーム買替の損益通算と繰越控除の特例

自宅用のマンション売却で赤字が生じた場合は、「マイホーム買替の損益通算と繰越控除の特例」が適用される場合があります。マンションを売却して生じた損失を、その年の給与所得や事業所得など他の所得から控除することが可能です。

また、譲渡損失を損益通算でも控除しきれなかった場合は、譲渡から翌年以後の3年以内に繰り越して控除できます。

なお、この特例は令和5年12月31日までに物件を売り、自宅を買い換えた人のみが適用の対象者となっています。詳細は国税庁サイトでご確認ください。

6-7. 特定のマイホームの損益通算と繰越控除の特例

マンション売却で赤字になったら、「特定のマイホームの譲渡損失の損益通算及び繰越控除の特例」が適用できる場合があります。売却するマンションが一定の要件を満たす居住用財産であり、譲渡そのものも一定の要件を満たすもの(特定譲渡)となる場合に適用可能です。

特定譲渡は、次のケースの場合に認められます。

- 令和5年12月31日までに行われる譲渡

- 譲渡する個人の親族(親子や夫婦など「特別の関係がある人」)などに対する譲渡でない

- 贈与または出資による譲渡でない

詳細は国税庁サイトでご確認ください。

7. マンション売却時の税金に関する注意点

節税のための特例や制度を見つけても、正確な手続きをおこなえなければ適用を受けられません。マンション売却をおこなう際には、次のポイントを意識しておくことが大切です。

- 翌年の確定申告を忘れずに

- 所有期間の算定方法に注意

この2点はマンション売却時の税金関係手続きで特に注意すべき点となります。注意点をあらかじめ把握しておき、ミスのない手続きをおこなえるようにしましょう。

7-1. 翌年の確定申告を忘れずに

マンション売却で売却益が出たときは必ず確定申告が必要です。「特例を利用して税金の支払いが不要になった」と思っても、確定申告をおこなわなければ特例や制度が適用されないことに注意しましょう。

たとえば、3,000万円特別控除は自宅を売却する多くの人にとって節税の助けとなっています。しかし、「売却益が3,000万円以下の場合は譲渡所得税がかからない」という固定観念から確定申告を怠ってしまえば結局税金を支払うことになってしまいます。

また、「赤字が出たら確定申告が不要」という考えにも注意が必要です。マンション売却の損失を損益通算で相殺するためにも確定申告はおこなう必要があります。基本的には、不動産売却には確定申告がつきものと考えるとよいでしょう。

7-2. 所有期間の算定方法に注意

不動産の所有期間は、取得した日の翌日から、売却した年の1月1日までの期間によって判定されます。課税率や、特例・制度の適用条件として「物件を〇年間超所有する」と記述されている場合は多くありますが、所有開始日と譲渡日の単純計算でないことに注意が必要です。

たとえば、2010年4月1日に購入し、2015年4月1日に売却したマンションは、実際には約5年の所有期間があるものの、所得税の計算上の所有期間は4年9ヶ月になります。

特に、所有期間が課税率の境目に近い場合には注意が必要です。所有期間が5年以下の場合は短期譲渡所得で39.63%の課税、5年を超える場合は長期譲渡所得で20.315%の課税と、2倍近くの差が生じます。

不動産の所有期間は譲渡所得に対する課税率や、特例の利用に大きく関係します。マンションの売却を検討する際には「今年の1月1日時点で所有何年目か」「まだ住み続けられるかどうか」を考え、可能ならば5年を超えてから売却するとよいでしょう。

8. まとめ

マンション売却時にはさまざまな税金がかかり、計算や手続きなどで多くの手間がかかります。税金は売却後に確定するため、買主と売買契約を結んだあとでも気を抜くことはできません。

しかし、特例などの制度を利用できれば大幅な節税を実現できます。売りたい物件に適用可能な制度を理解し、確定申告などを通じてしっかりと申請することが重要です。

税金に関わる分野では、専門的な知識が求められるケースも多々あります。難しいと感じた際には、税理士などの専門家にサポートを依頼しましょう。

※本記事は2024年2月24日時点の情報をもとに記載しています。法令等の改正により記載内容について変更となる場合がございますので、予めご了承ください。

あわせて読みたいコラム5選

不動産売却・住みかえをお考えなら、無料査定で価格をチェック!

新着記事

-

2025/04/16

共有名義の不動産売却|プロが教える!トラブルを防いで賢く売る方法

-

2025/04/04

土地が売れるか知りたい!売れる土地/売れない土地の特徴&対策

-

2025/04/03

土地の売買は個人間でも可能!手続き方法や注意点、メリット・デメリットを解説

-

2025/04/03

抵当権抹消費用は不動産1件につき1,000円|自分で手続きする方法や注意点を解説

-

2025/03/31

家の価値を調べる方法や注意点「高い=良い」ではない!をプロが解説

-

2025/03/31

戸建ての寿命は何年?延命のコツやリフォーム/建て替えについても解説

人気記事ベスト5

不動産売却ガイド

- 最初にチェック

- 不動産の知識・ノウハウ

- 売却サポート

- Web上で物件を魅力的に魅せる! サポートサービス

- お買いかえについて

- お困りのときに

カンタン60秒入力!

売却をお考えなら、まずは無料査定から

投資用・事業用不動産サイト ノムコム・プロ

投資用・事業用不動産サイト ノムコム・プロ