不動産売却をおこなった際には確定申告が欠かせません。法律的におこなわなくてはならない、というのもそうですが、節税を考えるうえでも確定申告は重要なのです。

特に居住用財産(マイホーム)を売却した際に利用できる3,000万円控除は重要な節税手段の一つです。しかし、普段あまり確定申告や税制控除に触れる機会もなく、家の売却を機に存在を知ったという人も少なくないでしょう。

まずは3,000万円控除の基礎知識を身に付け、適用方法や事例を把握することが大切です。本記事を通じ、3,000万円控除を知り、実際の確定申告時に迷わず利用できるようにしましょう。

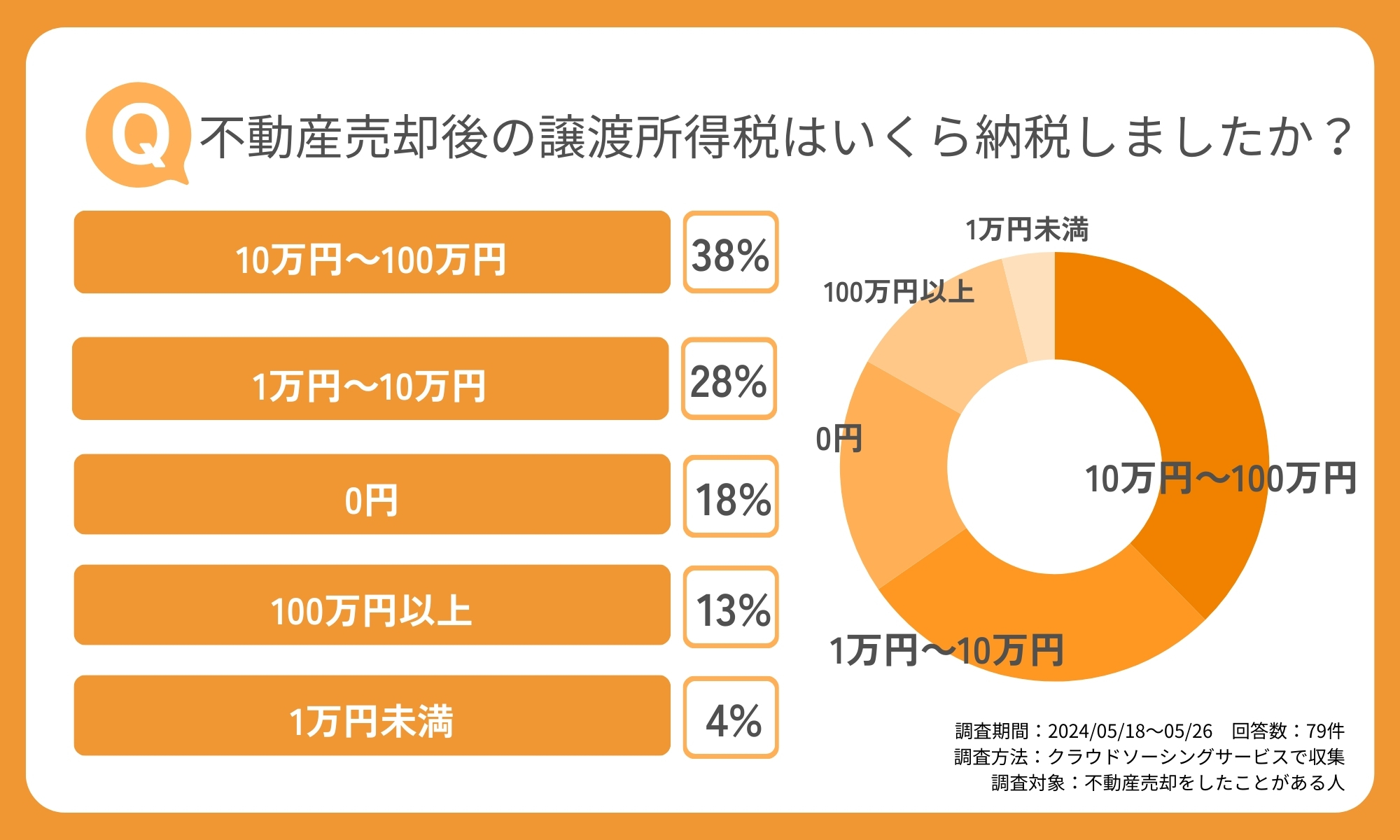

1. 【独自調査】不動産売却による納税額に関するアンケート

不動産売却の譲渡所得税でかかる金額の相場を調べるために、不動産売却をしたことがある人を対象にアンケート調査を実施しました。

調査の結果、譲渡所得税が10万〜100万円がかかった人が38%、1万円〜10万円かかった人が28%という結果になりました。ほとんどの人は、譲渡所得税の金額は1万円〜100万円程度になることがわかります。

また、譲渡所得税が1万円未満(0円含む)の人が22%いるものの、100万円以上かかった人も13%いることから、多くの人は控除を使うことで大きな金額を節税できる可能性がありそうです。

不動産売却で損しないためには、成約価格を高めるだけでなく、使える控除はしっかり使えるように準備することが大切です。

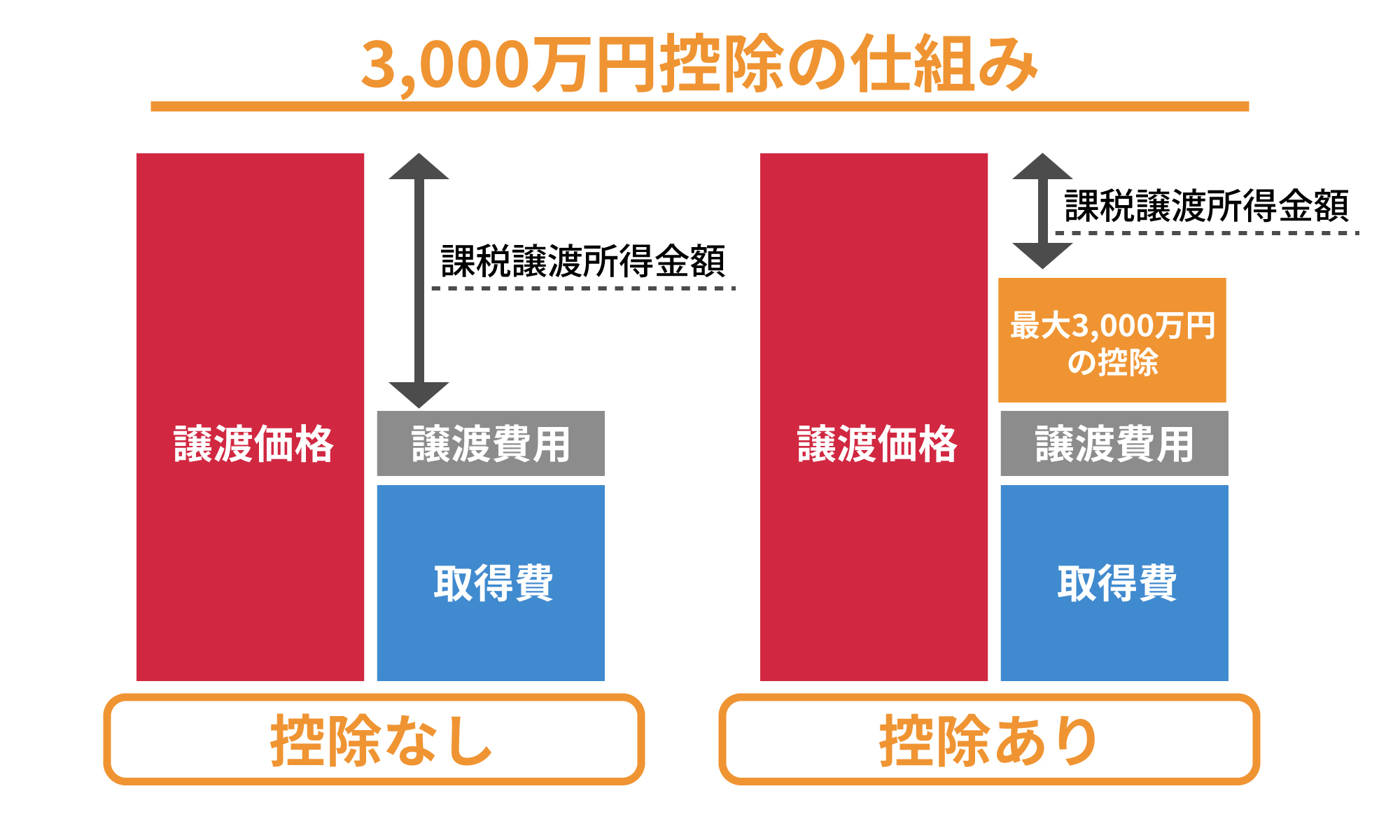

2. 3,000万円控除とは

「3,000万円控除」とは、居住用財産(マイホーム)を売却した際に、譲渡所得から最大3,000万円を控除できる特別な制度です。正式名称は「居住用財産を譲渡した場合の3,000万円の特別控除の特例」ですが、不動産売却のシーンでは短縮して3,000万円控除と呼ばれることが多くあります。

3,000万円控除を活用することで、譲渡所得税の負担を大幅に軽減することが可能です。不動産売却時には様々な費用が発生しますが、3,000万円控除を利用することで譲渡所得税を節税でき、最終的な負担軽減につなげることができま

3. 3,000万円控除を適用させる方法

3,000万円控除は譲渡所得税の節税に大きく役立つ制度ですが、無条件かつ、何もせずに適用できるものではありません。適用させるためには、次の条件・方法を踏まえておくことが大切です。

- 要件を満たす方法で不動産売却

- 売却の翌年に書類を用意して確定申告

それぞれの詳細を解説します。

3-1.要件を満たす方法で不動産売却

3,000万円控除を適用するためには、国税庁が定める一連の要件を満たす必要があります。条件は次のとおりです。

- 自分が住んでいる家屋か、家屋に付随する敷地や借地権の売却である

- 現在は住んでいない場合、自分が住まなくなった日から3年が経つ日を含む年の12月31日までに売却する

- 家屋を取り壊した場合、譲渡契約は取り壊した日から1年以内に締結、かつ住まなくなった日から3年が経つ日を含む年の12月31日までに売却する

- 家屋を取り壊した場合、譲渡契約までの間に土地を他の用途に用いていない

- 売却したその前年、前々年に3,000万円控除の特例やマイホーム買い替えの特例などを受けていない

- 売った家屋や敷地等について、収用等の場合の特別控除など他の特例の適用を受けていない

- 売手と買手が、親子や夫婦、生計を一にする親族、家屋を売った後その売った家屋で同居する親族、内縁関係にある人、特殊な関係のある法人など、特別な関係ではない

これらの条件をチェックしたい場合には、国税庁のチェック表の「1 居住用財産を譲渡した場合の3,000万円の特別控除の特例(措法35①)」欄の利用が便利です。自身の物件とチェック項目を照らし合わせて、3,000万円控除が適用できるかどうかをチェックできます。

3-1-1.3,000万円控除の適用除外

3,000万円控除は自宅などの居住用財産の売却に適用される制度ですが、すべての売却がこの控除の対象となるわけではありません。

次の要件に当てはまる物件は適用除外となります。

- 3,000万円控除の適用を目的に入居したと認められた家屋の売却は適用除外

- 別荘などの娯楽・保養用住居の売却は適用除外

- 一時的な居住を目的とした物件の売却は適用除外(新築のつなぎの仮住まいなど)

- 物件に住まなくなってから3年が経つ日を含む年の12月31日よりあとの売却

基本的に「マイホームとして住んだ家の売却であること」が前提となります。あからさまに節税だけを目的とした物件の売却や、マイホームでない家の売却は適用外です。適用期限があることにも注意しましょう。

3-2.売却の翌年に書類を用意して確定申告

3,000万円控除を利用するためには、売却翌年の2月16日から3月15日の間に確定申告をおこなう必要があります。確定申告の手続きは自分の住んでいる地域所轄の税務署でおこなうようにしましょう。

また、次の書類が求められるため、あらかじめ用意しておくことが大切です。

- 確定申告書

- 譲渡所得がわかるもの

- 本人確認書類

- 銀行口座がわかるもの

譲渡所得がわかるもののうち、3,000万円控除のためには「譲渡所得の内訳書(確定申告書付表兼計算明細書)[土地・建物用]」が必要です。

確定申告には様々な書類や知識が必要なため、「自分はどのような書類が必要でどのように手続きすればいいのか?」がわからないときには、所轄税務署や税理士などの専門家に相談するようにしましょう。

4. 【ケース別】3,000万円控除の適用

いざ3,000万円の控除が活用できると言われても、「どのようなケースで適用できるのか」「自分のケースが適用できるのか心配」と考える人も少なくないはずです。

ここでは、次の3つのケース別に控除が適用可能な例を紹介します。

- 海外の居住用住宅を売却して帰国

- 1年内に複数回の売却

- 相続した家の売却

4-1.海外の居住用住宅を売却して帰国

3,000万円控除は国内に限らず、海外の居住用財産にも適用されます。海外で居住用として所有していた住宅を売却し、その後帰国した場合も、帰国後に物件の引渡しを行った場合の譲渡所得に対して3,000万円控除を適用することが可能です(帰国前に現地で締結した売買契約に基づく)。

ただし、海外のマイホームに実際に居住していた事実を示す書類の添付が必要な点には注意しましょう。具体的には居住証明書などの公的書類が必要です。

4-2.1年内に複数回の売却

1年以内に複数回の家屋売却があった場合でも、居住用と言える要件を満たしている場合ならば3,000万円控除を適用可能です。

ただし、売却回数に関わらず、控除額の上限は3,000万円から変わらない点に注意しましょう。加えて、2件目以降の売却は短期譲渡所得(5年未満の所有による譲渡所得税区分。長期よりも税率が高い)に分類されます。

更に3,000万円控除は3年に1度しか使用できません。1年目に複数回売却、2年目にも売却という場合、2年目は控除が適用できない点に留意しておく必要があります。

4-3.相続した家の売却

家族から相続した物件の売却で3,000万円控除は使用できません。しかし、「被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例」という別の制度を利用することで、最大3,000万円の控除が可能です。

ただし、2024年1月1日以後の相続した物件の売却では、特定の条件により最大控除額が2,000万円に制限されるケースが存在します。控除額は物件の状況や法改正によって変化するため、専門家に相談することも検討してみてください。

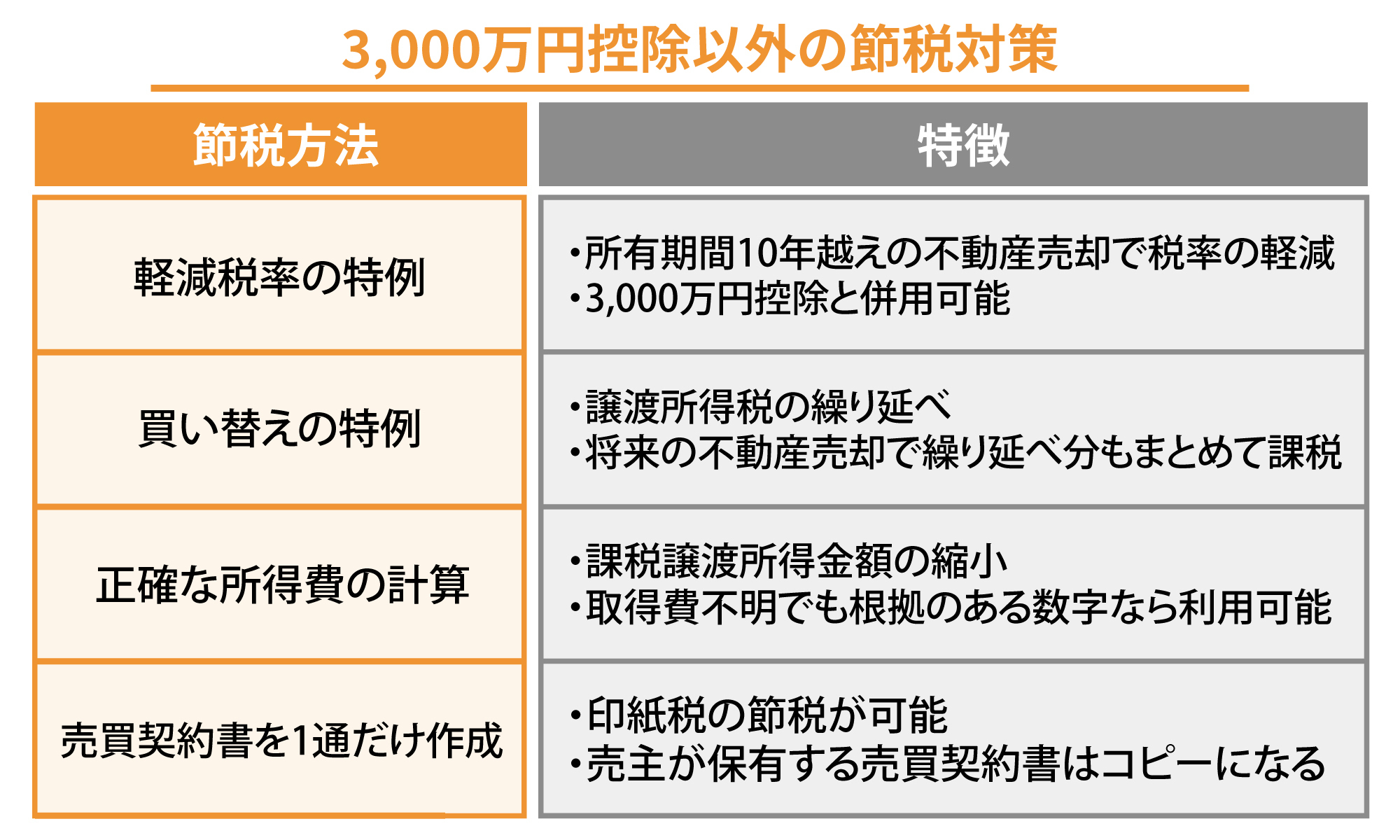

5. 3,000万円控除以外の節税対策

3,000万円控除が適応できず悩んでいる場合には、他の控除制度や特例の利用を検討してみましょう。この項目では、3,000万円控除以外の節税対策を次の4点から紹介します。

- 軽減税率の特例

- 買い換えの特例

- 正確な取得費の計算

- 売買契約書を1通だけ作成

5-1.軽減税率の特例

居住用財産(マイホーム)を売却する際には、「マイホームを売ったときの軽減税率の特例」が適用できる場合があります。この軽減税率は3,000万円控除とは別の制度ですが、併用することも可能です。

軽減される税の対象は長期譲渡所得の税額となります。次の要件を満たすことで適用が可能です。

- 日本国内で自分が住んでいる家屋か、家屋に付随する敷地や借地権の売却である

- 自分が住まなくなった日から3年が経つ日を含む年の12月31日までに売却する

- 売却する年の1月1日時点で家屋や敷地の所有期間がともに10年を超えている

- 親子や夫婦など「特別の関係がある人」に対して売ったものでない

- 売却したその前年、前々年にマイホームを売ったときの軽減税率の特例やマイホーム買い替えの特例などを受けていない(ただし、居住用財産を譲渡した場合の3,000万円の特別控除の特例と軽減税率の特例は、重ねて受けることができる)

この特例を受けるためには、3,000万円控除と同じく、確定申告をおこなう必要があります。また、住んでいた家屋または住まなくなった家屋を取り壊した場合には、次の3つの要件すべてに当てはまることが必要です。

- 取り壊された家屋およびその敷地は、家屋が取り壊された日の属する年の1月1日において所有期間が10年を超えるものであること。

- その敷地の譲渡契約が、家屋を取り壊した日から1年以内に締結され、かつ、住まなくなった日から3年を経過する日の属する年の12月31日までに売ること。

- 家屋を取り壊してから譲渡契約を締結した日まで、その敷地を貸駐車場などその他の用に供していないこと。

5-2.買い換えの特例

買い換えの特例は、特定の居住用財産(マイホーム)を売却し、新たに居住用財産を購入した場合に適用できる制度です。この特例を利用することで、売却によって得た譲渡益の課税を売却した年から将来に延ばすことができます。

ただし、この特例は3,000万円の控除と併用することはできません。また買い換えたマイホームを将来売却した際には、繰り延べた譲渡所得税も課税対象となります。いずれ税金を支払うことになる点には注意が必要です。

5-3.正確な取得費の計算

譲渡所得税を出すためには、課税譲渡所得金額を計算する必要があります。その計算では、譲渡した不動産取得費が不明な場合、成約価格の5%を取得費として算入する方法があります。しかし、この方法は実際の取得費と乖離が生じやすいため、可能な限り正確な取得費を用いれば、最終的な計算結果からより少ない課税額になることが期待できます。

正確な取得費を計算する場合には、市街地価格指数や過去の取引データを用いて、不明な取得費を推定する方法が一般的です。また、購入時期の近い物件のチラシや広告も参考資料として用いることが可能な場合もあります。

5-4.売買契約書を1通だけ作成

不動産売却時には売買契約書の作成が必要ですが、この作成数を1通に抑えることで印紙税の発生回数を減らせます。契約書を正副2通作成した場合には両方に印紙を貼る必要がありますが、売買契約書をコピーして控えとして扱うならば、コピー側には印紙を貼らなくてよくなります。

このケースでは、原本を買主、コピーを売主が保有することが一般的です。ただし、法的トラブルのリスクを踏まえると買主・売主の両方が印紙税の適用された正式な書類を保有しているほうが安全といえるため、この節税手段の採用には十分な検討が必要です。

印紙税は不動産取引の契約金額に比例して増加します(軽減税率の場合、最大48万円)。どうしても費用が払えない場合はともかく、基本的には原本として扱える書類を保有しておいたほうが賢明です。

6. 3,000万円控除を利用する際の注意点

3,000万円控除は便利な制度ですが、次の注意点を把握しておくことも大切です。

- 確定申告の事前通知はない

- 将来特例が変更される可能性あり

- 確定申告の間違いで損失

- 住宅ローン控除が使えなくなる

6-1.確定申告の事前通知はない

確定申告が必要になっても、その旨を税務署から申告をされることはありません。同時に、不動産取引をおこなっても、税務署から「3,000万円控除が使えます」といったお知らせはないことに注意しましょう。3,000万円控除は、自分から制度を知り、申告しなければ適応できません。

不動産の売却では、売却益が発生しない限り確定申告の義務は発生しないことになっています。しかし3,000万円控除といった税制優遇を受けるためには確定申告が必須なため、「不動産取引をおこなったらまず確定申告をする」と考えておいてもよいといえるでしょう。

確定申告は、原則として売却翌年の2月16日から3月15日の間におこなう必要があります。確定申告の必要性や控除の適用可否を自分で確認し、期間内に手続きをおこないましょう。

わからないことや不安があれば、取引に関わった不動産会社の担当者や税理士といった専門家、税務署への相談がおすすめです。

6-2.将来特例が変更される可能性あり

3,000万円控除の内容は、あくまで2024年5月時点の現行法に基づくものです。法改正により税制が変更されれば、現在と同じ条件で節税をおこなえなくなる可能性があります。

「不動産を売却するかもしれないので節税手段について調べている」という人は、要件や控除額が将来も同じとは限らない点に留意してください。

控除や軽減税率といった特例を利用するためには、実際に不動産取引をおこなう時点で最新の制度を確認することが大切です。

6-3.確定申告の間違いで損失

確定申告で間違いをおこすと納税額が増える可能性があります。過少申告や過大申告に注意しましょう。過少申告には罰則の可能性が、過大申告には必要以上の納税の恐れがあります。

確定申告は提出後に修正することも可能です。申告のミスに気が付いた場合には、早期に手続きをおこなうようにしましょう。

確定申告のやり方に不安がある場合には、税務署への相談も検討してみてください。また、税理士へ申告を委託すればミスの可能性を可能な限り減らすことができるでしょう。

6-4.住宅ローン控除が使えなくなる

3,000万円控除を利用した後、住宅ローン控除を申請できなくなる点に留意しておきましょう。住宅ローン控除は、住宅ローンを利用して住まいを購入したとき、所得税や住民税に対して控除をおこなえる制度です。

3,000万円控除は申請すると撤回はできないため、あとから住宅ローン控除を使いたくなっても不可能になってしまいます。

3,000万円控除は要件を満たしていても、申請しなければ適用されません。3,000万円控除と住宅ローンを比較し、長期的に見てどちらが得なのかを計算してから、利用する制度を決めるようにしましょう。

7. 3,000万円控除をする際の疑問

最後に、3,000万円控除を利用する際によくある疑問を2点、回答と共に紹介します。

- 確定申告は電子申告のほうがよい?

- 確定申告の代行の相場は?

7-1.確定申告は電子申告のほうがよい?

インターネットに接続できる環境があれば、電子申告には多くのメリットがあります。確定申告の電子申告(e-Tax)は24時間どこからでも提出が可能で、一部の添付書類の提出が省略可能です。また、e-Tax内の計算システムを利用するため、入力ミスが無ければ計算ミスも防げます。

直接所轄の税務署へ赴く手間や、郵送用の切手や封筒を用意する手間・費用を省くことができる点もメリットといえます。一方、インターネット環境やマイナンバーカードなどの電子証明書、電子証明書読取対応のスマートフォンまたはICカードリーダライタが必要な点には注意が必要です。

7-2.確定申告の代行の相場は?

個人の確定申告を税理士へ代行依頼する場合、おおよそ数万円~30万円が相場とされています。振れ幅の大きさからもわかるように、確定申告の内容によって費用は大きく変動するため、事前の見積もりをしっかりおこなうようにしましょう。

確定申告の専門家代行には費用がかかりますが、申告ミスの可能性は大幅に削減することができます。確定申告の手続きに不安がある、書類を作成している時間がないといった場合には、代行の利用も検討してみてください。

8. まとめ

3,000万円控除を含むさまざまな制度は、それぞれの要件を満たすことで大きな節税効果を実現できます。しかし、確定申告が必須となるため、経験がない場合にはハードルを感じてしまうこともあるでしょう。

多くの税務署では、確定申告シーズンに、普段確定申告をされていない方向けの無料相談窓口が設置されています。不安がある場合や、いきなり税理士に依頼することに抵抗がある場合は、まずは税務署へ相談しにいくことも検討してみてください。

※本記事は2024年5月1日時点の情報をもとに記載しています。法令等の改正により記載内容について変更となる場合がございますので予めご了承ください。

あわせて読みたいコラム5選

不動産売却・住みかえをお考えなら、無料査定で価格をチェック!

新着記事

-

2025/04/16

共有名義の不動産売却|プロが教える!トラブルを防いで賢く売る方法

-

2025/04/04

土地が売れるか知りたい!売れる土地/売れない土地の特徴&対策

-

2025/04/03

土地の売買は個人間でも可能!手続き方法や注意点、メリット・デメリットを解説

-

2025/04/03

抵当権抹消費用は不動産1件につき1,000円|自分で手続きする方法や注意点を解説

-

2025/03/31

家の価値を調べる方法や注意点「高い=良い」ではない!をプロが解説

-

2025/03/31

戸建ての寿命は何年?延命のコツやリフォーム/建て替えについても解説

人気記事ベスト5

不動産売却ガイド

- 最初にチェック

- 不動産の知識・ノウハウ

- 売却サポート

- Web上で物件を魅力的に魅せる! サポートサービス

- お買いかえについて

- お困りのときに

カンタン60秒入力!

売却をお考えなら、まずは無料査定から

投資用・事業用不動産サイト ノムコム・プロ

投資用・事業用不動産サイト ノムコム・プロ