夫婦が離婚をおこなう際には、親権や財産分与など様々な協議事項が発生します。夫婦で住んでいた家が住宅ローンの残っている物件の場合には、ローンの残債をどのようにするかを決めなくてはなりません。

本記事では離婚時に知っておきたい住宅ローンの知識を紹介します。離婚手続きや相談においてかかる心理的・知識的な負担は決して少なくありませんが、以後にトラブルを残さないためにも知識を身に付

け、適切な選択をおこなえるようにしておきましょう。

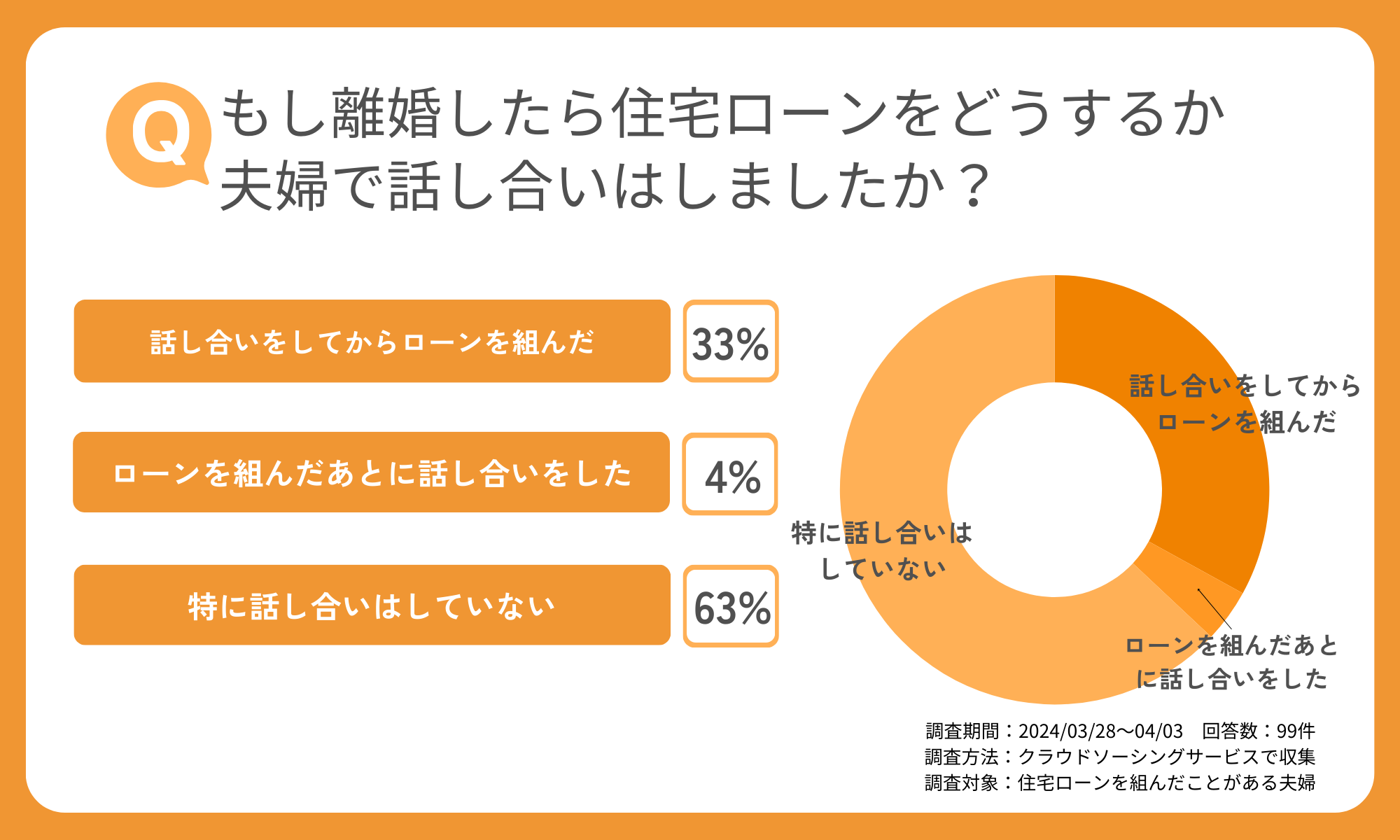

1. 【独自調査】離婚と住宅ローンに関するアンケート

本記事では、住宅ローンを組んだことがある夫婦を対象に、離婚時に住宅ローンをどうするか話し合いをしたかについてアンケート調査を実施しました。

アンケートの結果、6割以上の夫婦が住宅ローンを組んだときには話し合いをしていないことがわかりました。夢のマイホームを手に入れるタイミングで、離婚したときの話をする人は少ないのかもしれません。

一方で、約3割の人は話し合いをしてからローンを組んでいることもわかりました。少数派ではありますが、後でトラブルにならないよう念入りに準備をする夫婦もいるようです。

住宅ローンは金額が大きいだけに、離婚時のトラブルの原因になりやすいです。理想はローンを組む前に話し合うことですが、ローンを組んだ後でも万が一に備えて話し合いをしておくことで、いざというときに慌てなくて済むでしょう。

2. 離婚すると住宅ローンはどうなる?

まずは離婚時に住宅ローンがどのような扱いになるのかを把握しましょう。次の2つのポイントを押さえておくことが大切です。

- 離婚後も住宅ローンの支払い義務は続く

- 家に名義人が住まないと契約違反

各ポイントの詳細を解説します。

2-1. 離婚後も住宅ローンの支払い義務は続く

離婚によって家計が分かれた場合でも、住宅ローンの支払い義務は継続する点に注意しましょう。問題はどちらが支払いをおこなう名義人となるか、という点にあります。まずは住宅ローンが残っている家と、住宅ローン契約の名義を確認することが重要です。

たとえば、名義人が夫の場合、妻には直接の返済義務は発生しません。しかし連帯保証人となっているか否かでその後の関係が変わることには要注意です。元夫が名義人、元妻が連帯保証人の場合は、元夫の支払いが滞った場合に元妻へ支払いの責任が転嫁されることになります。

また、連帯債務の場合も主債務者が滞納した場合に、連帯債務者へ支払いが請求されます。連帯債務は共働きの夫婦が収入を合算することで、一人の収入で審査をおこなったときよりも多くの借入をおこなえますが、離婚時に債務の連帯関係が生まれる点は忘れてはいけないといえるでしょう。

2-2. 家に名義人が住まないと契約違反

住宅ローンの契約は、ほとんどの場合で名義人が家に住むことを定めています。離婚後に住居を分ける場合、名義人が家を出ていく場合は契約違反となる恐れがあることに注意しましょう。

どうしても出ていこうとする場合には、金融機関にローンの一括返済を求められる可能性があります。支払いが不可能になると、金融機関は家を競売にかけて資金を回収しようとするため、強制退去となる恐れも否めません。

「住宅ローン名義人が住民票を移動させないまま家を出れば金融機関にバレないのでは?」と考える人も中にはいますが、引っ越し先で仕事をおこない、給与が発生したときに発覚する可能性は極めて高いといえます。離婚を隠す選択肢はリスクが高いためおすすめできません。

仮に元夫名義の家に元妻が住み続けようとする場合には、ローン完済や元妻名義でのローンの借り換えなどをおこなう必要があります。ローンの借り換えは金融機関が難色を示すケースも多く、住み続けようとする側の審査通過には物件相応の年収や収入実績が求められるでしょう。

3. 離婚前の住宅ローンの要チェック項目

離婚をおこなう際には、住宅ローンに関する相談も必要です。離婚後の金銭関係トラブルに発展しないようにするためにも、次のポイントをチェックしておきましょう。

- 住宅ローンの名義

- 残債と不動産の現在の価値

3-1. 住宅ローンの名義

まずは住宅ローンの名義が誰になっているのかを確認しましょう。金銭消費貸借契約書から住宅ローンの名義人や連帯保証人、連帯債務者が誰であるかを確認することができます。金銭消費貸借契約書は住宅ローンを契約する際に取り交わされる契約書です。

金銭消費貸借契約書には契約の形態も細かく設定されている場合があるため、注意して目を通しましょう。「名義人だけがわかっていればよい」「名義人が支払うから自分は関係ない」と確認を怠ると、万が一連帯保証人や連帯債務者が自分だったときに予想外の出費を背負うことになります。

また、契約によっては連帯保証人は設定されていないなどの特殊ケースもあります。責任の所在や将来的な責任発生の可能性を確認し、双方が認識したうえで離婚手続きを進めることがローン関係トラブル回避の第一歩となります。

3-2. 住宅ローンの残債と不動産の現在の価値

住宅ローンの残債と不動産の現在価値も確認しましょう。特に、離婚と同時に家の売却をおこない、住宅ローンを返済する場合には重要なプロセスとなります。家の売却によって住宅ローンを完済できれば、返済や連帯保証の不安を断ち切ることもできます。

まず、住宅の現在価値を知るため、不動産会社による査定を受けましょう。査定によって家の市場価格がどの程度かを把握できます。住宅ローンの残債については、金融機関から提供される残高証明書や、オンラインでの残高照会サービスを通じて確認することが可能です。

不動産売却には各手続きに費用がかかります。主な費用項目は金融機関への完済手数料、不動産業者への仲介手数料、司法書士への抹消登記費用です。ローンを完済できるか否かに加え、各種費用も計算に入れておきましょう。

4. 住宅ローン返済中の離婚で考えるべきこと

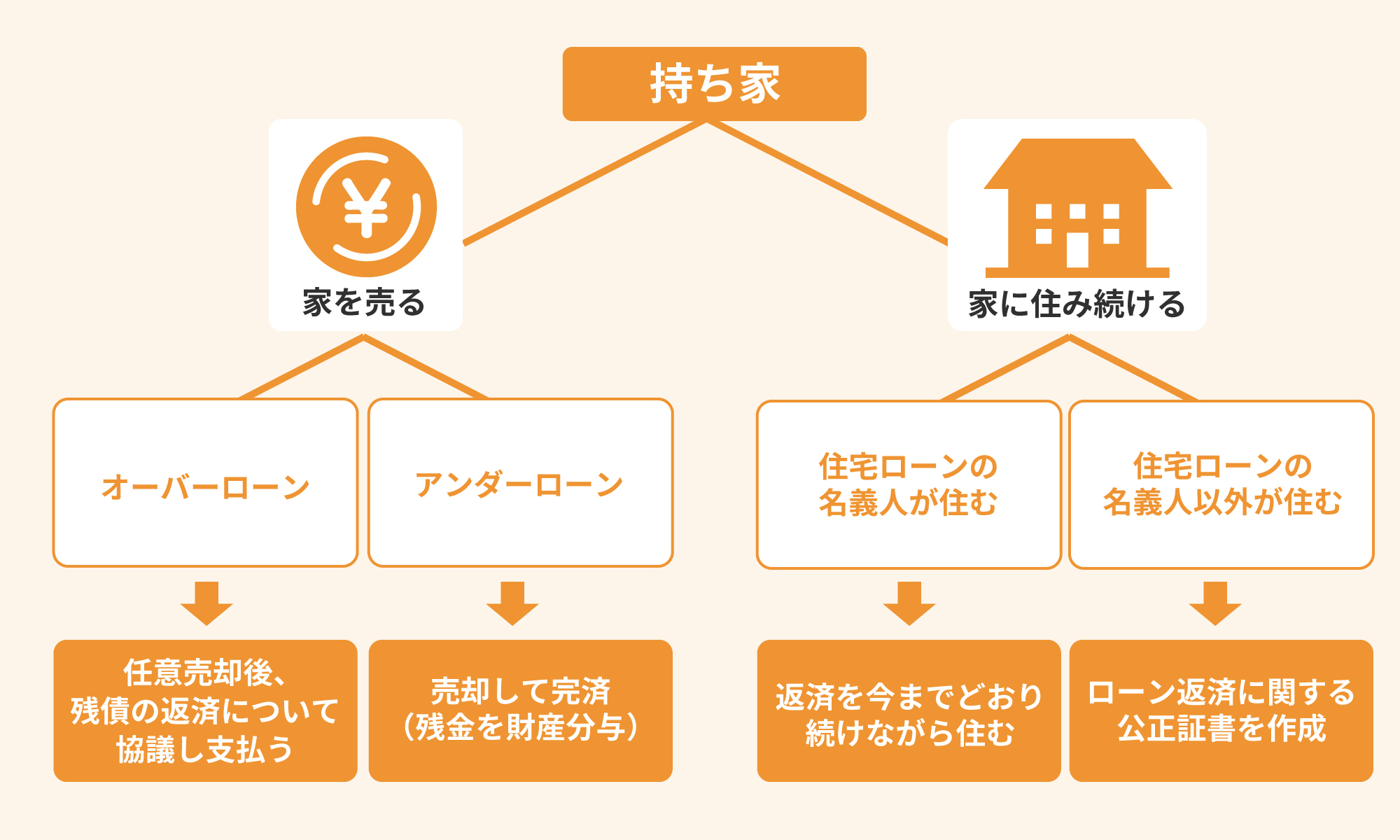

離婚時に住宅ローンが残っている場合には、家の取り扱いについても慎重に検討しなければなりません。家を売るか住み続けるかの2択に加え、ローンにどう対処するかといった要素も悩みの種となります。

住宅ローン返済中の離婚で考えるべき次の2つのポイントを把握しましょう。

- 家を残すか売却するか

- (残す場合)誰が家に住み続けるか

このどちらかの方針に応じて取るべき手段、手続きも変化します。

4-1. 家を残すか売却するか

まずは家を残すか、それとも売却するかを決めることが大切です。住宅ローンの残債がある場合、家を残すならば住む人が返済を続けなければなりません。一方で、家を残さず売却するならば、売却額をローン返済に充てられます。

家を残すことには、元夫婦のどちらか一方が新しく住居を探さずに済み、生活基盤を変えずに暮らせるといったメリットがあります。一方でローンの負担は元夫と元妻のどちらかに残り、連帯保証人の場合は離婚相手の負債を払う可能性を抱え続けなければなりません。

家の売却は住宅ローンの返済を大きく進められる点がメリットといえます。しかし、売却額がローンの残債に満たない場合には返済が続くので、新しく住居を探す手間とコストがかかる点には注意が必要です。

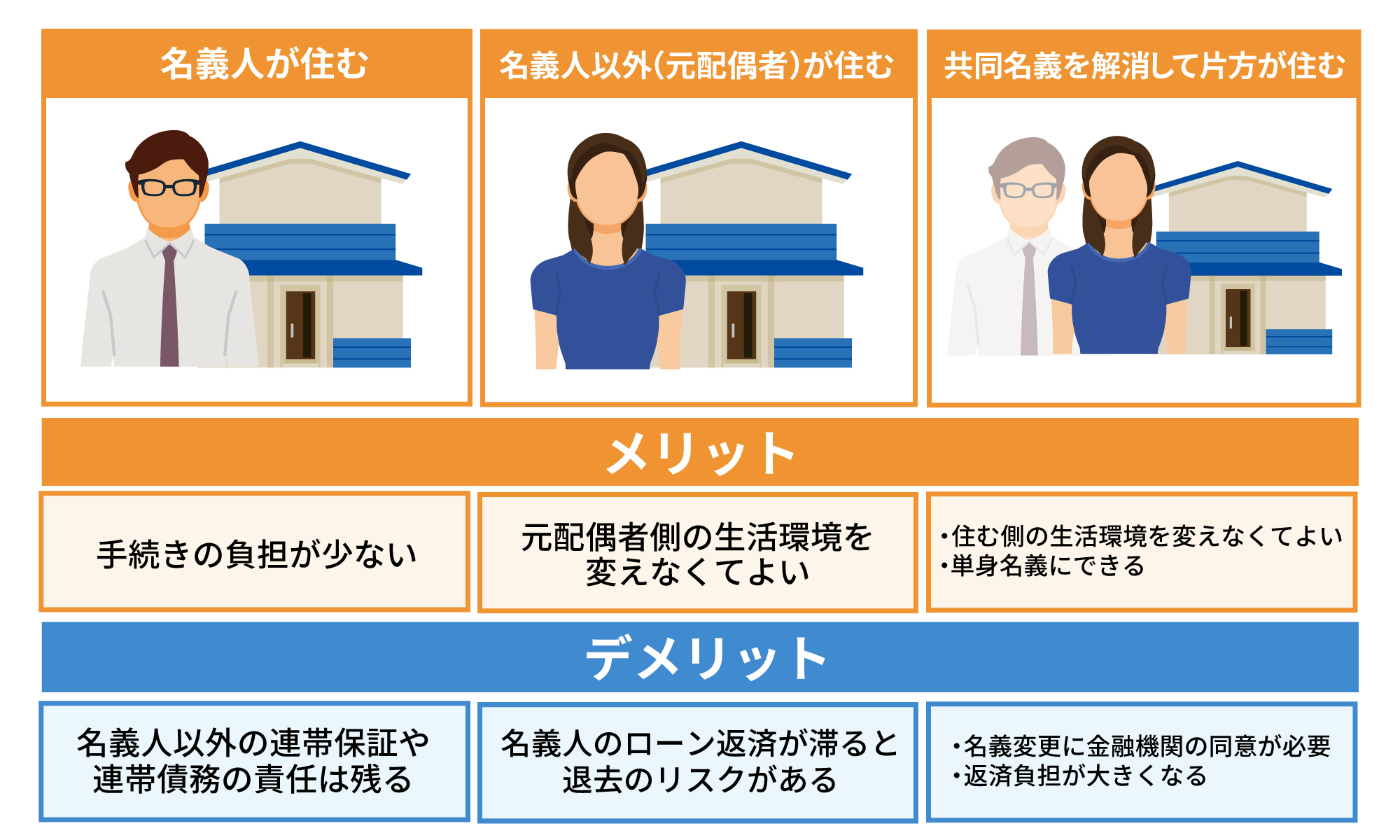

4-2. (残す場合)誰が家に住み続けるか

住宅ローン返済中の離婚で家を残す場合、誰が住み続けるかを決定することが重要です。名義人がそのまま住み続ける場合は、連帯保証や連帯債務の責任こそ残りますが手続きの負担は少なく済みます。

問題は家に住み続ける人とローンの名義人が異なる場合に発生しやすいといえるでしょう。名義人でない人が住もうとすると名義人の支払いが滞った際の強制退去リスクが発生したり、住宅ローンの契約違反になるケースもあります。住宅ローンの名義を住み続ける人に変更する場合も、金融機関の承諾を得にくい点がネックになります。

また、ローン返済が続く場合には離婚により世帯収入が減る点も無視できません。離婚後の名義人の返済負担はそれまでより重くなる点に留意しておく必要があります。

5. 住宅ローンの問題を残さない離婚のポイント

離婚に至るまでの理由が元夫婦間に存在する場合、スムーズな話し合いが難しいということもあるでしょう。しかし、住宅ローンのような金銭関係の問題は対応を間違えると長く禍根を残す要因にもなりかねません。

可能な限りスムーズでトラブルにならない離婚を実現するためにも、次の選択肢を両者が把握し、どちらを選ぶかあらかじめ相談をしておきましょう。

- 家を売却してアンダーローンを目指す

- 家や住宅ローンの名義を変更する

- 公正証書で離婚の合意内容を残す

5-1. 家を売却してアンダーローンを目指す

住宅ローンの問題を残さずに解決する戦略として、家を売却してアンダーローンを目指すことを検討してみましょう。アンダーローンとは、家を売却した際に得られる金額で住宅ローンを完済でき、さらに余剰金が残る状態を指します。この余剰金は元夫婦間で財産分与が可能です。

アンダーローンを目指す場合には、まず複数の不動産会社に査定を依頼し、市場価格を正確に把握することが重要です。相場より低すぎず高すぎない価格で家を売り出すことができれば、スムーズかつ妥当な値段での売却を実現できます。

不動産売却では購入希望者に対する内覧をおこなうことがありますが、この際に掃除や整理整頓を徹底し、見栄えを良くしておくことが求められます。見栄えが悪いと値引き交渉の材料にされる場合がある点に注意しましょう。また、売却理由について買い手から問われた場合には、虚偽の回答は避けつつも、できるだけ悪い印象を与えないように答えることが大切です。

アンダーローンでの不動産売却に成功した場合は、原則として元夫婦間で半分ずつに財産分与することになります(両者が合意していれば、均等でなくても可)。ローンの問題を解消しつつ元夫婦の両者が平等に家を処理できるため、離婚時にはアンダーローンを目指した家の売却を検討してみましょう。

5-2. 家や住宅ローンの名義を変更する

家を残す場合、家と住宅ローンの名義は住み続ける人のものにすることが大切です。物件が出ていく人の名義になっていると、住み続ける人の財産として扱えないため、登記や金融機関への申し出などを忘れずにおこないましょう。

住宅ローンの名義変更の際には、ローンは借り換えとなります。「名前が変わるだけでは?」と思うかもしれませんが、借り換えは金融機関とっては新しく住宅ローンを貸し付けることと同じようなものです。借り換えをする側に十分な支払い能力が備わっているかどうかが審査される点に留意しましょう。また、借り換えは離婚成立後でなければ手続きができない点にも注意してください。

不動産やローンが共有名義である場合も、家から出ていった人が滞納をする恐れがあるため、名義変更はしたほうがよいでしょう。登記内容の変更手続きにハードルが高いと感じる場合は司法書士への依頼も可能ですが、報酬が必要な点は踏まえておくことが大切です。

5-3. 公正証書で離婚の合意内容を残す

家から出ていく人が住宅ローンを支払い続けるようにしたい場合には、住宅ローンを組んでいる金融機関から事前に承諾を得た上で、公正証書で離婚の合意内容を残すようにしましょう。

公正証書に離婚をしても住宅ローンの返済を続けることに関する強制執行認諾文言を含めることで、相手方が支払いを滞納した場合にも、その財産を差し押さえることが可能になります。法的な強制力を伴うため、離婚相手にローンを支払わせたい場合には有効な選択肢の一つとなります。

公正証書の作成には専門知識が必要なため、行政書士や弁護士への相談がおすすめです。

6. 離婚で住宅ローンを完済する注意点

離婚時に家の売却で住宅ローン完済を目指す場合には、次のポイントに注意しておきましょう。

- 成約価格は全額を返済に充てられない

- 完済できないオーバーローンは売却不可

6-1. 成約価格は全額を返済に充てられない

不動産売却で得られた成約価格は、全額をローン返済に充てられない点に注意する必要があります。一般的な不動産売却では、不動産会社の仲介があり、売買契約の成立に対して仲介手数料がかかります。また、各種手続きによる印紙代や登記費用も支払わなければなりません。

また、住んでいる家の売却では引っ越しを業者に依頼した場合の費用など、不動産売却のプロセスに直接は関わらない面でも出費が発生します。特に、生活を共にしていた夫婦間の離婚というケースでは少なくともどちらかが生活の拠点を変えることになるため、無視できない要素です。

また、物件の売り出し価格のままで家が売れるとは限らない点も留意しておきましょう。売却活動のなかで値下げをおこなわなければならない可能性があります。最終的な成約価格が想定した価格から変動する可能性を踏まえたうえで、諸費用もトータルで完済できるかどうかを考えることが求められます。

※関連記事:不動産売却に必要な費用とは?仲介手数料などの計算方法などを解説

※関連記事:マンションの売り出し価格とは?決め方や成約価格との違いを解説|不動産売却【ノムコム】

6-2. 完済できないオーバーローンは売却不可

離婚時に住宅ローンの残債がある家を売却しようとすると、オーバーローンの問題に直面することがあります。オーバーローンとは、不動産の成約価格がローン残高を下回る状態を指します。ローンの残る家の抵当権は金融機関にあるため、オーバーローンを解消するまで家が売却できません。

住宅ローン1,500万円に対し成約価格が1,000万円といったケースを例に考えてみましょう。この場合、差額の500万円がオーバーローンとなっているため、500万円を自己資金で補填しなければ、家の売却を認めてもらうことができないのです。

補填が不可能な場合には離婚を遅らせることによって、残債を縮小させるなどの対策が必要になります。法律上は抵当権を解除しなくても第三者への売却が可能ですが、他人の抵当権のついた家にはまず買い手がつかないため、ローンをどうにか返済するしかないといえるでしょう。

7. 住宅ローン返済中の離婚でよくある疑問

最後に、住宅ローン返済中に離婚することになった場合のよくある疑問を、回答と共に紹介します。ありがちな悩みを先回りして解消しておき、スムーズな離婚を実現できるようにしましょう。

紹介する疑問は次の3点です。

- 相談先は金融機関以外にあるか?

- 住宅ローンを滞納し続けるとどうなるか?

- 住宅ローンの負担を養育費で相殺できる?

7-1. 相談先は金融機関以外にあるか?

住宅ローンの返済に関して不安がある場合には、ファイナンシャルプランナー(FP)も相談先の候補です。離婚後に住宅ローンの返済を続ける場合のキャッシュフローに問題がないかを判断してもらえるため、無理のない返済計画を組み立てる際に役立つ相談先となります。

また、ローンの分担や公平な妥協点を探る段階で悩みがある場合には、離婚問題に強い弁護士へ相談をおこないましょう。離婚ではローンの問題だけでなく、財産分与範囲や親権などの争点が存在します。包括サポートができる弁護士の利用は、スムーズな離婚プロセスの進行にもつながるでしょう。

7-2. 住宅ローンを滞納し続けるとどうなるか?

住んでいる人自身がローンの返済義務を負っている場合はもちろん、家を出ていった債務者が滞納している場合でも家に住み続けることが難しくなってしまうでしょう。住宅ローンを滞納し続けると、まずは金融機関からの督促を受けることになります。

ほとんどの金融機関は3か月以上滞納が続くと保証会社に債権譲渡される仕組みとなっています。滞納している住宅ローンの返済が求められますが、不可能な場合には最終的に家が競売にかけられ、立ち退きが求められることになるでしょう。

競売にかけられて立ち退きが求められても、ローンが残っている場合は返済が続きます。自身の責任はもとより、家を出た債務者がローンを支払わないリスクは制御が難しいと言わざるを得ません。このリスクを回避するためには、事前に離婚協議書を作成し、支払い義務を負わせることが重要になるでしょう。

返済が難しい場合には、金融機関と早期の相談をおこないましょう。競売よりは高く売却できる任意売却や、所有権を売却し賃貸として家に住み続けるリースバックという手段を取る手もあります。住宅ローンの返済が難しい場合の対処法については、関連記事もご覧ください。

※関連記事:住宅ローンを払えない場合の流れや対処方法|不動産売却【ノムコム】

※関連記事:任意売却とは?わかりやすく、メリット/デメリット・手続き方法・競売との違いなどを解説

7-3. 住宅ローンの負担を養育費で相殺できる?

住宅ローンを返済する名義人が子供の養育費を支払う場合には、支払うローンの分だけ養育費は考慮されるのが一般的です。しかし、考慮と言っても明確な法的基準は存在しないため、最終的には元夫婦間での話し合いによって決定される点に留意しておきましょう。

一般論として、養育費と住宅ローンの二重負担は決して軽いものではなく、支払っている人が破産する恐れは否定できません。そのため、どのように相殺するかは慎重に決めないといけないでしょう。

養育費の参考とするために、裁判所では養育費算定表というものが公開されています。養育費算定表を参考に負担を取り決め、不安が残る場合には離婚問題に強い弁護士に相談することをおすすめします。

8. まとめ

離婚時の住宅については、住宅の売却やローンの返済以外にも、購入してきた家財など、分与しづらいものも多く出てくると予想されます。両者が落ち着いて話し合いができれば問題ありませんが、離婚には様々な個人的感情が関わるため、簡単なことではないでしょう。

落ち着いて話し合いができない場合には、弁護士に離婚調停を依頼することも選択肢の一つとなります。住宅ローンの残債をはじめとして、法的かつ公正な立場からアドバイスを受けることができるため、可能な限り双方納得のうえでの離婚協議を進めやすくなります。

弁護士のような仲介人を介すれば、ローンを借りている金融機関や家の売却時の買主や不動産会社、各種手続きを依頼する司法書士とのやり取りもスムーズになります。知識面はもちろん、心理面にも離婚に不安がある場合には、専門家である弁護士の手を借りることを検討してみましょう。

※本記事は2024年4月9日時点の情報をもとに記載しています。法令等の改正により記載内容について変更となる場合がございますので予めご了承ください。

あわせて読みたいコラム5選

不動産売却・住みかえをお考えなら、無料査定で価格をチェック!

新着記事

-

2025/04/16

共有名義の不動産売却|プロが教える!トラブルを防いで賢く売る方法

-

2025/04/04

土地が売れるか知りたい!売れる土地/売れない土地の特徴&対策

-

2025/04/03

土地の売買は個人間でも可能!手続き方法や注意点、メリット・デメリットを解説

-

2025/04/03

抵当権抹消費用は不動産1件につき1,000円|自分で手続きする方法や注意点を解説

-

2025/03/31

家の価値を調べる方法や注意点「高い=良い」ではない!をプロが解説

-

2025/03/31

戸建ての寿命は何年?延命のコツやリフォーム/建て替えについても解説

人気記事ベスト5

不動産売却ガイド

- 最初にチェック

- 不動産の知識・ノウハウ

- 売却サポート

- Web上で物件を魅力的に魅せる! サポートサービス

- お買いかえについて

- お困りのときに

カンタン60秒入力!

売却をお考えなら、まずは無料査定から

投資用・事業用不動産サイト ノムコム・プロ

投資用・事業用不動産サイト ノムコム・プロ