不動産を相続する際には2種類の税金が課されます。また、相続後にも不動産の活用方法次第で各種税金が課されます。「どんな税金がかかるの?」「いくらくらい必要?」「節税する方法はないの?」と気になる人も多いのではないでしょうか。

この記事では不動産の相続を経験した人の声とともに、課される税金の種類や税金対策の方法を詳しく解説します。

将来の資産相続に備えて知識を身につけ準備を進めておけば、いざというときの安心材料となるはずです。ぜひ参考にしてください。

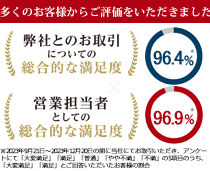

1. 【独自アンケート】不動産の相続を経験した人の声

本記事では、不動産の相続を経験したことがある人を対象に、相続における課題や専門家の活用についてアンケート調査を実施しました。

1-1. 相続中最も大変だったことは?

不動産相続で最も大変だったことについて、一番多かった回答は「手続きの多さ・複雑さ」で62%を占めています。相続手続きには遺産分割協議から名義変更、相続税の申告など多岐にわたる手続きが必要となり、一般の人にとっては負担が大きいことがうかがえます。

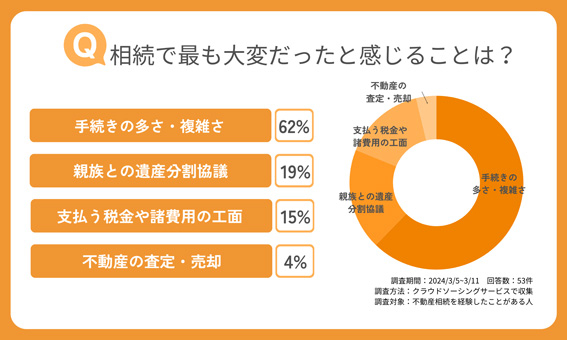

1-2. 税理士や専門家に相談した?

一方で、不動産の相続を税理士などの専門家に相談して進めたかどうかという設問には、「はい」と回答した人は58%にとどまり、4割以上の人が専門家に頼らずに手続きを進めていたことがわかりました。

遺産相続は、円滑な手続きと節税対策の両立が求められます。専門家のアドバイスを受けることで、手続きの工数を減らせるだけでなく、親族とのトラブルの回避や納税額の軽減も期待できます。とくに初めての相続の場合は、早めに専門家に相談したほうがよいでしょう。

2. 不動産相続時にかかる税金

不動産を相続した際にかかる税金は、相続税と登録免許税の2種類です。ここからは、それぞれを詳しく解説します。

2-1. 相続税

相続税は、故人から財産(遺産)を受け継いだときに課される税金です。不動産だけでなく現金・貴金属・車・有価証券・著作権等の権利など、金額を算出できるものはすべて相続税の課税対象となります。

なお、借金(債務)や葬式費用は遺産から差し引くことが可能です。また、差し引いた金額が基礎控除額以内であれば、相続税はかかりません。

国税庁による「令和4年分相続税の申告事績の概要」によれば、2022年時点で相続税の支払いが生じたのは全体の9.6%で、多数派とはいえない状況です。

基礎控除額は次の式で求められます。

| 3,000万円+(600万円×法定相続人の数)=基礎控除額 |

たとえば、相続人が配偶者と子供二人の場合は次のように基礎控除額を計算します。

| 3,000万円+(600万円×3)=4,800万円 |

借金や葬式代を差し引いた遺産が5,000万円であれば、基礎控除額4,800万円を超えた200万円に対して相続税がかかります。相続税の税率は以下の通りです。

| 課税遺産総額(注1) | 相続税率 |

|---|---|

| ~1,000万円 | 10% |

| ~3,000万円 | 15% |

| ~5,000万円 | 20% |

| ~1億円 | 30% |

| ~2億円 | 40% |

| ~3億円 | 45% |

| ~6億円 | 50% |

| 6億円超え | 55% |

(注1)遺産から債務・葬式代を差し引いたうえで、基礎控除額を超えた分先述の例のように、課税遺産総額が200万円であれば1,000万円以下の相続税率10%を乗じた20万円が相続税額となります。

2-2. 登録免許税

登録免許税は不動産、船舶、航空機、会社、資格などの登記、登録、特許、免許、許可、認可、認定、指定、技能証明にかかる税金です。不動産の相続の場合は、故人から相続人に所有権が移転することを登記する際に課されます。

不動産の相続にかかる登録免許税は、土地・建物ともに固定資産税評価額の0.4%です。固定資産税評価額は市場で売却できる価格ではなく、市町村役場で管理している固定資産税課税台帳に登録されている価格を指します。

固定資産税評価額は不動産の所有者に対して市町村役場から通知される納税通知書に記載されています。故人への通知が手元にない場合は、市町村役場に問い合わせましょう。

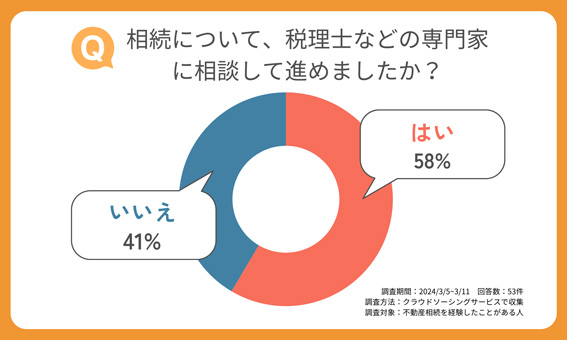

なお、土地に関しては平成30年(2018年)4月1日から令和7年(2025年)3月31日までの相続登記で、なおかつ以下のいずれかの条件に該当する場合、登録免許税が免税されます。

• 被相続人(故人)が相続登記せずに死亡した場合の一次相続分

• 土地の価額が100万円以下の場合

3. 不動産相続後にかかる税金

故人から相続人へ不動産の所有権の移転登記がなされたあとにかかる税金もあります。詳しく見てみましょう。

3-1. 所有:固定資産税、都市計画税

毎年1月1日時点で不動産の所有権を持つ人に対して、固定資産税と都市計画税が課されます。ただし、亡くなった年の1月1日時点では相続人が所有権を持っていなくても、故人の納税義務は相続人に引き継がれる点に注意が必要です。

都市計画税は、都市計画法による市街化区域内に所在する不動産を対象とした地方税です。固定資産税と同様に、毎年1月1日時点で所有権を持つ人に課されます。

固定資産税、都市計画税の税率・計算式は次のとおりです。

| 固定資産税=固定資産税評価額(課税標準額)× 標準税率(1.4%) |

| 都市計画税=固定資産税評価額(課税標準額)× 標準税率(0.3%) |

なお、固定資産税は、課税標準額が土地は30万円以下、家屋は20万円以下の場合に免税されます。また、住宅用地の場合には税負担を軽減できる特例措置もあります。

3-2. 不動産を売却:住民税、所得税、復興特別所得税

不動産を売却して利益(譲渡所得)が生じた場合、譲渡所得額に応じた住民税、所得税、復興特別所得税がかかります。課税譲渡所得額の計算式は次のとおりです。

| 課税譲渡所得金額=収入金額-(取得費 + 譲渡費用)-特別控除額 |

収入金額は売買契約によって買主から支払われる金額です。金銭の代わりに物や権利を受け取った場合は、時価が収入金額として計算されます。取得費は不動産の取得にかかった費用のことで、相続の場合は所有権移転の登録免許税などが該当します。

譲渡費用は売却のために生じた費用です。不動産会社に支払う仲介手数料や契約を締結する際の印紙税、土地売却のために空き家を解体した場合の費用などが含まれます。特別控除額は、マイホームを売却した場合の3,000万円の特別控除が代表的です。

上記の譲渡所得に対する住民税と所得税の税率は、不動産を所有している期間によって異なります。以下の表で見てみましょう。

| 区分 | 所有期間 | 所得税率 | 住民税率 |

|---|---|---|---|

| 長期譲渡所得 | 5年を超える | 15% | 5% |

| 短期譲渡所得 | 5年以下 | 30% | 9% |

相続直後に売却した場合は所有期間が5年以下となるため、短期譲渡所得です。譲渡所得額が1,000万円の場合には、所得税額は300万円、住民税は90万円となります。

復興特別所得税は2013年~2037年の譲渡所得に課税される税金で、所得税額 × 2.1%が課税されます。

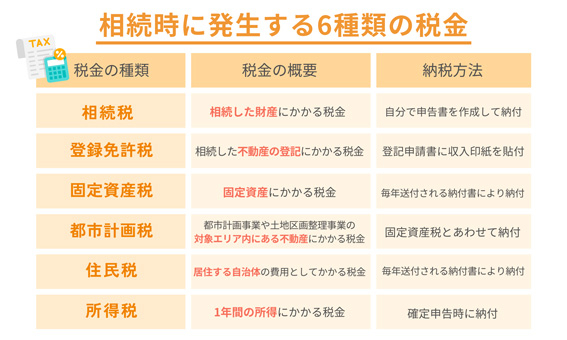

4. 相続で発生する税の納税方法

上記までで解説した、6種類の税の納税方法をそれぞれ見ていきましょう。

4-1. 相続税

相続税の納税場所、期限、方法は次のとおりです。

| 納税場所 | 所轄の税務署、金融機関 |

|---|---|

| 申告・納付期限 | 被相続人(故人)の死亡を知った日の翌日から10カ月以内 |

| 納付方法 | ・期限内の一括納付(原則的納付方法) ・延納(例外的納付方法) ・物納(例外的納付方法) |

相続税額が明らかになったタイミングで申告、納税しましょう。税理士に依頼している場合は、税額の算出から申告書の作成まで税理士がおこなうのが一般的です。期限は申告、納付ともに被相続人の死亡を知った日(通常は死亡日)の翌日から10カ月以内です。

申告期限内の一括納付であれば、e-Tax(電子納付)も利用できます。ただし、延納または物納(取得した財産そのものを納めること)を希望する場合には、税務署に申請して許可を受ける必要があります。

なお、相続した遺産が基礎控除額の範囲内であれば、申告・納税ともに不要です。

4-2. 登録免許税

登録免許税の納税場所、期限、方法は次のとおりです。

| 納税場所 | 法務局・郵便局・金融機関・コンビニ・税務署など |

|---|---|

| 申告・納付期限 | 登記申請時 |

| 納付方法 | ・収入印紙を購入し、登記申請書とともに提出 ・税務署、国税納付取扱金融機関で現金で納付し領収書を登記申請とともに提出 |

登記申請時には、納税額相当の収入印紙または領収書の提出が必要です。登記申請後の納付ではない点に注意しましょう。

なお、登録免許税の免税を受ける場合には、免税の根拠となる法令の条項を申請書に記入する必要があります。

4-3. 固定資産税

固定資産税の納税場所、期限、方法は次のとおりです。

| 納付場所 | 固定資産の所在する市町村(東京都23区内は都) |

|---|---|

| 申告・納付期限 | 年4回、1~4期それぞれに納付期限が設定されている |

| 納付方法 | ・ダイレクト納付(事前に届出した金融機関から送金) ・インターネットバンキング(eLTAX) ・クレジットカード納付(1,000万円未満まで) ・コンビニエンスストア(30万円まで) ・口座振替 ・市役所、出張所の窓口 |

毎年4~6月頃に市区町村(東京都23区内は都)から納付書が送付されます。納付書は年4回に分割されており、1~4期それぞれに納付期限があります。期限内であれば任意のタイミングで支払えばよいため、1期の期間に1年分を一括支払いすることも可能です。

納付方法はさまざまですが、すべての市町村で上記の納付方法を選択できるとは限りません。相続した不動産が所在する市町村のホームページで納付方法を確認しましょう。

4-4. 都市計画税

都市計画税の課税対象である市町村から送付される固定資産税の納付書には、都市計画税も含まれています。納付書に従って納付すれば都市計画税も納められるため、個別で手続きをする必要はありません。

4-5. 住民税

住民税の納税場所、期限、方法は次のとおりです。

| 納付場所 | 居住地域を所轄する市区町村 |

|---|---|

| 申告・納付期限 | 2月16日~3月15日に確定申告 納付は年4回(普通徴収) または毎月の給与・年金から差引(特別徴収) |

| 納付方法 | ・納付書で支払い(普通徴収) ・口座振替(普通徴収) ・クレジットカード(普通徴収) ・インターネットバンキング(普通徴収) ・給与から天引き(給与特別徴収) ・受給している年金から差し引く(年金特別徴収) |

個人事業主や給与所得がない方の場合、毎年6月(第1期)、8月(第2期)、10月(第3期)、翌年1月(第4期)のそれぞれ末日までを納期限として4回に分けて納付します。いずれも期限内であれば問題ないため、第1期に1年分を納めることも可能です。

給与所得がある場合は、毎月の給与から住民税分が天引きされる特別徴収が適用されます。年金特別徴収の場合は、10月支給分の公的年金から住民税が引き落とされます。

4-6. 所得税

所得税の納税場所、期限、方法は次のとおりです。

| 納付場所 | 所轄税務署 |

|---|---|

| 申告・納付期限 | 2月16日~3月15日に確定申告 申告内容に基づき、同期間内に納付 |

| 納付方法 | ・口座振替 ・ダイレクト納付(e-Tax) ・インターネットバンキング ・クレジットカード ・スマホアプリ(国税スマートフォン決済専用サイト) ・コンビニ ・所轄税務署の窓口 |

国税庁のホームページにある確定申告書作成コーナーで確定申告書を作成すると、納付すべき所得税額と納付先情報が提示されます。確定申告期限内に上記のいずれかの方法で納付しましょう。

延納も可能ですが、税額の2分の1以上は期限内に納付、残りの2分の1以下も同年5月31日までに納付する必要があります。また、延納分については年0.9%の利子がかかる点に注意しましょう。

5. 不動産相続で発生する税金対策

最後に、不動産相続時に税金を軽減・免除する方法、高額にしないための対策を紹介します。

5-1. 存命中に換金し、暦年贈与

被相続人の存命中に所有する不動産を売却し、相続人に現金を贈与する方法です。贈与税は課されますが、贈与税の課税方式として暦年課税制度を選択すれば1年あたり110万円(基礎控除額)までの贈与に対し贈与税がかかりません。ただし、相続開始前7年以内の贈与は、相続財産に加算されます。

暦年課税制度を選択し、計画的に贈与をおこなえば税金を軽減できる可能性があります。しかし、被相続人の存命中の不動産売却には次のようなデメリットもあります。

• 不動産の所有権を持つ被相続人自身が売却しなければならない

• 売却で生じた譲渡所得には税金が課される

• 被相続人の自宅の場合には次の住まいが必要

• 不動産価値は変動する(売却後に上昇する可能性)

各種税額、適用できる制度などを含めた総額を計算して検討するとよいでしょう。

5-2. 相続時精算課税制度で贈与する

贈与税の課税方法として、暦年課税ではなく相続時精算課税制度を選択する方法もあります。

この制度を選択すると、贈与額のうち110万円は基礎控除、基礎控除後の贈与額のうち2,500万円は特別控除を受けられます。その後、相続時に贈与した価額と相続財産の価額を合計した価額に対して相続税を計算します。

この制度を利用するメリットが大きいのは、将来的に値上がりする可能性の高い不動産を持っているときです。安いうちに贈与しておけば、贈与時の価額で相続税を計算できます。

なお、贈与を開始するときに相続時精算課税制度を選択すると暦年課税制度は選択できなくなることに注意しましょう。どちらの制度がお得かはケースによって異なるため、シミュレーションをおこなうことが大切です。

5-3. 特例を利用する

生前に、両親や祖父母など直系尊属から相続人に対して相続分を贈与する場合、次のような特例を利用できます。

| 特例 | 上限額 | 期間 |

|---|---|---|

| 教育資金贈与の非課税措置 | 1,500万円 | 2026年3月末まで |

| 結婚・子育て資金贈与の非課税措置 | 1,000万円 | 2025年3月末まで |

| 住宅取得等資金の贈与税の非課税措置 | 1,000万円(省エネ等住宅の場合) 500万円(上記以外の住宅の場合) |

2026年12月末まで |

なお、子どもや孫が必要になるたびに支出する生活費や教育費は、もともと贈与税がかかりません。相続で贈与税が発生しそうな場合は、普段から金銭的援助をしておくのもおすすめです。

5-4. 親子で同居する

相続税を軽減する方法に、被相続人との同居という選択肢があります。被相続人と生計をともにしていた親族が自宅として相続する場合には、相続税の算出基準となる固定資産税評価額を80%減額できるからです。

この制度を「相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」といいます。被相続人の事業用の宅地でも貸付宅地以外の事業用宅地であれば80%、貸付宅地であれば50%は減額可能です。

ただし、いずれも「小規模宅地」であることが条件で、被相続人の居住用であれば330平米以下、貸付事業以外の事業用宅地なら400平米以下、貸付事業用宅地は200平米以下の宅地に限定されています。

なお、同居していない親族の相続でも小規模住宅地等の特例は利用できますが、過去に居住する家を所有したことがないことが条件となります。

5-5. 墓地や仏具などを生前に買って相続財産を減らす

相続の対象となる財産は金額を算出できるもの全般ですが、いくつか対象外の項目があります。一例を挙げると次のとおりです。

• 墓地、墓石、仏壇、仏具など日常礼拝をしている物

• 宗教、慈善、学術など公益を目的とする事業につかわれる財産

• 生命保険金

なお、これらはあくまでも相続時の財産として対象外になるという点に注意が必要です。一度現金として相続した相続人が被相続人のために墓地や仏具を購入したとしても、その金額は相続財産からは差引できません。

被相続人の死亡とともに必要となる墓地や仏具は、被相続人の生前に購入しておくことで現金として相続する金額を減らせます。

5-6. 配偶者に居住用不動産を贈与する

夫婦間の贈与で下記条件に該当する場合は、贈与の基礎控除110万円のほかに最高2,000万円の配偶者控除を利用できます。

• 婚姻期間が20年以上

• 居住用不動産または居住用不動産を購入するための金銭の贈与

この制度を利用して生前に配偶者へ贈与すれば、相続時の財産を減らせます。

ただし、配偶者が財産を相続する場合は1億6,000万円または法定相続分相当額のどちらか多い金額まで相続税はかかりません。また、小規模宅地であれば、先述の特例で大幅に減額できます。そのため、夫婦間の贈与における節税のメリットはほとんどありません。

メリットが大きくなるケースとしては、財産の所有者が夫婦のどちらかに偏っている場合です。財産が多い方が先に亡くなると相続税額が高くなるほか、法定相続分のある子や親族に分配する金額も大きくなります。これを回避するためには有用といえるでしょう。

5-7. 養子縁組をする

相続税の基礎控除額は次の式で計算します。

| 3,000万円 + 600万円 × 法定相続人の数 |

つまり、法定相続人の数が多いほど基礎控除額も大きくなるということです。たとえば夫婦のうち妻が実親の財産を1人で相続するよりも、夫と実親が養子縁組することで夫を法定相続人とするほうが基礎控除額は大きくなります。

ただし、養子縁組できる人数には制限があります。被相続人に実子がいる場合、養子は1人まで、実子がいない場合は養子2人までが基礎控除額の計算に含まれます。

5-8. 空き家のままにしない

管理が放棄された空き家が問題となり、2024年4月から相続登記の義務化が施行されます。相続する不動産は、必ず相続人の所有物として登録されるということです。これにより「使われず、誰のものでもない空き家」の存在が許されなくなります。

また、管理不十分な空き家(特定空き家)であると行政がみなした場合は、宅地の固定資産税評価額を減額できる小規模住宅用地の特例や住宅用地の特例を受けられなくなります。つまり、相続した不動産の管理を怠ると固定資産税が増大してしまいます。

| 特例 | 軽減措置 | 条件 |

|---|---|---|

| 小規模住宅用地の特例 | 固定資産税評価額が6分の1 | 1戸あたり200平米以下の住宅用地 |

| 住宅用地の特例 | 固定資産税評価額が3分の1 | 200平米を超える部分 |

さらに、行政が清掃や解体処分などの行政命令を出しても従わない場合は、50万円以下の過料や強制撤去費用の請求が執行される可能性もあります。空き家のままにせず、居住・売却・活用などの選択をしましょう。

5-9. 土地だけを放置しない

空き家問題を解決するために、取り急ぎ住宅を取り壊して更地化するという方法はおすすめできません。小規模住宅用地の特例、住宅用地の特例は土地に住居が建っている場合のみ適用されるからです。

住宅を取り壊して更地にすると住宅用地の適用外になるため、固定資産税が3倍あるいは6倍になります。特定空き家に認定されていない限りは、取り壊しを急がずに対応しましょう。

なお、住宅が建っていればよいため、既存の空き家を取り壊してからアパートやマンションなどの賃貸住宅を建てれば特例を受けることは可能です。

6. まとめ

相続時には相続税と登録免許税、相続後は固定資産税、都市計画税、住民税、所得税が課されることがわかりました。いざというときになると、葬儀や遺産分割協議などにも時間を要するため、被相続人の存命中にできる限り準備しておくことをおすすめします。

とくに、各種税額を軽減したい場合や増大させたくない場合には、事前の準備が重要です。相続にかかわる人たちでしっかり話し合っておけば、贈与などの計画も立てやすくなるでしょう。

今回ご紹介した税金対策の方法も参考にしつつ、被相続人と相続人の双方が納得できる形を見つけましょう。

※本記事は2024年3月12日時点の情報をもとに記載しています。法令等の改正により記載内容について変更となる場合がございますので、予めご了承ください。

あわせて読みたいコラム5選

不動産売却・住みかえをお考えなら、無料査定で価格をチェック!

新着記事

-

2025/04/16

共有名義の不動産売却|プロが教える!トラブルを防いで賢く売る方法

-

2025/04/04

土地が売れるか知りたい!売れる土地/売れない土地の特徴&対策

-

2025/04/03

土地の売買は個人間でも可能!手続き方法や注意点、メリット・デメリットを解説

-

2025/04/03

抵当権抹消費用は不動産1件につき1,000円|自分で手続きする方法や注意点を解説

-

2025/03/31

家の価値を調べる方法や注意点「高い=良い」ではない!をプロが解説

-

2025/03/31

戸建ての寿命は何年?延命のコツやリフォーム/建て替えについても解説

人気記事ベスト5

不動産売却ガイド

- 最初にチェック

- 不動産の知識・ノウハウ

- 売却サポート

- Web上で物件を魅力的に魅せる! サポートサービス

- お買いかえについて

- お困りのときに

カンタン60秒入力!

売却をお考えなら、まずは無料査定から

投資用・事業用不動産サイト ノムコム・プロ

投資用・事業用不動産サイト ノムコム・プロ